Ситуация на финансовых рынках с каждым днем становится все напряженнее. Сейчас участников рынка больше всего беспокоят распродажи на долговом рынке, поскольку никто толком не знает причины.

Действительно, в пятницу и во вторник падение фондового и долгового рынков происходило синхронно, что, в принципе, им несвойственно. Облигации обычно выступают защитным активом, к тому же, в условиях накачки финансовой системы ликвидностью от центральных банков, вложение в инструменты с фиксированным доходом стали базовой стратегией вложения средств. Собственно, именно поэтому доходности огромного количеств облигаций имеют отрицательную доходность.

Действительно, в пятницу и во вторник падение фондового и долгового рынков происходило синхронно, что, в принципе, им несвойственно. Облигации обычно выступают защитным активом, к тому же, в условиях накачки финансовой системы ликвидностью от центральных банков, вложение в инструменты с фиксированным доходом стали базовой стратегией вложения средств. Собственно, именно поэтому доходности огромного количеств облигаций имеют отрицательную доходность.

Впрочем, в последние дни, как мы уже сказали, наблюдаются серьезные продажи и в этом сегменте рынка. Так, общий объем бондов с отрицательной доходностью неожиданно сократился с $10 трлн до $8,3 трлн.

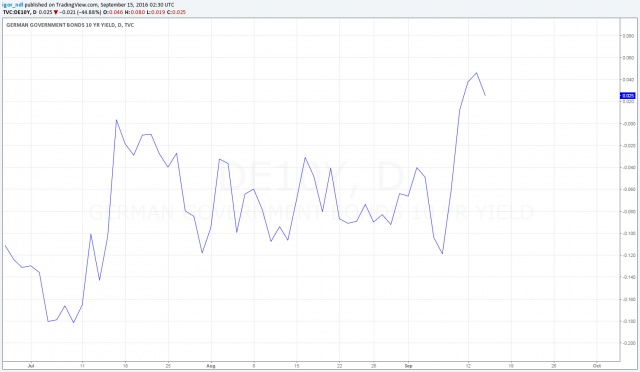

В частности, на положительную территорию выбрались доходности по десятилетним облигациям Германии, а они были отрицательными достаточно длительное время.

Продажи не обошли стороной и рынок трежерис. Кривая доходности американских облигаций поднялась до максимальных значений более чем за два месяца. И хотя падение в среду замедлилось, пока говорить о смене тренда рано.

Вот так выглядит динамика разницы доходностей десятилетних и двухлетних трежерис.

Любопытная картина наблюдается и в индексе волатильности VIX. Мало того что индикатор взлетел до максимума с момента британского референдума, так в среду ETF на индекс VIX ( VXX) впервые в истории стал самой торгуемой бумагой, то есть объем торгов этим инструментом превысил объем торгов любой акции из индекса S&P 500. За одну торговую сессию владельца сменили 110 млн акций данного инструмента. На втором месте с серьезным отставанием расположились бумаги Bank o America - 89,3 млн акций.

Zerohedge

Zerohedge

Но самое интересное в позиционировании. Длинная спекулятивная позиция в Dow Jones и Nasdaq находится на исторических максимумах, а короткая позиция в VIX - на историческом минимуме. То есть все участники рынка строят позиции в одну сторону (покупают акции и продают волатильность). Что это значит? Значит, что никто не ждет неприятностей.

Такая эйфория последний раз наблюдалась в 2012 г. и перед крахом банка Lehman Brothers.  Zerohedge

Zerohedge