Сегодня все без исключения участники рынка ждут публикации отчета по рынку труда США, называя его чуть ли не самым главным в истории. Именно на эти данные будет опираться Федрезерв при решении о повышении ставки.

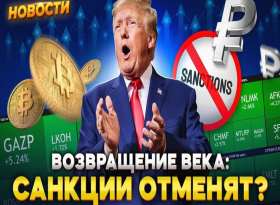

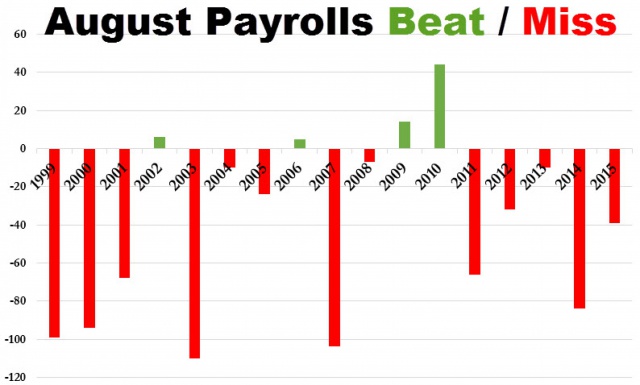

Ну а поскольку ожидания от сегодняшней статистики запредельные, стоит посмотреть на один любопытный график. Дело в том, что 14 раз за последние 18 лет данные по рынку труда за август оказались хуже ожиданий.  Более того, если посмотреть на доклады за последние 25 лет, август является месяцем с наименьшим количеством созданных рабочих мест. Ни один другой месяц не может конкурировать с ним по слабости этого показателя.

Более того, если посмотреть на доклады за последние 25 лет, август является месяцем с наименьшим количеством созданных рабочих мест. Ни один другой месяц не может конкурировать с ним по слабости этого показателя.

Мы прекрасно помним, что сначала глава ФРС Джанет Йеллен заявила об улучшении условий для повышения ставки, но затем речь шла уже о том, что нужно дождаться свежих данных по экономике.

Соответственно, если данные окажутся сильными, у Федрезерва не останется поводов сохранять ставку на текущем уровне. Но в таком случае повышение ставки может спровоцировать обвал на рынках, тем более что трейдеры в последнее время не очень-то верили "ястребиным" заявлениям монетарных властей. Да и перед выборами обвал рынков вряд ли кому-то нужен.

Другой вариант: данные окажутся слабыми, и мы услышим какие-то речи о том, что пока нет уверенности в экономическом росте или что-то еще в этом духе. Но не факт, что будет так. Дело в том, что данные за август очень часто искажаются из-за сезона отпусков и слабыми оказываются только первичные данные, а пересмотренные выглядят намного сильнее.

На сентябрьском заседании Федрезерв может сослаться на то, что августовские данные были искажены сезонными факторами и нужно подождать еще.

Ну а на днях бывший экономист ФРС Марвин Гудфренд, работавший в ФРБ Ричмонда в 1993-2005 гг., заявил, что, если в ближайшие пару лет США столкнутся с рецессией, то ФРС вообще придется снизить ставку до минус 2%.

Он также указал на данные по восьми рецессиям в США с 1960 г. В частности, в среднем ФРС во время этих спадов снижала ставку на 2,5 процентного пункта по сравнению со ставкой по 10-летним облигациям. Сейчас в США средняя ставка по таким бондам составляет 1,5%, то есть в течение следующего десятилетия регулятору придется снижать ставку до минус 1% для восстановления экономики, и это только минимум.

Во время пяти рецессии ФРС вынуждена была снизить ставку на 3,5 процентного пункта ниже доходности трежерис, и если сценарий будет негативным, то Федрезерву придется пойти на снижение до минус 2%.