Для нефтяных трейдеров 2016 г. стал временем настоящих американских горок. Рынки от февральских минимумов выросли почти на 100%, а затем упали более чем на 20%.

Тем не менее, «медвежья» фаза длилась всего несколько дней, так как затем рынки вновь выросли на 20%.

И только небольшая часть такой динамики обусловлена фундаментальными факторами, остальное можно отнести к спекуляциям.

Спекулянты на нефтяных рынках питаются слухами и фундаментальными новостями, а также разгоном цен выше логических уровней, заманивая в ловушку мелких инвесторов.

И мы видим спекуляции с нефтью не впервые. Еще в 2008 г. рост стоимости сырой нефти во многом был связан с повышенной спекулятивной активностью.

С 2007 по 2008 гг. цены на нефть выросли более чем в два раза, нефть тогда достигла пика на уровне 147,27 за баррель. Аналитики пытались объяснить рост повышением спроса и сохранением уровней добычи в Саудовской Аравии, в то время как другие прямо говорили о спекулянтах.

С 2007 по 2008 гг. цены на нефть выросли более чем в два раза, нефть тогда достигла пика на уровне 147,27 за баррель. Аналитики пытались объяснить рост повышением спроса и сохранением уровней добычи в Саудовской Аравии, в то время как другие прямо говорили о спекулянтах.

В ходе расследования CFTC было выявлено, что 81% контрактов на нефть от общей стоимости на Нью-Йоркской товарной бирже торговались крупными финансовыми компаниями, которые спекулировали от имени своих клиентов или сами по себе. Об этом The Washington Post писал в августе 2008 года.

Кроме того, треть всех нефтяных контрактов проводились в 2008 г. только через четырех своп-дилеров. И через этот механизм на рынок попало $260 млрд, по сравнению с $13 млрд в 2003 г.

Еще в июне 2008 г., Джордж Сорос призвал американских законодателей к ограничению деятельности институциональных инвесторов, которые надувают пузырь на товарных рынках.

Тогда многие говорили, что ситуация очень похожа на «эру доткомов». Мы все знаем, что произошло, когда спекулятивный пузырь лопнул: цены стремительно упали с $147,27 до $33,2 за баррель всего за семь месяцев.

После этого цены на нефть выросли и оставались на высоких уровнях до 2014 г., когда фундаментальные основы нефтяных рынков изменились.

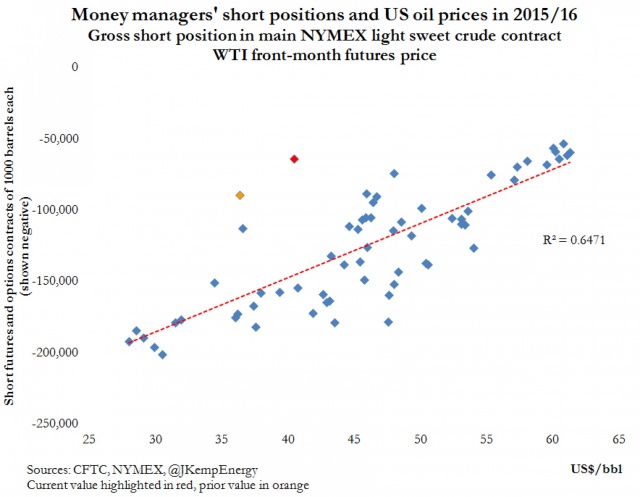

Джон Кемп из Reuters утверждает в своей статье, что "имеет место близкое соответствие между позициями хедж-фондов и движением цен на нефть с начала 2014 года".

В феврале этого года, когда цены на нефть достигли рекордно низкого уровня, переговоры по заморозке добычи начали ралли.

В феврале этого года, когда цены на нефть достигли рекордно низкого уровня, переговоры по заморозке добычи начали ралли.

Хотя большинство экспертов согласны с тем, что заморозка добычи никак не изменит фундаментальные основы, цены резко выросли, а хедж-фонды сильно увеличили объем длинных позиций.

Хотя большинство экспертов согласны с тем, что заморозка добычи никак не изменит фундаментальные основы, цены резко выросли, а хедж-фонды сильно увеличили объем длинных позиций.

Но встреча в Дохе завершилась без соглашения, а перенасыщение рынка привело цены обратно ниже $40 за баррель в августе.

Тем не менее, ОПЕК вновь назначила новую встречу для обсуждения возможности «замораживания» добычи, и цены на нефть резко начали расти в последние несколько дней без каких-либо изменений в реальных основах. И опять аналитики говорят, что сохранение добычи на текущем уровне никак не изменит ситуацию на рынке.

Замораживание добычи на 34 млн баррелей в сутки не то же самое, что сохранение на 33 млн баррелей в день. Лишний 1 млн баррелей на мировом рынке означает дополнительный год на достижение баланса, пишет Bloomberg.

Но, важно отметить, что спекулянты не позиционируют себя против фундаментальных основ. Они просто усугубляют падение или продляют ралли, поскольку используют агрессивные короткие и длинные позиции.

Несмотря на это, цены всегда возвращаются назад к их фундаментальным уровням. Но это занимает больше времени. Спекуляции всегда играли большую роль на рынке нефти, и ничего не изменится в ближайшие годы.