После бурного продолжительного роста цены на нефть вошли в стадию коррекции, и инвесторы массово выходят из длинных позиций.

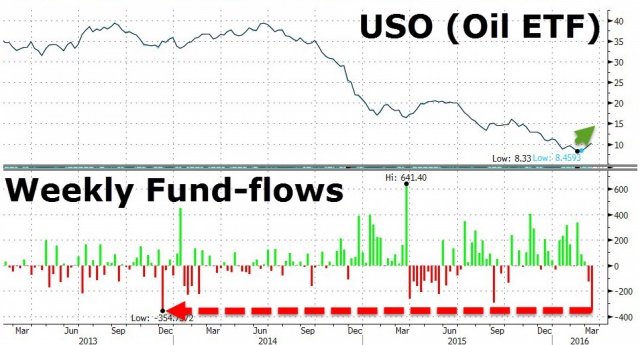

Только за последнюю неделю из крупнейшего в США ETF, инвестирующего в нефть, вывели $348 млн, едва не дотянув до антирекорда декабря 2013 г., когда было выведено $354 млн. Ну а за последние две недели отток средств превысил $400 млн. От своих январских минимумов цены на нефть выросли примерно на 50%, и теперь "медведи" снова перехватывают инициативу: количество позиций, направленных на рост, снижается, а на падение - растет. За последние несколько недель эксперты многократно отмечали, что рост цен на нефть объясняется масштабным закрытием коротких позиций, ну а поскольку большую часть "медведей" за это время с рынка вынесли, теперь нужно их снова вернуть, а позже повторить этот трюк.

Ну а пока нефтяные цены падают не очень охотно. Если в ходе торгов во вторник цена на WTI достигала $36, то на закрытии она поднялась почти до $37.

Связано в первую очередь с данными по запасам от Американского института нефти (API). Рост запасов нефти продолжился, правда оказался скромнее прогнозов. Вместо ожидавшихся 3,2 млн баррелей прирост составил 1,5 млн баррелей. Выросли и запасы в Кушинге, причем седьмую неделю подряд, на этот раз на 471 тыс. баррелей.

Впрочем, поскольку на эту статистику реагируют в основном алготрейдеры, или, проще говоря, роботы, то мы и увидели рост котировок.

На самом деле, все это локальные проявления, и гораздо более важные события состоятся сегодня. Сначала рынок нефти отреагирует на свежие данные по запасам и добыче от Минэнерго США. Если мы вдруг увидим рост объемов добычи, можно предположить, что на это рынок отреагирует очень бурно. С другой стороны, сегодня вечером будут озвучены итоги заседания ФРС, причем с прогнозами и пресс-конференцией, так что волатильность, вполне возможно, будет зашкаливать.

Только на прошлой неделе мы стали свидетелями того, как на решения ЕЦБ курс пары EUR/USD продемонстрировал одно из сильнейших внутридневных движений за последние 12 лет.

Бегство из Европы

Бегут инвесторы и из европейских акций. За последние пять недель они изъяли $1,6 млрд из MSCI Eurozone ETF. Однако отток средств только набирает обороты наряду с тем, что акции региона достигли дна в середине февраля.

Скептицизм может сохраняться до декабря, ведь даже перспективы увеличения стимулов после заседания Европейского центрального банка на прошлой неделе практически никак не способствовали снижению рисков, как и не успокоили инвесторов из США, не желающих возвращаться обратно на региональный рынок.

"Рынки вышли из-под контроля на фоне недоверия к способности центробанков избежать рецессии. Однако если ФРС заявляет, что можно ждать следующего повышения ставки, то это последнее, что нам нужно, для того чтобы вернуться", — заявил аналитик SEB AB Томас Тигесен.

Реакция на прошлой неделе на увеличение стимулов от ЕЦБ оказалась довольно неспокойной. Отток акций из биржевого фонда iShares – это лишь часть общей картины. Из европейских фондов управляющие отозвали $3,3 млрд прямых инвестиций на этой неделе, завершившейся 9 марта, изымая деньги пятую неделю подряд, что стало худшим показателем оттока капитала с октября 2014 г., свидетельствуют данные Bank Of America.