По мнению Рэя Далио, главы и основателя Bridgewater Associates, одного из наиболее успешных хедж-фондов современности, эффективность стимулирующих программ центральных банков падает в условиях завершения долгосрочного долгового цикла.

Тема снижения эффективности монетарной политики ЦБ в стимулировании экономического роста и приближения к потенциальному новому кризису в последнее время все чаще озвучивается представителями финансовой элиты США. На днях об этом говорил Мохаммед Эль-Эриан, заявляя о том, что "время расплаты приближается".

С еще одним предостережением выступил Рэй Далио. Созданный им фонд Bridgewater Associates за все время своего существования заработал больше, чем Quantum Endowment Fund ($45 млрд и $42,8 млрд, соответственно). Можно отметить, что Джордж Сорос в последние годы, по его заявлениям, "отошел от дел", но Далио также и основал свой фонд на несколько лет позже, чем Сорос (1975 и 1972 гг.)

В своей статье в издании Financial Times Рэй Далио говорит о конвергенции негативных факторов в финансовой системе США.

Он заявляет о том, что американский центробанк больше не может добиться сколько-нибудь значимого эффекта в стимулировании экономического роста, занижая стоимость заемных средств. При этом, по мнению Далио, ФРС США оказалась в этой ситуации в преддверии завершении сразу двух циклов – локального, экономического цикла развития экономики в пост-кризисный период и долгосрочного 75-летнего долгового суперцикла.

Далио рисует довольно тревожную картину уменьшающихся возможностей Федеральной резервной системы в условиях приближения нового долгового кризиса. С другой стороны, вполне вероятно, что в Bridgewater Associates, как и во многих других инвесткомпаниях заинтересованы в сохранении сверхмягкой монетарной политики ФРС США и поэтому американский финансист решил немного "помедведить" рынки.

Это уже не первая подобная попытка Далио за недавнее время. В конце августа 2015 г. он высказал предположение о том, что ФРС США вскоре будет вынуждена вновь запустить печатный станок на полную мощность и начать монетизацию активов ввиду приближения критической фазы в долгосрочном финансовом цикле и общего ухудшения макроэкономической ситуации в США.

Pay attention to long-term debt cycle "В этот довольно опасный период времени я считаю, что обязан поделиться своими нестандартными взглядами на происходящее, основанными на моей альтернативной экономической теории. Вкратце, речь идет о том, что ФРС, а также большинство экономистов и участников рынка оценивают ситуацию в экономике с точки зрения развития бизнес-циклов.

На этом основании, они полагают, что ужесточение монетарной политики должно происходить а) когда темпы роста спроса выше темпов роста мощностей и б) когда использование мощностей (измеряемое такими индикаторами, как расхождение в реальном и номинальном ВВП и уровнем безработицы) достигает высоких значений. В результате ужесточение в текущих условиях, по этой логике, имеет смысл.

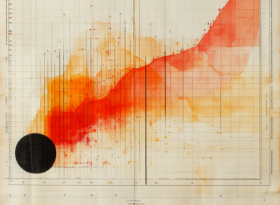

Однако, на мой взгляд, есть два важных цикла, которым необходимо уделять внимание – бизнес-цикл или краткосрочный долговой цикл и долговой суперцикл или долгосрочный долговой цикл. В настоящий момент экономика США вступила в свой 7 год роста в фазе расширения бизнес-цикла или краткосрочного долгового цикла, который обычно длится от 8 до 10 лет. При этом, мы находимся вблизи завершения повышательной фазы долгосрочного долгового цикла, который обычно длится от 50 до 75 лет.

Именно из-за особенностей динамики долгосрочного долгового цикла сейчас мы наблюдаем слабость в мировой экономике и усиление дефляционного давления, что говорит о необходимости смягчения, а не ужесточения монетарной политики в мире.

Так как доллар является наиболее важной валютой в мире, а ФРС – наиболее важным центральным банком в мировом масштабе, и при этом в текущей ситуации наиболее заметными являются понижательные риски, то для мировой экономики и для экономики США было бы лучше, если бы ФРС не проводила бы повышение процентных ставок.

Тема долгосрочного долгового цикла является основным отличием моих взглядов от большинства остальных, я бы хотел вкратце обрисовать ее основную механику.

Я считаю, что есть определенные пределы достижения экономического роста за счет комбинации долгов и наличных средств. Когда данные пределы достигаются, они обозначают конец повышательной фазы долгосрочного долгового цикла. В 1935 г. финансовые власти США заявляли о том, что невозможности ускорения экономического роста за счет монетарной политики.

Этот сценарий отражает ограниченные возможности центральных банков мира в проведении эффективной монетарной политики в условиях, когда и процентные ставки больше не могут снижаться, и риск-премии также слишком низки для того, чтобы добиться эффекта от программ количественного смягчения.

В мы чуть лучше понимаем, почему снижение процентных ставок стимулирует долговой и экономический рост. И чуть хуже понимаем, как работают программы количественного смягчения ЦБ.

Количественное смягчение работает благодаря тому, что риск-премии – расхождение (спред) между ожидаемым доходом от наличных средств и ожидаемыми доходами от других активов, таких, как облигации, акции, недвижимость – привлекают инвесторов, которые продают свои облигации центральным банкам в рамках программ количественного смягчения.

Вся система размещения капитала США – банковский бизнес и инвестирование – работает за счет спредов. Поэтому когда спреды широкие – количественное смягчение более эффективно, чем когда они становятся меньше.

Когда спреды широкие – другими словами, когда мы имеем большие риск-премии – те, кто продал свои облигации, используют появившиеся наличные средства для покупки активов, которые предлагают привлекательные спреды. Тем самым, в результате со временем стоимость данных активов растет, а спреды (риск-премии) по данным активам падают. Именно так сейчас обстоят дела по многим активам, когда ожидаемая доходность от облигаций (и большинства классов активов) является довольно низкой по сравнению с ожидаемой доходностью от наличных средств.

В результате, со временем становится все труднее добиться роста стоимости данных активов и становится все легче добиться падения их стоимости. И когда они падают в цене, мы наблюдаем негативное влияние на экономический рост.

Когда мы имеем подобную конфигурацию – в такой ситуации уровень долгов и стоимость их обслуживания являются высокими по сравнению с доходами и при этом уровни долга больше нельзя повышать без сокращения расходов – стимулирование спроса становится более сложной, а ограничение спроса более легкой задачей, чем обычно. В подобных условиях риски в основном являются понижательными и это заставляет центральные банки занимать выжидательную позицию до посинения, пока они наконец не дождутся роста инфляции прежде чем ужесточать монетарную политику. Подобную ситуацию мы, на мой взгляд, и наблюдаем сейчас".

Теория работы "экономической машины" в рамках краткосрочных и долгосрочных долговых циклов по версии Далио также доступна в виде анимации: