Многие компании манипулируют финансовыми показателями при составлении отчетности. Конечно, объем и уровень этих манипуляций везде разный, однако эксперты утверждают, что ни одна компания не обходится без них.

Ранее Вести.Экономика писали о 8 способах, с помощью которых компании манипулируют финансовой отчетностью.

Ниже мы расскажем о 10 самых громких скандалах, связанных с фальшивой бухгалтерией крупных компаний.

Скандал с Waste Management, 1998 год

Компания ложно завышала срок полезного действия своих основных средств, занизив таким образом расходы по амортизации, а также завышала остаточную стоимость таких активов. Она умудрялась это делать в той или иной степени, начиная с 1992 года.Новый СЕО и менеджмент изучили финансовые документы и регистры компании и обнаружили факт злоупотреблений.

После скандала новый глава компании А. Морис Мейерс внедрил телефонную линию доверия по которой сотрудники компании могут анонимно сообщить о нечестном или ненадлежащем поведении

Дело Enron, 2001 год

Банкротство компании, произошедшее в итоге крупного скандала, получившего название "Дела Enron", стало одним из крупнейших в мировой истории.

Банкротство компании, произошедшее в итоге крупного скандала, получившего название "Дела Enron", стало одним из крупнейших в мировой истории. Основным обвинением, выдвигавшимся против "Энрон", была фальсификация отчетности, вводившая в заблуждение инвесторов.

В ходе разгоравшегося скандала покончил с собой вице-президент компании Клиффорд Бакстер. Было вскрыто использование различных финансовых и офшорных схем.

Для проведения аферы было создано много юридических лиц, которые располагались преимущественно в офшорных зонах. По одному юридическому адресу на Каймановых островах были зарегистрированы 692 дочерние компании.

Банкротство Enron оказало огромное влияние на многие сферы экономической жизни (в первую очередь корпоративной) как в США, так и за их пределами.

Деятельность по систематическому сокрытию убытков путем модификации отчетности получила название энронинг.

Скандал вокруг WorldCom, 2002 год

В июле 2002 г. мир потрясло банкротство телекоммуникационной компании WorldCom, имевшей вторую по величине долю на американском рынке телефонной связи и обеспечивающей более половины интернет-трафика в США. В результате банкротства инвесторы потеряли $180 млрд.

В июле 2002 г. мир потрясло банкротство телекоммуникационной компании WorldCom, имевшей вторую по величине долю на американском рынке телефонной связи и обеспечивающей более половины интернет-трафика в США. В результате банкротства инвесторы потеряли $180 млрд. 25 июня 2002 г. руководство WorldCom призналось, что данные о прибыли в 2001 г. и I квартале 2002 г. были завышены на $3,9 млрд.

Уже на следующий день котировки акций WorldCom упали до 9 центов за штуку, после чего руководство NASDAQ было вынуждено остановить торги. Комиссия по ценным бумагам и биржам США выдвинула против компании обвинение в мошенничестве.

В результате был нанесен чувствительный удар по сектору телекоммуникаций, а также фондовому рынку в США и за рубежом.

Скандал вокруг Tyco, 2002 год

Tyco - крупнейший многопрофильный американский концерн, работающий в сфере электроники, информационных технологий, медицины и охранного оборудования со штаб-квартирой в Нью-Джерси.

Tyco - крупнейший многопрофильный американский концерн, работающий в сфере электроники, информационных технологий, медицины и охранного оборудования со штаб-квартирой в Нью-Джерси.В 2002 году вокруг компании разразился скандал, в результате которого стало ясно, что СЕО Дэнис Козловски и CFO Марк Шварц украли 150 млн. долларов и завысили доходы компании на 500 млн. долл.

В ходе расследований, проводимых SEC, а также прокурором округа Манхеттен, были обнаружены сомнительные бухгалтерские практики, в частности большие кредиты, выданные компанией Дэнису Козловски, которые в последствии были списаны/прощены.

Дэнис Козловски и Марк Шварц были приговорены к 8-25 годам заключения. Коллективный иск акционеров в размере 2.92 млрд. долл. был удовлетворен.

Скандал с HealthSouth, 2003 год

HealthSouth - крупнейшая публичная компания США в области здравоохранения. Клиники и больницы корпорации располагаются в 28 штатах США.

HealthSouth - крупнейшая публичная компания США в области здравоохранения. Клиники и больницы корпорации располагаются в 28 штатах США.начиная с 1996 года компания начала искажать финансовую отчетность. Применялся целый ряд методов, таких как манипуляции с бухгалтерскими оценками (например, с резервом сомнительных долгов), капитализация операционных расходов, завышенная оценка суммы страховых возмещений (напомним, что в штатах страховая медицина — т.е. данная статья для медицинской компании достаточно существенна).

Доходы компании были искусственно завышены на 1.4 млрд. долларов чтобы соответствовать ожиданиям акционеров. С помощью бухгалтерских махинаций и откровенному искажению финансовой отчетности компании удавалось соответствовать ожиданиям акционеров 40 кварталов подряд. Скандал привел к падению рыночной капитализации компании на $6 млрд.

В 2003 году CEO компании Ричард Скраши продал акции компании на 75 млн долл. за день до того, как компания отчиталась об огромных убытках. Это вызвало подозрения у SEC.

Скраши был оправдан по всем 36 пунктам обвинения в финансовых махинациях, но был осужден за подкуп губернатора штата Алабама, что привело к 7-летнему тюремному заключению. Но все же Скраши вынужден был заплатить 81 млн. долл. штрафа SEC для оплаты издержек, связанных с мошенничеством.

В ходе судебного разбирательства15 топ-менеджеров, включая пятерых бывших финансовых директоров, подписали чистосердечные признания и получили различные сроки.

Скандал вокруг Freddie Mac, 2003 год

Freddie Mac – было крупнейшим в США ипотечным агентством, однако в 2003 году в результате расследования SEC выяснилось, что компания намерено занижала доходы, чтобы соответствовать ожиданиям акционеров на общую сумму 5 млрд долларов.

Freddie Mac – было крупнейшим в США ипотечным агентством, однако в 2003 году в результате расследования SEC выяснилось, что компания намерено занижала доходы, чтобы соответствовать ожиданиям акционеров на общую сумму 5 млрд долларов. Дело в том, что компания пыталась продемонстрировать мягкий рост доходов. Согласно перевыпущенной финансовой отчетности компании, в 1квартале 2001 компания показала убыток в 111 млн против 1 млрд. прибыли в оригинальных отчетах.

В 3 квартале того же года компания заработала больше 2 млрд. или в два раза больше, чем было заявлено ранее, и т.д.

В итоге, компания была вынуждена заплатить штраф в размере 125 млн долларов, а президент и председатель совета директоров были уволены.

Скандал вокруг American International Group (AIG), 2005 год

AIG и Gen Re договорились о том, что Gen Re «передает в пользование» AIG часть своих резервов убытков на срок 24 месяца с помощью двух контрактов перестрахования.

AIG и Gen Re договорились о том, что Gen Re «передает в пользование» AIG часть своих резервов убытков на срок 24 месяца с помощью двух контрактов перестрахования. Один был заключен в 2001 году на сумму 250 млн. долл. с лимитом в 300 млн., а второй на аналогичную сумму в 2002 году. Gen Re как бы «обязывалась» заплатить AIG премию в 500 млн. по этим двум контрактам, но, конечно же, ее не заплатила.

А вот AIG заплатила перестраховщику 5 млн. долл. за то, чтобы провернуть сделку, не привлекая внимания регуляторов. И это им в принципе удалось, не в последнюю очередь благодаря тому, что Gen Re осуществила эту сделку с помощью своей европейской дочерней компании Cologne Re Dublin (CRD), к которой как к нерезиденту у SEC было меньше требований в плане отчетности в целом, и отчетности по сделкам перестрахования в частности.

В результате расследования SEC, компания вынуждена была выплатить 10 млн. долл в 2003 и 1.64 млрд в 2006, а также 155 млн долл. пенсионному фонду Луизианы и 725 млн. долл. трем пенсионным фондам Огайо.

Скандал с Lehman Brothers, 2008 год

Lehman Brothers Holdings, Inc. — американский инвестиционный банк, ранее один из ведущих в мире финансовых конгломератов.

Lehman Brothers Holdings, Inc. — американский инвестиционный банк, ранее один из ведущих в мире финансовых конгломератов. Lehman Brothers — в прошлом один из мировых лидеров в инвестиционном бизнесе. Также банк специализировался на оказании финансовых услуг и инвестиционном менеджменте.

В ночь на понедельник 15 сентября 2008 г. Lehman Brothers обратился в суд с заявлением о банкротстве и просьбой о защите от кредиторов.

Банкротиться будет холдинговая компания, долги которой составляют $613 млрд. Дочерние общества банка (в том числе в других странах), включая брокерско-дилерское подразделение и подразделение по управлению активами (их объем — $282 млрд на конец 2007 г.), продолжают работать и не попадают под процедуру банкротства.

Нередко банкротство Lehman Brothers рассматривается как отправная точка мирового финансового кризиса конца 2000-х гг., ознаменовавшая его переход в острую фазу.

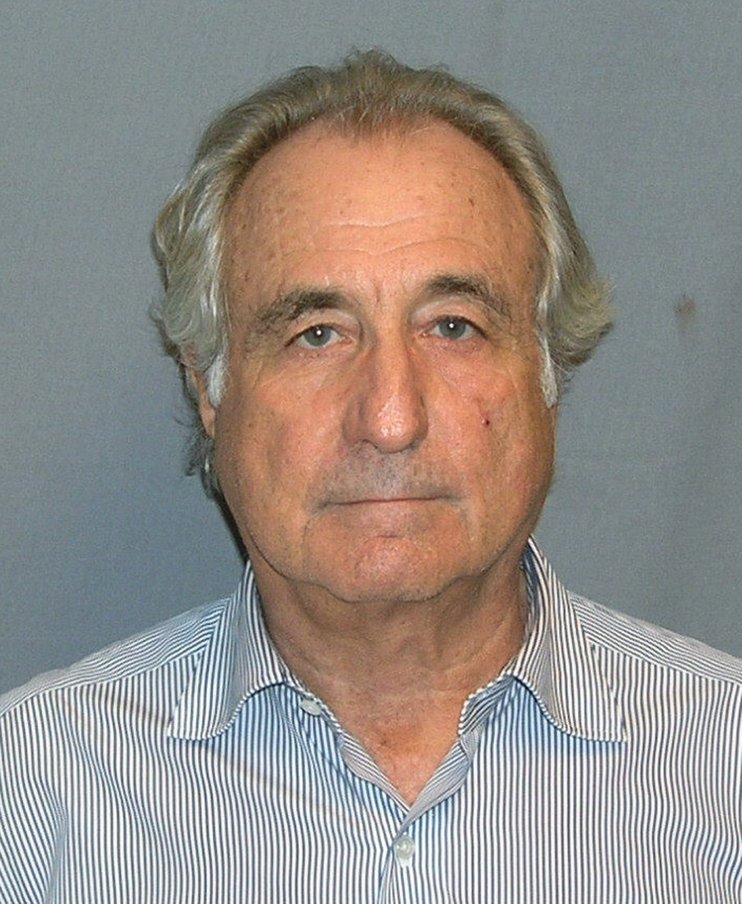

Финансовая пирамида Берни Мейдоффа, 2008 год

Финансовая пирамида, организованная Бернардом Мейдоффом, по предварительным оценкам специалистов, является крупнейшей в истории финансовой аферой. Количество потерпевших составляет от одного до трех миллионов человек и несколько сотен финансовых организаций, ущерб оценивается в сумме около $64,8 млрд.

Финансовая пирамида, организованная Бернардом Мейдоффом, по предварительным оценкам специалистов, является крупнейшей в истории финансовой аферой. Количество потерпевших составляет от одного до трех миллионов человек и несколько сотен финансовых организаций, ущерб оценивается в сумме около $64,8 млрд. 10 декабря 2008 г. Мейдофф, как утверждают, сказал своим сыновьям, Эндрю и Марку, что его бизнес — "одна сплошная большая ложь" по схеме Понци.

При этом фонд Мейдоффа приносил своим клиентам прибыль на уровне 10-13% годовых и не обещал более.

Сыновья передали эту информацию властям. На следующий день Федеральное бюро расследований арестовало Мейдоффа, еще через 5 дней его счета были заморожены.

Оказалось, что Madoff Securities не занимался инвестициями доверенных ему средств по меньшей мере в течение последних 13 лет. Под влиянием обострения мирового финансового кризиса в ноябре-декабре 2008 г. несколько крупных инвесторов обратились к Мейдоффу с просьбой возвратить вложенные средства или иное имущество на общую сумму $7 млрд, но Мейдоффу нечем было платить — пирамида лопнула.

Задолженность компании составляет примерно $50 млрд. Часть инвесторов, журналистов и экономистов сомневаются, что Мейдофф смог провернуть это дело в одиночку, и настаивают на поиске пособников.

Власти США полагают, что фонд Мейдоффа не совершил ни одной сделки на бирже за все время своего существования, так как они не смогли найти в базе данных сведений ни об одной из сделок, указанных в отчетности фонда.

Скандал вокруг Satyam, 2009 год

Компания Satyam Computer Services Limited была основана Рамалинга Раджу в 1987 году.

Компания Satyam Computer Services Limited была основана Рамалинга Раджу в 1987 году. Satyam предлагала услуги аутсорсинга IT и бизнес-процессов компаниям различных отраслей. В 1991 году она дебютировала на Бомбейской фондовой бирже. В 2001 году Satyam прошла листинг NYSE с доходом в $1 млрд.

С 2003 по 2008 год почти все финансовые показатели, представляющие интерес для акционеров, росли в разы.

Однако в 2009 году компания оказалась в центре скандала. Председатель совета директоров индийского экспортера программного обеспечения Satyam Computer Services Ltd.

Рамалинга Раджу и его брат Рама были арестованы, остальные члены совета директоров компании были уволены в результате расследования властями финансовой аферы на сумму 1 млрд долларов.

Братья были задержаны по обвинениям в подделке документов, злоупотреблении доверием и преступном сговоре.

Скандал вокруг Рамалинга Раджу начался после попытки перевести компаниям Maytas Properties Ltd. и Maytas Infra Ltd., предположительно принадлежащим его родственникам, 1,6 млрд долларов.

В результате расследования выяснилось, что компания на протяжении нескольких лет подделывала финансовые документы, чтобы завысить прибыль.

Она обманывала не только инвесторов, регуляторов и акционеров, но и собственный совет директоров (по крайней мере независимых директоров). Прибыль была раздута примерно на 1,5 млрд. долларов. Потери акционеров составили более чем в $ 2 млрд.