16 августа 2017 года Владимир Путин заявил о том, что российские порты должны рассчитывать тарифы в рублях с 1 января 2018 года, однако требования могут быть пересмотрены для конкретных ситуаций и проектов. Подобное предписание уже было направлено стивидорным компаниям (осуществляющим погрузку и разгрузку грузов в портах) больше полутора лет назад, и до сих пор оно не было исполнено. Такая мера, по мнению президента, послужит шагом к укреплению национальной валюты, поскольку с 2013 года правительство перестало регулировать тарифы в российских портах. В то же время, стивидоры, которых можно отнести к компаниям-экспортерам, могут столкнуться с дополнительными валютными рисками.

Значительные доли инвестиционных проектов и закупок импортного оборудования представлены в долларах, к тому же большинство заемных средств также номинированы в иностранной валюте. Кроме того, портовым компаниям необходимо будет пересматривать ценообразование своих услуг и заключать новые договоры с российскими и зарубежными компаниями в отечественной валюте, согласовывая тарифы с ФАС. Антимонопольная служба уже пыталась судиться со стивидорами по поводу ценовой политики. Компании НМТП (Новороссийский морской торговый порт) было предъявлено обвинение со стороны регулятора на сумму 9,7 млрд. руб. за неправомерное повышение тарифов, однако суд признал решение о взыскании недействительным. Таким образом, предписание президента может только усилить давление на компании со стороны ФАС.

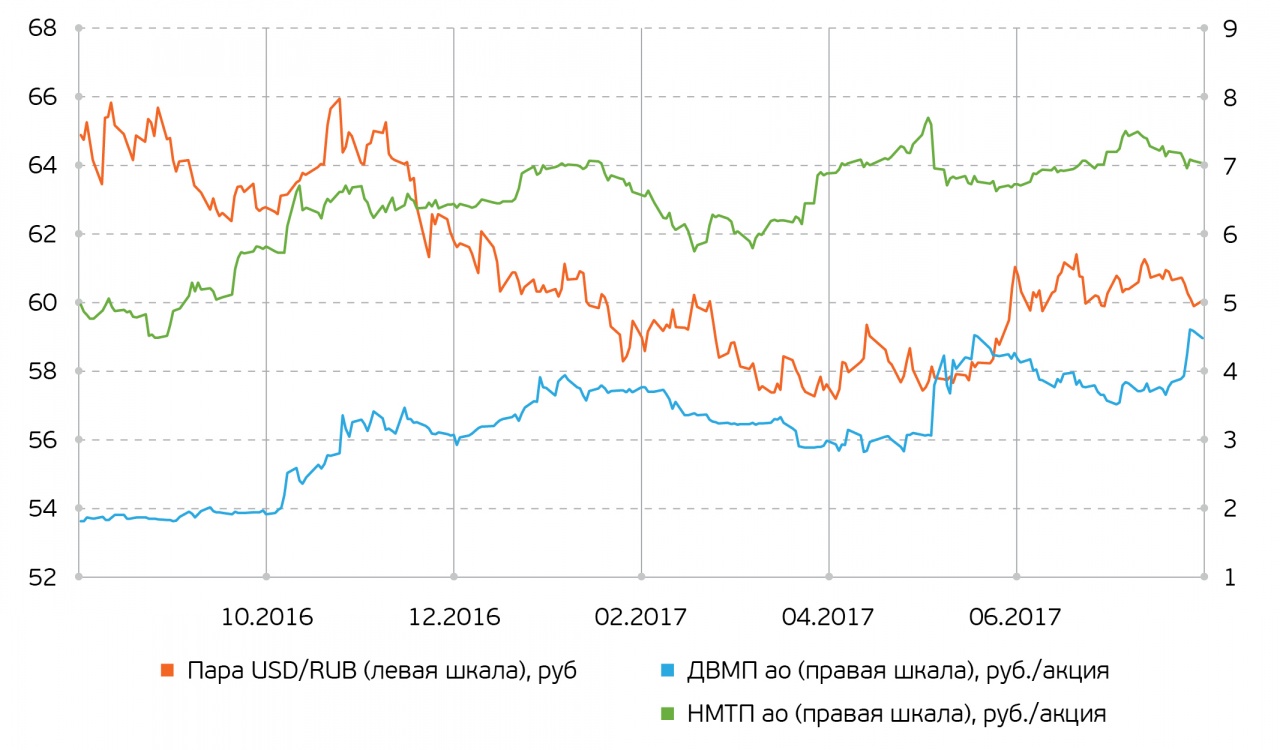

Динамика цен акций ДВМП и НМТП и курса рубля Источник: Bloomberg, расчеты QBF

Введение рублевых тарифов может существенно повлиять на деятельность трех основных игроков данного сектора: НМТП, ДВМП (Дальневосточный морской торговый порт) и НКХП (Новороссийский комбинат хлебопродуктов). Несмотря на то, что НМТП и ДВМП являются экспортными компаниями, цены на акции слабо реагируют на изменение рубля к доллару, а коэффициенты корреляции с валютным курсом и вовсе оказываются отрицательными: -0,58 и -0,59 соответственно. Такое непривычное расхождение можно объяснить тем, что рост котировок стивидоров в 2016 году (при заметном укреплении отечественной валюты) был обусловлен корпоративными событиями, в частности, ожиданиями скорой приватизации НМТП и переговоров по реструктуризации долга ДВМП. Котировки НКХП вели себя наиболее предсказуемым образом, снижаясь при укреплении курса рубля, коэффициент корреляции составил 0,87. Тем самым, нельзя однозначно утверждать, что ослабление национальной валюты неизменно ведет к ухудшению положения стивидоров.

Динамика цен акций НКХП и курса рубля Источник: Bloomberg, расчеты QBF

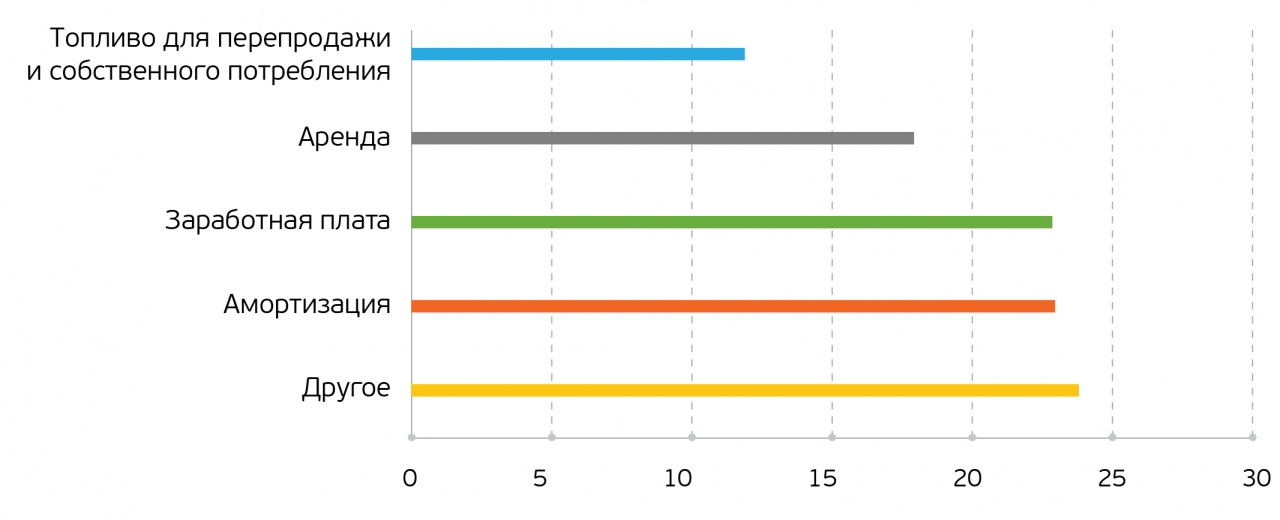

Вышеупомянутые компании имеют значительную часть операционных и административных расходов в рублях. Около 64% себестоимости НМТП занимают издержки на амортизацию, арендные платежи и заработную плату – данные виды затрат осуществляются в рублях. Другие расходы также рассчитываются преимущественно в отечественной валюте и являются непрофильными.

НМТП, структура себестоиомости Источник: Данные компании, расчеты QBF

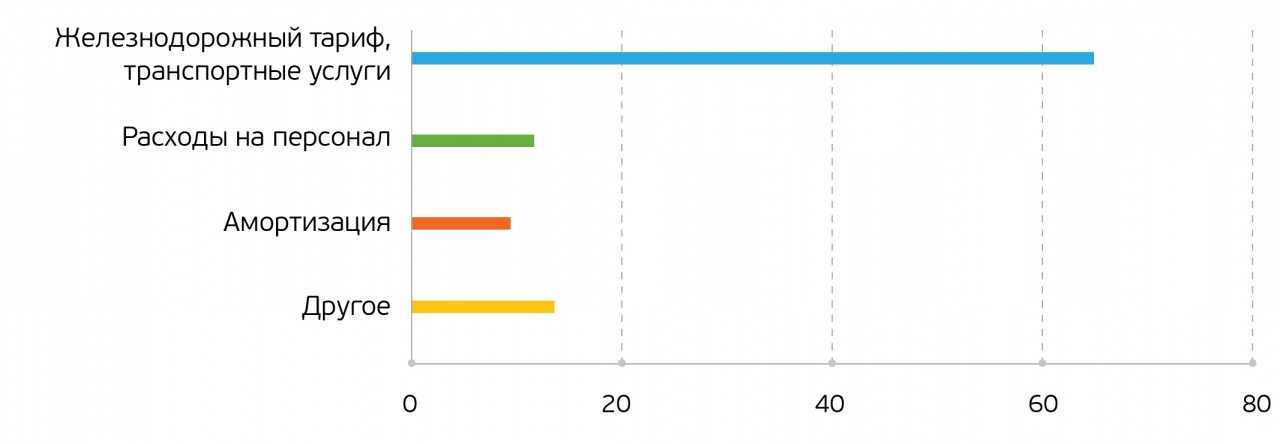

Операционные расходы ДВМП в значительной степени связаны с железнодорожными тарифами, которые устанавливаются в рублях (исключение составляет небольшая доля перевозок, осуществляемых на территории СНГ и Балтии). Издержки на персонал и амортизацию также номинированы в отечественной валюте.

ДВМП, структура операционных расходов и амортизация Источник: Данные компании, расчеты QBF

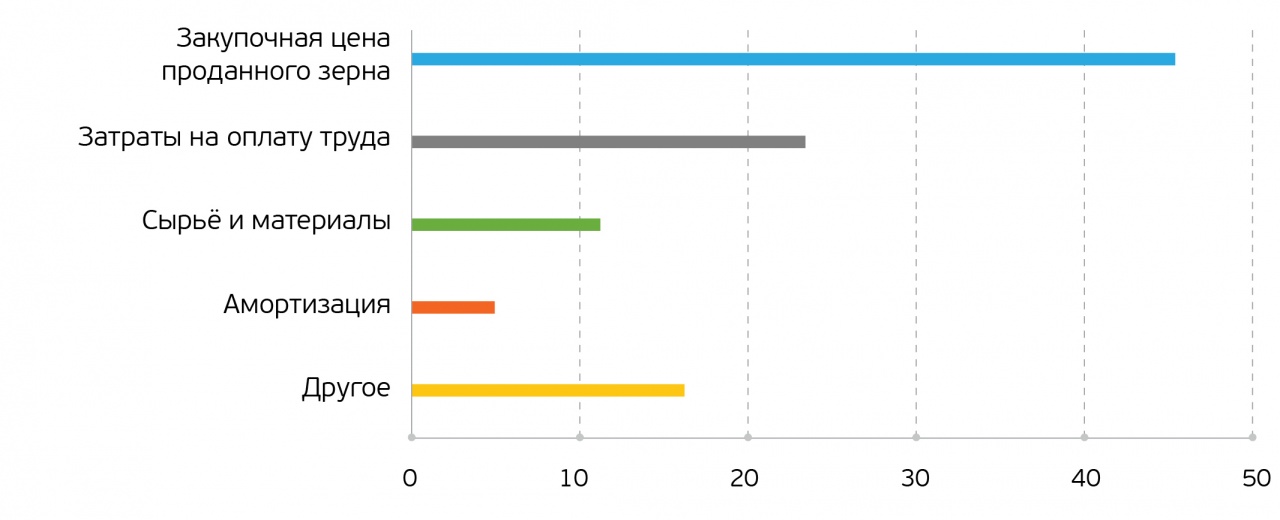

Из представленных трех стивидоров курс рубля к доллару наиболее сильно отражается на структуре расходов компании НКХП. Поскольку помимо основной деятельности по портовой перевалке грузов компания занимается также перепродажей зерна, то она является зависимой от цен на данное сырье, которые рассчитываются преимущественно в долларах. В целом, анализ себестоимости наглядно демонстрирует, что при прочих равных издержки НКХП наиболее чувствительны к валютному курсу по сравнению с НМТП и ДВМП.

НКХП, структура расходовИсточник: Данные компании, расчеты QBF

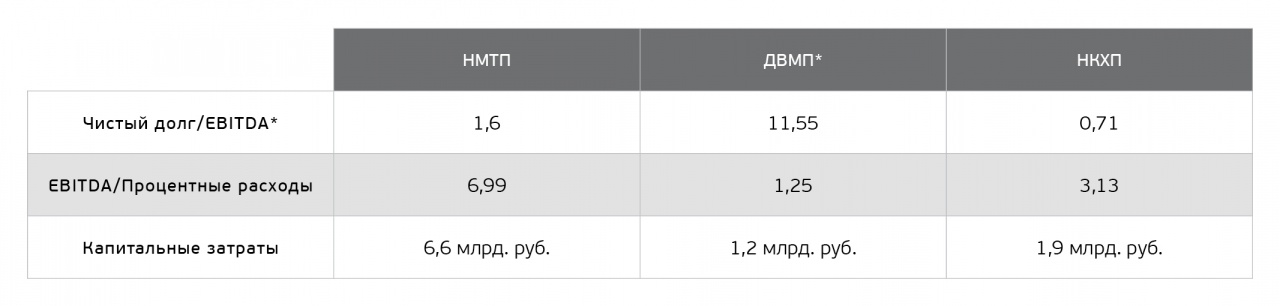

В то же время, учитывая специфику отрасли и высокую маржинальность по операционной прибыли, основные риски для компаний могут возникнуть в связи с наличием преимущественно валютных займов. 20 июня 2016 года НМТП получил кредит от Банка ВТБ в размере $1,5 млрд. на 7 лет под ставку LIBOR 3M + 3,99%, рублевые займы отсутствуют. Компания ДВМП не публикует финансовую отчетность по МСФО после III квартала 2016 года в связи с продолжающимися переговорами с кредиторами по реструктуризации финансовой задолженности.

На последнюю отчетную дату обязательства ДВМП по 2 выпускам еврооблигаций (годовые ставки в размере 8%-8,75%) составляли $648 млн., на текущий момент по бумагам объявлен технический дефолт. НКХП в отличие от вышеупомянутых компаний не имеет валютных займов, все кредиты номинированы в рублях. В целом, кредитные показатели НМТП и НКХП находятся на достаточно высоких уровнях, что свидетельствует об устойчивом положении компаний. Капитальные затраты компаний также составляют немаловажную часть их деятельности и развития. Для поддержания конкурентных позиций необходимо постоянно обслуживать существующие мощности, закупать импортное оборудование и вкладывать средства в новые проекты.

Показатели долговой нагрузки и капитальных затрат стивидоров на конец 2016 года. Источник: Bloomberg, расчеты QBF, *данные рассчитаны по последней предоставленной отчетности (III квартал 2016 года)

Российские стивидоры будут вынуждены осуществлять деятельность в новых условиях начиная с 1 января 2018 года, и эффекты введенных изменений будут видны инвесторам в финансовой отчетности за I квартал следующего года. Скорее всего, компаниям придется хеджировать валютный риск посредством наращивания позиций по валютно-процентным свопам, поскольку значительная часть долга НМТП и ДВМП номинирована в долларах. Альтернативным вариантом для НМТП может стать рефинансирование валютного кредита от ВТБ.

Кроме того, стивидоры могут рассматривать варианты с диверсификацией капитальных затрат, в частности, заключать контракты на поставку оборудования с российскими поставщиками. Скорее всего, переход на тарифы в рублях сможет оказать незначительную поддержку российской валюте в среднесрочной перспективе, однако портовые компании столкнутся с дополнительными рисками и ограничением размера инвестиций в новые проекты, что может оказать давление на котировки НМТП, ДВМП и НКХП.

Егор Бойцов — младший аналитик QBF