Стоит ли покупать паевые инвестиционные фонды в 2018 году и какие ПИФы выбрать инвестору? Подробнее о рынке ПИФов в 2018 году - в материале "Делового Петербурга"

Управляющие компании привлекли в 2017 году 73,7 млрд рублей в паевые инвестиционные фонды. Полузабытому инструменту вернуло популярность снижение ставок по вкладам.

Стоимость чистых активов (СЧА) открытых паевых инвестиционных фондов (ПИФов) в 2017 году увеличилась на рекордную за всю историю величину 73,7 млрд рублей, свидетельствуют данные инвестиционного ресурса Investfunds. В результате СЧА открытых ПИФов выросли более чем в полтора раза, до 216 млрд рублей.

Для сравнения: в 2016 году, по данным Investfunds, открытые ПИФы привлекли в 5 раз меньше, 14,7 млрд рублей. Но эта сумма в 3,5 раза превысила результат 2015 года и оказалась рекордной за 10 лет.

Смотреть актульные рейтинги ПИФОв

Манящие долги

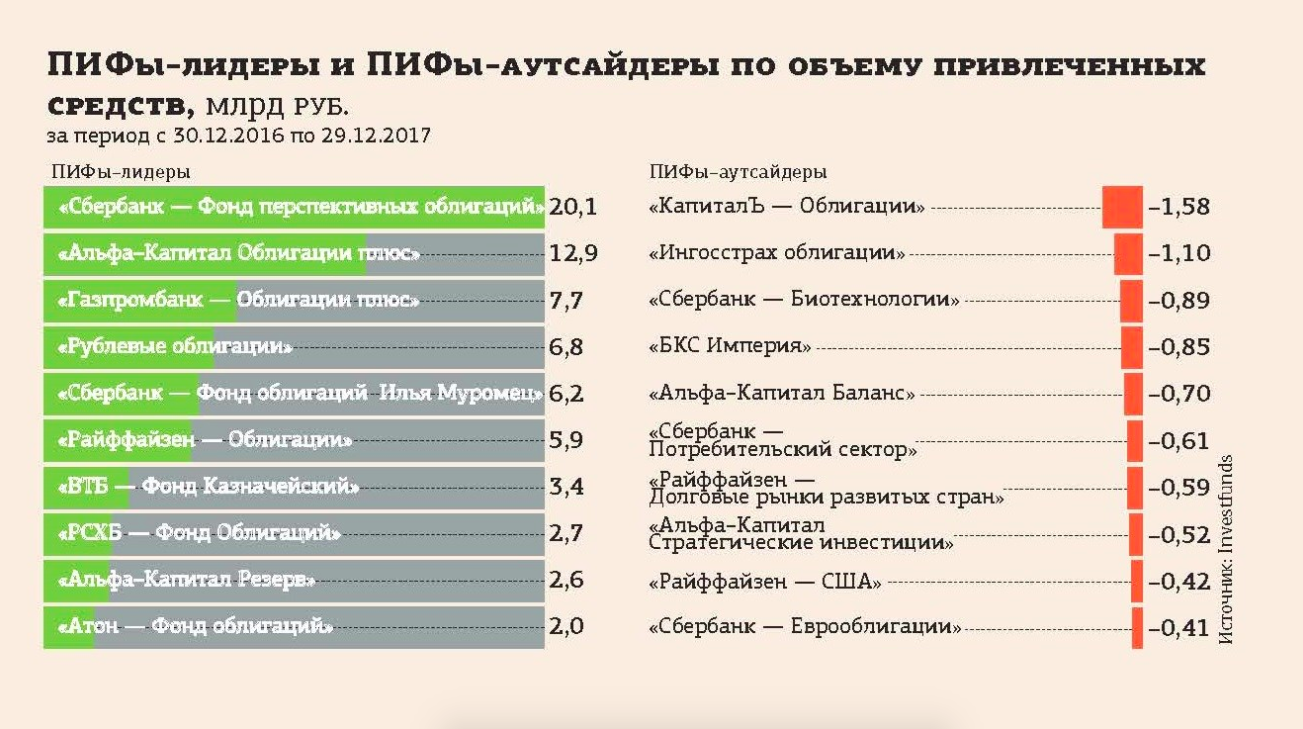

Весь приток денег пайщиков обеспечил, по сути, один тип фондов — облигационные. Они привлекли 74 млрд рублей, приток средств в остальные типы фондов был в среднем отрицательным.

Долговые бумаги, как правило, превосходят по доходности банковские депозиты и в то же время отличаются от акций большей стабильностью котировок. Они служат естественным выбором для вкладчиков, ищущих альтернативу банковским депозитам. За последний год ставки по вкладам в российских банках упали более чем на 1% годовых.

По данным Банка России, в III декаде декабря прошлого года средняя максимальная ставка по вкладам в рублях у 10 банков, привлекающих наибольший объем депозитов физических лиц, составляла 7,33% годовых, тогда как в аналогичном периоде 2016 года — 8,4%. Тем не менее объем вкладов граждан в банках близок к 25 трлн рублей и признаков снижения пока не показывает. То есть альтернативу депозитам ищет только малая часть вкладчиков, их уход лишь замедляет рост объема депозитов, но не вызывает его снижения.

"Фонды облигаций были лидерами в привлечении на протяжении последних 2 лет, и 2017 год лишь укрепил эту тенденцию, — отмечает Константин Кирпичев, начальник управления продаж и маркетинга УК "Райффайзен Капитал". — Основная причина большого спроса на них — переток средств вкладчиков из депозитов в ПИФы. Фонды облигаций традиционно демонстрируют консервативную динамику, при этом показывая доходность выше ставок по депозитам".

Поскольку российский рынок акций в прошлом году проявил слабость — индекс Мосбиржи снизился на 5,5% — фонды акций в среднем отставали по доходности от облигационных ПИФов. По данным Investfunds, средний прирост стоимости пая у 58 ПИФов облигаций с СЧА выше 10 млн рублей за прошлый год составил 7,02%. А у всех 247 открытых ПИФов с активами более 10 млн рублей — 5,73%.

Приток денег продолжится

В лидерах по доходности за прошлый год традиционно оказались отраслевые ПИФы акций (см. таблицу). Но, как считают опрошенные "ДП" эксперты, вряд ли это обстоятельство приведет к резкому увеличению притока денег в эти фонды. Скорее всего, лидерами по привлечению средств пайщиков, как и в прошлом году, в 2018–м снова окажутся облигационные фонды.

"В 2018 году, скорее всего, в фаворитах останутся фонды облигаций, поскольку клиентские предпочтения инертны, — полагает Василий Илларионов, руководитель отдела развития бизнеса, управляющий директор УК "Сбербанк Управление Активами". — Но если ЦБ в этом году, как обещает, позволит управляющим компаниям на счета доверительного управления (ИИС и обычные) приобретать паи своих ПИФов, то мы сможем предлагать клиентам не самим выбирать отдельные ПИФы, а формировать для них полноценный персональный финансовый план с диверсифицированным портфелем из фондов. Тогда структура притоков будет более разнонаправленна и будет отражать реальное соотношение финансовых целей и риск–профиля клиентов. Стоит отметить, что доля притоков в фонды акции должна немного увеличиться, потому что потенциал рынка акций сильно недооценен сейчас. Мы уже начали видеть этот тренд в конце прошлого года, но все–таки подавляющее большинство новых инвесторов еще консервативны, предпочитают фонды облигаций".

"Наши ПИФы в числе лидеров по объему привлечения денежных средств в 2017 году, — констатирует Евгений Жорнист, портфельный управляющий УК "Альфа Капитал". — Так, например, стоимость чистых активов рублевого облигационного фонда "Облигации Плюс" выросла более чем в 5 раз за год. Причин столь значительных объемов привлечения несколько. Основная — низкие ставки по депозитам. Клиенты не хотят размещать деньги во вклады под низкую ставку и ищут альтернативные варианты размещений. И облигационный рынок как раз предлагает приемлемый и привлекательный вариант инвестирования для таких инвесторов.

Мы полагаем, что основные тенденции продолжатся — инвесторы в поисках доходности будут переводить деньги из истекающих депозитов в ПИФы. Рынок же рублевого долга будет, по нашему мнению, на их стороне и так же, как и в 2016–м, и в 2017 году покажет рост цен облигаций. Мы ожидаем продолжения цикла смягчения денежно–кредитной политики Банком России и полагаем, что ключевая ставка за год может быть снижена до уровня 6,5–6,75% годовых с нынешних 7,75%. Ставки по депозитам, которые и так находятся на довольно невысоком уровне, по мере снижения ключевой ставки продолжат снижение. По итогам года мы рассчитываем заработать для пайщиков наших рублевых облигационных фондов 9–11%".

По итогам года самую высокую доходность показали фонды, инвестирующие в акции IT–индустрии и телекоммуникаций. На конец III квартала в портфелях этих фондов преобладали акции таких компаний, как Alibaba, Alphabet, Apple, Microsoft, Amazon, Facebook, МТС, "МегаФон", Mail. Ru. Однако высокая доходность в течение года не является гарантией дальнейшего роста: например, в 2016 году высокую доходность показали фонды электроэнергетики (причем их доходность превысила 100% в годовым выражении), а фонды IT–индустрии тогда представили в результатах отрицательную доходность.

Принципиальное отличие ситуации 2016–2017 годов состоит в том, что в ПИФы стали притекать деньги по–настоящему консервативных инвесторов, делающих осознанный выбор в пользу облигаций. Вероятность того, что они будут разочарованы, существенно меньше, чем это было в 2008 году, после того как в предыдущие годы 80% всех инвестиций шли в агрессивные фонды акций. Соответственно, главный риск 2018 года макроэкономический: рост инфляции, повышение ставок, рост доллара могут вызвать разочарование у инвесторов.