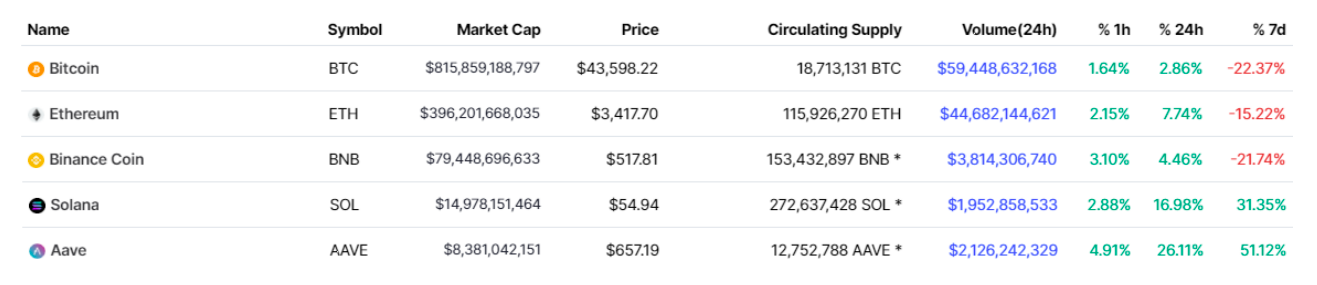

Пробой на старшем таймфрейме в паре BTC/USD и критический уровень поддержки на дневном таймфрейме в ETH/USD в очередном отчете Cred и DonAlt, авторов рассылки Technical Roundup.

Из альткойнов, придерживаясь консервативного подхода и учитывая, что крупнейшие криптоактивы находятся у ключевых уровней, мы решили ограничиться рассмотрением основных ТА структур в BNB/USD и обновлением графиков Aave/BTC и Solana/BTC, обратив также внимание на некоторые уроки, которые можно из этого извлечь.

В дополнение выскажемся о том, насколько, по нашему мнению, может быть справедливо (или полезно) интерпретировать ценовые движения биткойна как прямые следствия твитов Илона Маска.

https://coinmarketcap.com/coins/views/all/

https://coinmarketcap.com/coins/views/all/ Структура рынка биткойна

График выполнен в TradingView

График выполнен в TradingView  График выполнен в TradingView

График выполнен в TradingView Биткойн продолжает демонстрировать слабость.

Изложим наше видение как можно яснее.

Во-первых, если рынок достигнет структурно значимого на недельном таймфрейме уровня $32,2–38,2 тыс., то в этой области, на наш взгляд, будет иметь смысл позиционирование на рынке в расчете на проявление силы. Будь то последний шанс купить по этим ценам или всего лишь «отскок дохлой кошки», большого значения сейчас не имеет. Это лучшая структура на графике, и будь мы прокляты, если не попытаемся сыграть эти уровни, если нам представится такая возможность. К тому же, если эта структура сломается и рынок обвалится в пропасть, то мы все всё равно окажемся в проигрыше. Так что можно и сделать свои ставки там, где это целесообразно.

Во-вторых, нет никаких гарантий, что курс биткойна к доллару упадет до этого структурного уровня $32,2–38,2 тыс. Вероятность успешного отторговывания этого минимума будет значительно снижена, если цена перед тем протестирует читаемое на нескольких таймфреймах сопротивление $49,1 тыс.

Соответственно, с нашей точки зрения, имеет смысл выкупать либо падение до $32,2–38,2 тыс., либо силу (успешный прорыв сопротивления $49,1 тыс.). Для более краткосрочных трейдеров, нижняя граница диапазона на дневном таймфрейме ($44,9–46,5 тыс.), вероятно, станет определяющей для того, какой из обозначенных выше уровней будет достигнут первым.

(Мы хотели было похвалить друг друга и похлопать по спине за осторожную позицию в отношении BTC после ложного прорыва на фоне прямого листинга Coinbase, но в этом мы оказались не очень сильны, так что ограничимся этой сноской.)

Ethereum: один кластер над пропастью

График выполнен в TradingView

График выполнен в TradingView  График выполнен в TradingView

График выполнен в TradingView Ethereum вырос в цене сильно и быстро.

Курс ETH к доллару на фоне «стрижки» в BTC/USD взмыл чуть ли не вертикально, практически не тратя времени на консолидацию. Быстрые движения, как правило, не сопровождаются формированием существенных уровней поддержки в процессе. На наш взгляд, ближайшей значимой структурой поддержки в ETH/USD является дневной кластер $3240–3430. Эта область должна быть удержана, в противном случае рынок могут ждать серьезные проблемы. Что касается сопротивления, это кластер $3720–3820. При взятии его бычье продолжение становится наиболее вероятным сценарием.

Пара к BTC с точки зрения технического анализа по-прежнему смотрится хорошо. На неблагоприятном фоне снижения к BTC других крупнейших монет Ethereum держался сравнительно крепко. Верхняя граница диапазона на недельном таймфрейме остается на уровне ₿0,084. Поддержка все так же далеко, у ₿0,055. Середина этого большого недельного диапазона приходится на ~₿0,07.

Подводя итог, в паре к доллару ETH необходимо удержать уровень $3720–3820. На наш взгляд, это ключевой уровень, за которым рынок может ждать много боли. Если он не будет удержан (или мгновенно возвращен после пробоя), то вероятна намного более продолжительная и глубокая коррекция. В паре к биткойну ETH приближается к сопротивлению у ₿0,084.

Кластеры в BNB и торговля на этих уровнях

График выполнен в TradingView

График выполнен в TradingView На высоких таймфреймах ценового графика Binance Coin/USD просматриваются две убедительных структуры.

Здесь стоит, наверное, оговориться, что эти кластеры покрывают довольно большие ценовые диапазоны, но наибольшее значение имеют именно их границы.

Верхний кластер тестируется прямо сейчас. Это недельная поддержка на уровне $482–526. Кластеры — это диапазоны. Торговля в их пределах имеет значение разве что для краткосрочных стратегий, а изменение направления на более высоких таймфреймах происходит при закрытии свечей на границах кластера. Или, проще говоря, закрытие выше верхней границы ($526) означает вероятность успешной «миссии на Луну», тогда как закрытие ниже нижней границы ($482) с большой вероятностью означает провал, если только цена не будет мгновенно возвращена выше этого уровня.

Неудивительно, что, если рынок свалится ниже $482, то целевым уровнем этого движения станет следующая поддержка на высоком таймфрейме — $210–295.

Мы хотели бы также прояснить, что авторы по-разному подходят к торговле у подобных критических уровней. Мы не просто подтасовываем этот эпитет, чтобы избежать ясности и придать ситуации побольше драматизма. Для DonAlt они служат основой дискреционных решений, основанных на общем контексте рынка. Например, если рынок бычий и цена достигает критической поддержки, DonAlt покупает. Если рынок нейтрален или демонстрирует слабость, то для открытия лонга желательно получить дополнительные подтверждения. Cred же в большинстве случаев размещает жирные ордера у крайних граничных значений для получения максимального соотношения риск/доходность, после чего надеется увидеть уверенную свечу в нужном направлении.

Aave возглавляет DeFi

График выполнен в TradingView

График выполнен в TradingView Мы писали о паре AAVE/BTC у поддержки. С тех пор цифры выросли. Прекрасно.

На момент написания статьи DeFi (определяемый по DeFi-индексу FTX, возможно, несовершенному) превосходит в эффективности как Bitcoin/USD, так и Ethereum/USD. Сектор в целом выглядел на удивление устойчиво в свете слабости своих основных проектов.

Говоря об удержании активов, выделяющихся на общем фоне, вот что стóит иметь в виду.

Во-первых, корректируйте условие инвалидации своего торгового/инвестиционного тезиса по мере того, как рынок предоставляет новую информацию. Например, если ближе к уровню открытия вашей позиции формируется новый диапазон или кластер, подумайте о том, не стоит ли использовать его в качестве нового условия инвалидации своего тезиса. В худшем случае, если выход из позиции окажется преждевременным, вы сможете повторно ее открыть на любой новой торгуемой вами структуре.

Во-вторых, на крипторынке исключения, которые ведут себя увереннее, чем рынок в целом, часто имеет смысл удерживать до заданных целевых уровней либо до инвалидации тезиса, вместо того чтобы пытаться угадать вершину. В целом, этот рынок все еще очень сильно коррелирован. И если вы находите какое-то исключение на общем фоне, то сбрасывать его из опасений, что он немедленно упадет вместе с остальным рынком, пожалуй, будет преждевременно. Как мы могли наблюдать недавно на примере Polygon, эти позиции могут пойти гораздо дальше, чем изначально ожидалось.

Наконец, будьте готовы отдать рынку часть прибыли. Такова цена выбора в пользу скользящего стоп-лосса и ожидания явной инвалидации тезиса. В общем и целом, если только вы не слишком поздно присоединились к рынку, та прибыль, которую вы отдадите ему после вершины, покрывается дополнительной прибылью, которую вы получите, не выскочив из позиции слишком рано.

Solana отклоняется от общей траектории

График выполнен в TradingView

График выполнен в TradingView Мы писали о паре SOL/BTC у поддержки. С тех пор цифры выросли. Прекрасно.

Рассуждения из раздела AAVE/BTC вполне применимы и здесь.

Еще одно наблюдение состоит в том, что, когда рынок выглядит как дерьмо, практически всегда найдется один или два крупных альткойна, которые покажут хорошую прибыль на фоне общего бардака. Мы с теплотой вспоминаем, как XRP исправно выполнял эту функцию несколько лет назад.

Обычно это является признаком относительной силы. То, выглядит бычьим на общем медвежьем фоне, обычно будет еще более бычьим, когда рынок отскочит. Всегда стоит иметь это в виду.

Кроме того, это просто хороший «маркетинг» для актива. Когда инвесторы и трейдеры будут просматривать и фильтровать список активов, они увидят приятное зеленое исключение, показывающее силу на фоне общего бедлама. Это же делает подобные исключения полезными для краткосрочных сделок.

P.S. Учитывая, что крупнейшие криптоактивы находятся у ключевых уровней, сулящих вероятность перелома настроений, мы решили придерживаться консервативного подхода к альткойнам и сосредоточиться только на тех идеях, о которых уже писали раньше (дополнив их некоторыми общими рассуждениями), вместо того, чтобы предлагать новые. Мы будем обновлять список альткойнов по мере развития ситуации и, вероятно, на следующей неделе сможем поделиться новыми идеями, если позволит ситуация в крупнейших криптовалютах.

Привлекло внимание: обвалил ли твит Илона Маска цену BTC?

В выходные трейдеры не отлипали от мониторов, пока Илон Маск обсуждал с биткойнерами и криптокомьюнити в целом тему энергетического следа Биткойна.

Рынок также сфокусировался на предположении (оказавшимся [пока] неверным) о том, Tesla продала биткойны из своего корпоративного казначейства.

Понятно, что финансовые журналисты и трейдеры часто ищут прямую «причину» для любого движения на рынке. Простое объяснение заключается в том, что курс биткойна снизился из-за твитов Илона (и того, что им можно было приписать).

По нашему мнению, такой подход не всегда полезен.

Как мы уже замечали раньше, рыночные условия и влияние на них новостей гораздо важнее, чем сами новости.

Сильный рынок будет игнорировать медвежьи новости и ускоряться на бычьих.

Слабый рынок будет игнорировать бычьи новости и падать на медвежьих.

Изменения рыночного тренда часто совпадают с изменением реакций на новостные события. Плохие новости, которые больше не приводят к обвалам, — признак вероятного разворота тренда. Хорошие новости, которые больше не приводят к ускорению роста, — признак вероятного ослабления рынка.

На наш взгляд, такой подход, в целом, намного более полезен, чем смотреть на все просто через призму «Y является прямым следствием X».

Статья не содержит инвестиционных рекомендаций, все высказанные суждения выражают исключительно личные мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на рынках, сопряжены с риском. Подходите к принятию собственных решений ответственно и самостоятельно.

Подписывайтесь на BitNovosti в Telegram!

Делитесь вашим мнением об этой статье в комментариях ниже.

Источник