Рыночные индикаторы

Рынки

События сегодня:

- Внимание инвесторов приковано к заседанию ФРС, которое состоится в среду, 21 августа, а также к заседанию в Джексон-Хоуле и саммиту G7 в эти выходные, в надежде увидеть шаги ФРС по поддержанию роста экономики и комментарии глав крупнейших стран мира во время саммита семерки

- Рынки ищут поддержку, которая, в свою очередь, даст импульс росту таких активов как Сбербанк, рубль против доллара, индексы развивающихся стран (Китай и ЮВА) и нефтесервисные компаний США

- Сегодня по МСФО за 2К19 отчитываются TCS Group, МТС, Норильский никель

- США отчетность за 2К19 представят Gap Inc, Coty Inc, Hewlett Packard Enterprise Co, Autodesk Inc.

Мы считаем, что российский рынок откроет торговую сессию вторника в плюсе.

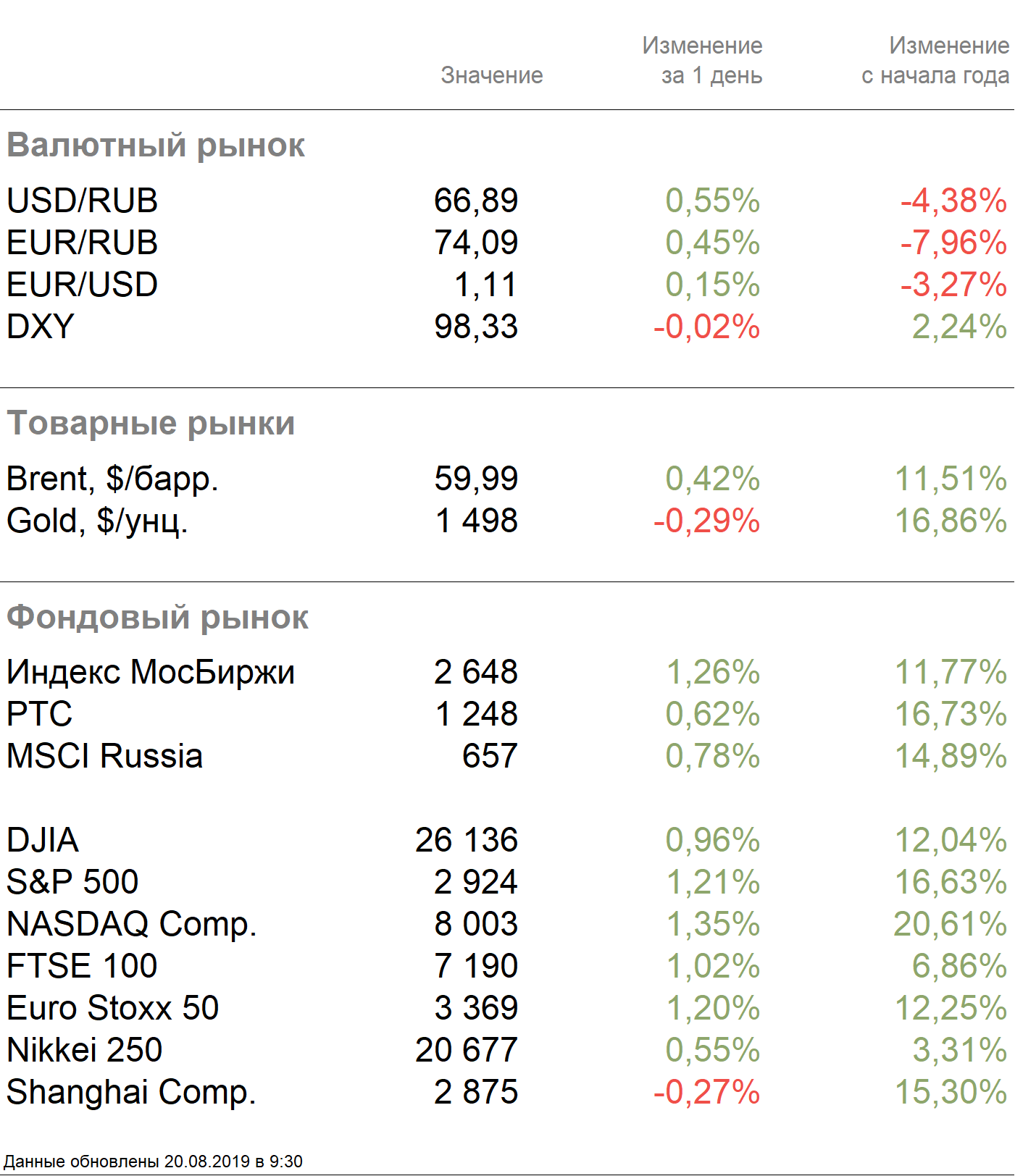

В понедельник российский рынок закрылся в плюсе. Индекс Мосбиржи прибавил 1,3%, РТС — 0,62%. Рубль ослаб к доллару и евро до 66,89 руб. и 74,09 руб. соответственно.

ВВП России в июле увеличился на 1,7% по сравнению с уточненными 0,8% в июне, сообщило Минэкономразвития. За 7М19 показатель вырос на 0,9% г/г., что обусловлено восстановлением темпов экономического роста после слабой динамики в 1П19.

Оборот розничной торговли в июле также увеличился — на 1% г/г, до 2,79 трлн руб., но замедлился на 0,4 п.п. м/м. За 7М19 оборот вырос до 18,48 трлн руб. (+1,6% г/г).

Рост реальной заработной платы в июле ускорился на 3,5% г/г и 0,6 п.п. м/м, а за 7М19 — 2,1% г/г.

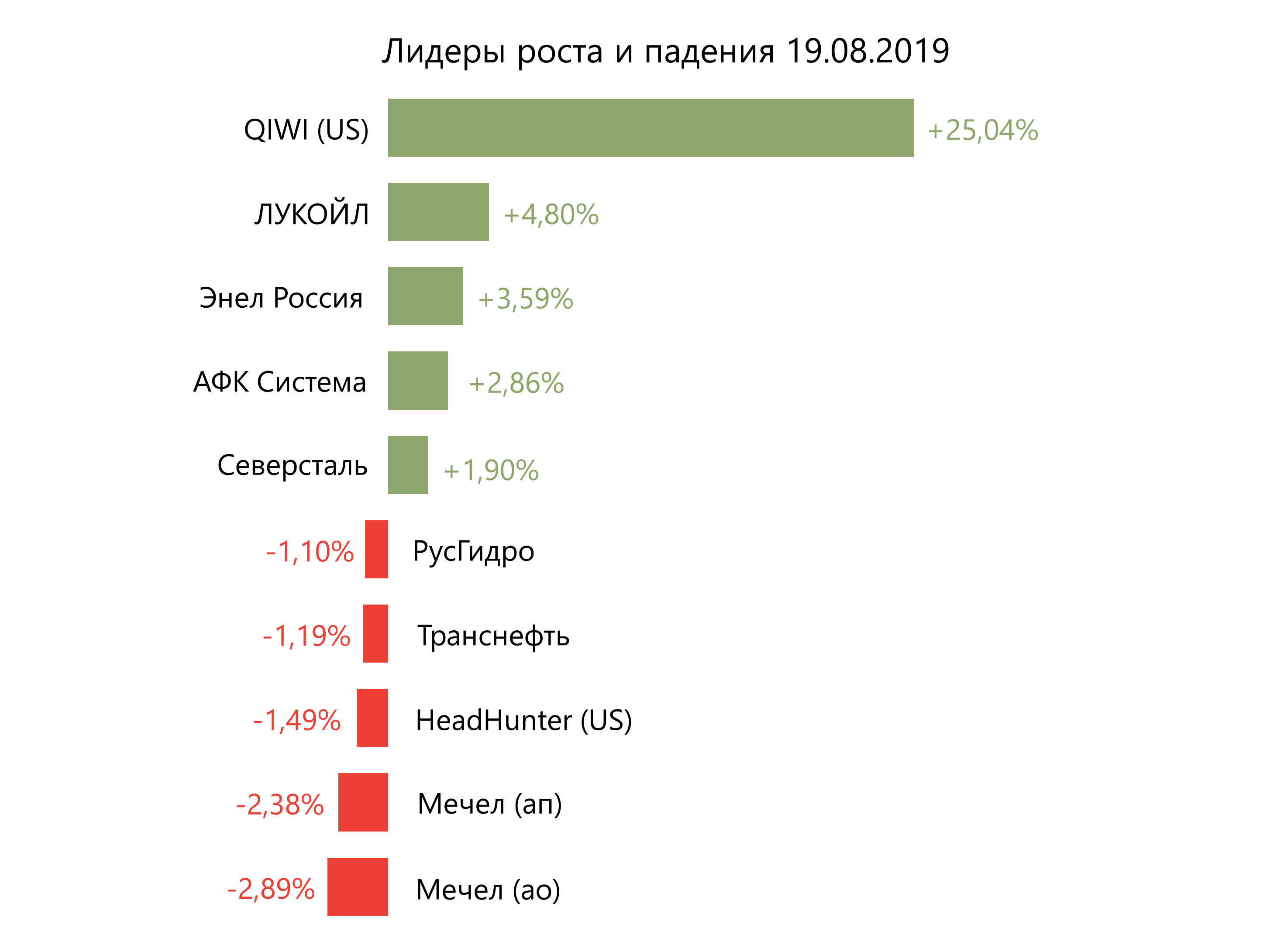

Лидерами роста стали QIWI (+25,04%) из-за выхода сильной финансовой отчетности за 2К19 и новостей о возможной продаже Рокетбанка, Лукойл (+4,80%) за счёт объявления более высокой цены выкупа акций в рамках buy-back, Энел Россия (+3,59%), АФК Система (+2,86%), Северсталь (+1,90%).

В числе аутсайдеров оказались Мечел ао (-2,89%), Мечел ап (-2,38%), HeadHunter (-1,49%), Транснефть (-1,19%), Русгидро (-1,10%).

Утром во вторник Brent торгуется на уровне $59,7/барр, ввиду ослабления напряженности на Ближнем Востоке.

Цены на золото снижаются, до $1 498/унция, доходность десятилетних казначейских облигаций США опустилась на 0,23 п.п.

Американские площадки закрылись в плюсе в надежде на стимулирование замедляющихся экономик. Dow Jones вырос на 0,96%, S&P 500 — на 1,21%.

Дональд Трамп в понедельник призвал ФРС рассмотреть возможность снижения ключевой процентной ставки на 1 п.п. до конца года и начать количественное смягчение.

Акции производителей чипов, значительная часть выручки которых приходится на Китай, выросли на 2,46%.

Во вторник в Азиатско-тихоокеанском регионе наблюдаются разнонаправленные настроения благодаря надеждам на стимулирование ведущих экономик и повышению спроса на риск. Nikkei вырос на 0,55%, Shanghai отступил на 0,27%.

Китай установил новую годовую ставку погашения кредита на уровне 4,25%, что на 6 б.п. меньше по сравнению с 4,31% ранее, и на 10 б.п. ниже, чем ключевая годовая ставка кредитования Народного банка Китая. Решение совпало с консервативным прогнозом и не смогло существенно повлиять на финансовый сектор.

ЦБ Китая вновь понизил курс юаня до минимальных за 11 лет 7,0454 юаня за доллар.

Министр торговли США Уилбур Росс заявил в понедельник, что страна продлила лицензию Huawei на 90 дней, что позволяет компании продолжать вести бизнес с американскими партнерами для обслуживания существующих клиентов.

Фондовые рынки Европы завершили торги понедельника в плюсе, после того как министр финансов ФРГ Олаф Шольц допустил выделение Германией €50 млрд на поддержку экономики в случае кризиса. Euro Stoxx 50 вырос на 1,2%.

DXY снизился на 0,02%, S&P 500 futures прибавил на 0,04%.

Новости

Наш портфель «Выбор» показывает результат лучше рынка: с момента ребалансировки (04.06.2019) без учета дивидендов отклонение от индекса Мосбиржи составляет 3,8%; с учетом дивидендов — 4,7%.

Портфель «Сбалансированный», в свою очередь, показывает отклонение от индекса Cbonds — 3,8%, от индекса Мосбиржи — 9%.

Динамика портфелей обусловлена ростом Полюс (+37% с момента открытия в портфелях).

Акционеры Лукойла (https://iticapital.ru/analytics/trade-ideas/11487/?utm_source=telegram&utm_medium=link&utm_campaign=trade-ideas) предъявили к выкупу 82,9 млн акций, в т.ч. от Lukoil Securities Limited (100%-ного дочернего общества компании) поступило заявление о продаже 36,6 млн акций.

Стоимость выкупа составит 5450 руб./акция.

Срок оплаты — не позднее 28 августа 2019 г.

По условиям оферты Лукойл планирует выкупить 35 млн размещенных акций.

Qiwi опубликовал финансовые результаты по МСФО за 2К19, согласно которым скорректированная выручка увеличилась 23% г/г, до 5 363 млн руб. ($88,2 млн).

Скорректированная EBITDA составила 2 639 млн руб. ($41,8 млн) (+90% г/г).

Скорректированная чистая прибыль выросла на 125% г/г, до 1 965 млн руб. ($31,2 млн).

Компания выплатит промежуточные дивиденды в размере $0,28/акцию. Дивидендная доходность составит 1,4%. Дата закрытия реестера: 30 августа.

Убыток проекта карт рассрочки «Совесть» за 2К19 составил 435 млн руб. (-38% г/г), сообщил менеджмент в ходе телефонной конференции.

Чистая прибыль от операций со средним и малым бизнесом составила 16 млн руб., по сравнению с убытком в 263 млн руб. за аналогичный период годом ранее. Это обусловлено развитием и масштабирование бизнеса Точки.

По сегменту, связанному с Рокетбанком убыток увеличился в 5 раз г/г, до 511 млн руб., что связано с расходами на перевод операций из Открытия в группу Qiwi. Из Рокетбанка планируется создать отдельную финтех компанию.

Алроса опубликовала неоднозначные финансовые результаты за 2К19.

Выручка компании снизилась до 57 млрд руб. (-21% г/г) из-за сокращения объемов продаж (-8% г/г) и изменения ее структуры.

EBITDA компании составила 25 млрд руб. (-39% г/г), что оказалось выше консенсус-прогноза Bloomberg в 23,86 млрд руб.

Чистая прибыль уменьшилась до 13 млрд руб. (-47% г/г), что ниже консенсус-прогноза Bloomberg в 13,67 млрд руб.

Показатель чистый долг/EBITDA остался на уровне 1К19 — 0,3х, что позволяет менеджменту рекомендовать для выплаты дивидендов по результатам 1П19 до 100% свободного денежного потока, который за 2К19 составил 2,4 млрд руб. (1К19: 26 млрд руб.). Снижение вызвано падением операционного денежного потока, сезонным ростом инвестиций и увеличением оборотного капитала (до 11,9 млрд руб., +15% кв./кв.).

Таким образом сумма дивиденда может составить 3,84 руб./акция против прогнозируемых ITI Capital 6,26 руб./акция, а дивидендная доходность — 5%.

Русагро сообщило о неоднозначных финансовых результатах по МСФО за 2К19.

Консолидированная выручка по всем сегментам выросла до 41,38 млрд руб. (+136% г/г).

Скорректированная EBITDA составила 4,71 млрд руб. (+16% г/г), что оказалось лучше консенсус-прогноза Bloomberg в 4,59 млрд руб.

Чистая прибыль составила 1,69 млрд руб. (-21% г/г) из-за увеличения чистых процентных расходов на 188% г/г, до 1,14 млрд руб.