С окончанием лета для многих бумаг может завершиться сезон боковых тенденций и пилообразных консолидаций. Акции Сургутнефтегаза хороший тому пример. Мы решили взглянуть на самые долгосрочные, месячные таймфреймы и оценить потенциально интересные бумаги на ближайший месяц.

Рассмотрев техническую картину среди ликвидных и популярных бумаг российского рынка, а также в валютных парах, выделили несколько инструментов с наиболее интересной технической картиной на месячном графике.

Евро

Начнем с валюты. Согласно месячному графику в паре с евро и в паре с долларом рубль на горизонте 1-2 месяцев может показать скорее снижение, нежели рост. Диапазон торгов eur/usd в августе перекрыл падение предыдущих двух месяцев. Свеча явно бычья.

Учитывая возврат выше уровня поддержки в районе 72 руб. за евро, нельзя исключать попытки его проверки в начале сентября. Это может оказаться удачным моментом для тех, кто не успел переложить часть накоплений в другую валюту для диверсификации рисков.

С фундаментальной точки зрения основной причиной ослабления рубля, как правило, оказывается движение сырьевых котировок. Впрочем, в последнее время рынки могут закладывать излишне оптимистичные в плане новых стимулов ожидания от ЕЦБ. В данном случае разочарование выльется в покупки евро на глобальных рынках.

МТС

Весьма перспективно выглядит техническая картина на месячном графике в акциях МТС. В августе продавцы пытались продавить цены ниже уровня 263-265 руб. Однако все падение было выкуплено, акция закрылась выше отметок на начало месяца. То есть свеча бычья, поддержку оказывает 21-месячная скользящая средняя.

МТС является классической дивидендной фишкой. Бумага стала даже в какой-то степени более привлекательна в период, когда ключевой акционер АФК Система пытается снизить свою долговую нагрузку посредствам большей монетизации актива.

Дополнительным плюсом для котировок является снижение ставок в экономике. Рынок с высокой долей вероятности ожидает снижения ставки ЦБ РФ на этой неделе на 25 б.п., до 7%.

Ближайшей и вероятной целью по акциям МТС может выступать закрытие дивидендного гэпа в районе 285 руб. Более оптимистичные цели указывают на верхнюю границу треугольника, в район 300 руб. за бумагу.

Ростелеком

Последнее время инвесторы значительно снизили аппетит к риску. Поводов достаточно. Мы видим замедление глобальной экономики, а ключевые макроэкономические показатели в Европе вообще намекают на скорую рецессию. В такой ситуации растет спрос на защитные активы, к которым часто относят и телекомы. Мы решили посмотреть на техническую картину другого крупного телеком оператора в РФ – Ростелекома.

Вот уже несколько месяцев котировки обыкновенной акции демонстрируют поступательный рост. Причиной могла послужить консолидация 100% акций Теле2. Этот мобильный оператор последнее время значительно улучшает свои показатели, включая долю рынка. В 2018 г. компания «вышла в прибыль».

Tele2 также сосредоточена на новом направлении услуг для NVMO операторов. Как показывает европейский опыт, этот сектор может стать источником дополнительного роста для операторов. Ко всему прочему у Рсотелекома предсказуемая дивидендная политика (не менее 75% чистого денежного потока) с нижней границей в 5 руб. на акцию. Определенность – лучшее лекарство от рисков.

Акции Ростелеком закрепились выше уровня 73-75 руб. Правда, судя по августу, проверка поддержки 75 руб. еще продолжается. Не исключено, что и в сентябре бумаги опустятся к 21-месячной скользящей средней. Область 75 руб. выглядит неплохо для того, чтобы присмотреться к покупке. А целью может выступить район 100 руб. за бумагу.

Детский мир

Акции Детского мира после отчета за I полугодие 2019 г. продемонстрировали позитивную динамику. Инвесторы не слишком оптимистичны из-за замедления темпов роста LFL продаж, снижения среднего чека. Однако сеть продолжает расти хорошими темпами, а эмитент продолжает платить высокие дивиденды (порядка 10% за 2018 г.).

После отчета и оптимистичных прогнозов менеджмента котировки закрепились выше ключевого уровня поддержки 87-88 руб. Свечная формация за август на стороне покупателей. В начале сентября мы видим заминку около 21- месячной скользящей средней, но в целом в ближайшие пару месяцев открыта дорога к следующему уровню 95 руб.

ЛСР

Акции ЛСР оживились в начале 2019 г. после интервью главы компании Андрея Молчанова, в котором он подтвердил фокус на высоких дивидендах (78 руб. по итогам 2018 г.), как способ возврата инвесторам вложенных средств. Снижение ставок в экономике при ожидании высоких дивидендов – сильный драйвер для бумаги.

Кроме того, мы видим положительную динамику в ценах и в спросе на недвижимость. Реформа на рынке долевого строительства потенциально может обернуться снижением конкуренции в отрасли.

С технической точки зрения мы сейчас находимся в очень важной точке. Акции пытаются удержаться выше ключевого уровня 730-750 руб. Второй месяц подряд покупатели пытаются выкупит просадку, но медведи не отступают. Борьба нарастает.

Акция также покинула нисходящий канал и пытается закрепиться выше трендовой линии и выше 21-месячной скользящей средней. Важный переломный момент может быть близок. Возврат под скользящую и в русло нисходящего канала, конечно станет очень тревожным сигналом.

АЛРОСА

А вот еще одна балансирующая на поддержке бумага. Алроса заслуженно показывает негативную динамику на протяжении четырех месяцев подряд. Компания испытывает трудности со спросом на алмазную продукцию. Последние производственные отчеты разочаровали инвесторов.

Однако котировки так и не смогли в августе закрепиться ниже ключевого уровня 73-74 руб. Мы видим попытку выкупа просадки. Помогает ослабление рубля. Техническая картина на долгосрочном графике складывается в пользу высоких шансов на отскок в сентябре/октябре. Первой и самой очевидной целью станет район 80-82 руб. Следом идет сопротивление 84 руб. Это 38% коррекция по Фибоначчи от максимумов 2018 г. На большее рассчитывать пока трудно.

Алроса направляет на дивиденды весь свободный денежный поток, имеет защиту от ослабления нацвалюты. В моменты ухода от риска, снижения ставок и слабости рубля инвесторы могут «по-другому» посмотреть на акции Алросы. По крайней мере, с технической точки зрения просматривается перспектива отскока.

ОГК-2

В долгосрочной технической картине ОГК-2 есть сильные указывающие на рост сигналы. В августе покупатели не только выкупили просадку от трендовой линии поддержки, но и смогли довести котировки в область июньских максимумов. Свечная формация очень сильная.

Однако, чтобы не быть излишне оптимистичными стоит отметить, что объемы торгов на росте оказались не выше июльских, а впереди перед покупателями важное сопротивления 0,56-0,57 руб. Хорошая новость в том, что в случае удачного прохождения этих уровней рост котировок может ускориться.

Ключевым драйвером может послужить ожидание повышения коэффициента дивидендных выплат. Газпром собирается менять свою дивполитику в сторону выплаты 50% от прибыли по МСФО. Логично было бы увидеть позитивные изменения и среди дочек.

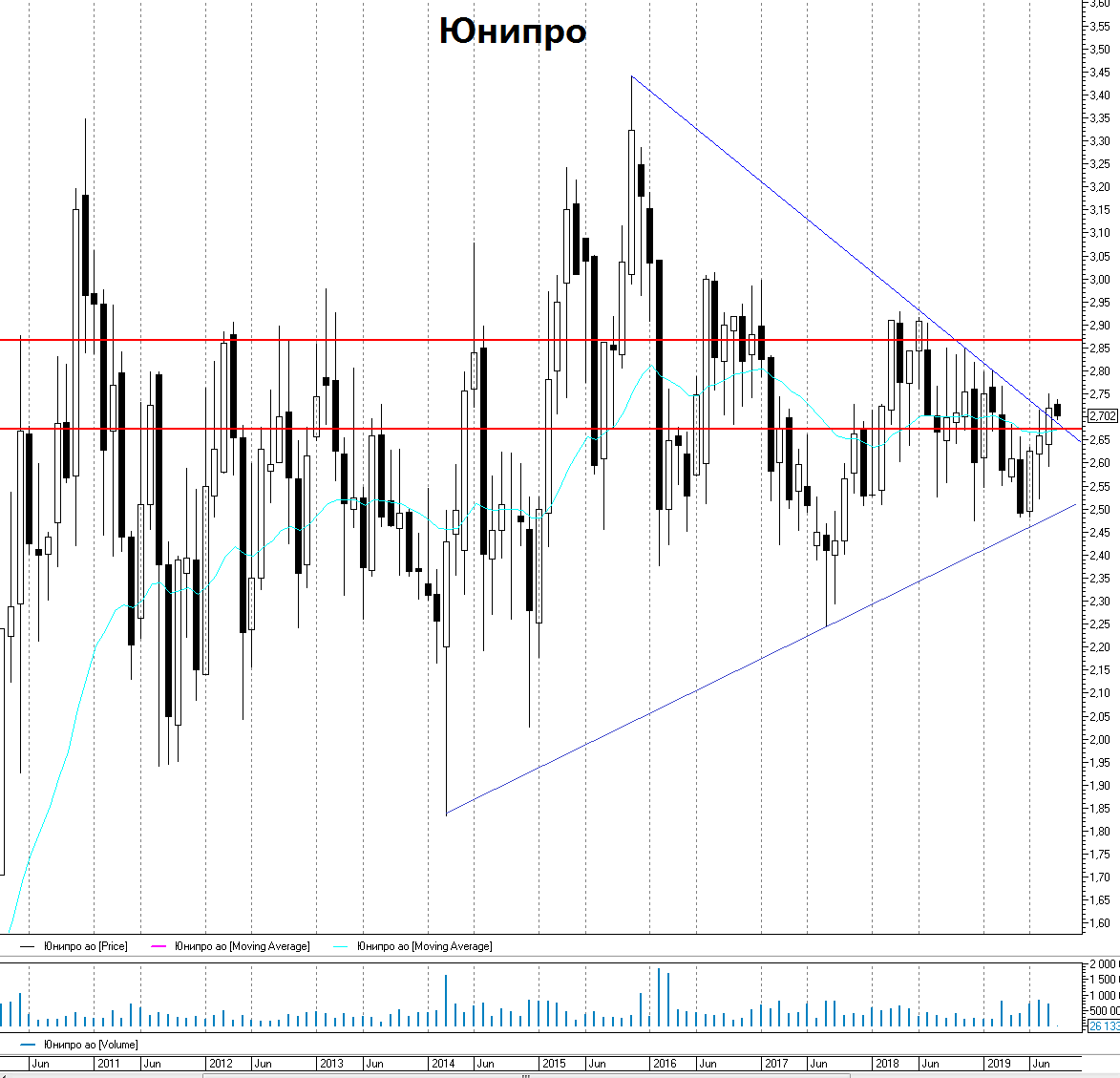

Юнипро

Завершить сегодняшний обзор можно еще одним энергетиком. Акции Юнипро, похоже, всерьез решили покинуть многолетний треугольник. Котировки в августе пробили важный горизонтальный уровень 2,65-2,67 руб. Закрытие месяца прошло выше 21-периодной скользящей.

Самое главное – цена вышла за пределы трендовой линии сопротивления, которая является по сути верхней границей треугольника. Сейчас мы видим проверку пробитых уровней, что может стать хорошей потенциальной возможностью для инвесторов.

Фундаментальная картина в эмитенте неплохо сочетается с технической. Юнипро в следующем году обещает на 40% повысить дивидендные выплаты, до 0,316 руб. на бумагу. В начале 2020 г. ожидается ввод отремонтированного блока на Березовской ГРЭС, что станет дополнительным драйвером для роста капитализации.

Ближайшим ориентиром выступает область 2,85-2,9 руб., хотя это конечно далеко не предел для акции. По текущим ценам форвардная дивдоходность в 2020 г. составляет 11,7%. Эти цифры становятся еще более привлекательными по мере снижения ставок в экономике. А в моменты ухода инвесторов от риска электроэнергетика и коммунальные компании традиционно являются тихой гаванью по сравнению с другими, более волатильными секторами.

Большинство из рассмотренных акций являются дивидендными фишками. Исходя из технической картины, мы видим рост спроса сейчас именно на такие бумаги.

БКС Брокер