Рынок накануне

Американский рынок акций 10 июля вырос. Позитивные результаты испытаний антивирусного препарата Gilead Sciences Inc для лечения COVID-19 уменьшили беспокойства инвесторов по поводу рекордного всплеска заболеваемости коронавирусом в Соединенных Штатах. S&P500 по итогам дня поднялся на 1,05%, до 3185 пунктов. Nasdaq зафиксировал шестой рекордный максимум за семь дней. При этом покупатели проявили интерес к циклическим секторам, тогда как технологические акции, выглядевшие лучше широкого рынка в течение недели, немного отстали. Сектор здравоохранения закрылся в минусе.

Мы ожидаем

Мировые фондовые площадки сегодня демонстрируют позитивную динамику в ожидании старта сезона отчетов и вопреки продолжающейся пандемии. Эпидемия коронавируса в США продолжает быстро распространяться. Во Флориде зафиксирован рекордный суточный рост количества заражений среди всех штатов – более 15 тыс. Впрочем, вторая волна эпидемии не помешала Disney возобновить работу парка аттракционов в Орландо.

В фокусе внимания квартальные результаты компаний. Консенсус предполагает среднеее снижение EPS входящих в индекс S&P500 эмитентов больше чем на 30%. Между тем инвесторов в первую очередь интересуют перспективы восстановления бизнеса во втором полугодии после вызванного пандемией шока. Первыми традиционно отчитаются крупные банки США: 14 июля свои релизы представят JPMorgan, Citigroup и Wells Fargo&Co.

Азиатские фондовые индексы торгуются в плюсе. Японский Nikkei и шанхайский CSI 300 набирают больше 2%. Гонконгский Hang Seng повышается на 0,2%. Биржи Европы преимущественно растут в пределах 1%.

Спрос на безопасные активы, в том числе на облигации США, сохраняется. Ставка по 10-летним трежерис колеблется вблизи 0,63% впервые с апреля. Августовский фьючерс на Brent торгуется ниже $43 за баррель. 15 июля состоится онлайн-конференция стран-участниц сделки ОПЕК+, на которой, вероятно, будет принято решение о повышении добычи нефти в августе на 2 млн баррелей. Золото остается выше $1800 за унцию. Аппетит к риску сегодня присутствует. Ожидаем, что S&P500 в ходе предстоящих торгов будет торговаться выше 3150 пунктов.

Новости экономики и макростатистика

Значимой макростатистики сегодня не запланировано.

Отчеты

До открытия торгов 13 июля отчитается PepsiCo. Консенсус предполагает снижение выручки и EPS на 6,5% и на 13% соответственно из-за уменьшения потребления напитков вне дома. В то же время повышение спроса на продукты компании во время карантина, когда многие потребители закупались впрок, может компенсировать негатив. Компания сохраняет доминирующее положение на рынке снеков с благодаря популярности продукции под брендами Lays, Doritos, Cheetos и Ruffles, что поддерживает темпы роста доходов в условиях карантина.

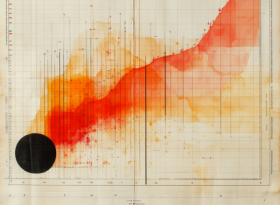

Индекс настроений

Индекс настроений от Freedom Finance поднялся до 16 из 100. Показатель меньше отражает беспокойство по поводу негативных последствий пандемии для экономики. Повышение индикатора от минимальных значений может говорить об улучшении перспектив.

Техническая картина

Техническая картина S&P500 улучшилась с конца июня, неопределенность в отношении перспектив снижается. Индекс продолжает торговаться над значимым уровнем — 200-дневной средней в районе 3015 пунктов вместе с улучшающимися сигналами момента. Индикатор RSI поднимается выше нейтральной отметки 50. MACD вышел в плюс. Отсутствие определенности пока способствует консолидации S&P500 выше 3000 пунктов, но шансы на рост увеличиваются.

В поле зрения

14 июля будет опубликована отчетность крупнейшего в США банка JPMorgan Chase & Co. (JPM), на балансе которого большой объем инвестиций для трейдинга и кредитов физическим лицам. Отчет JPM будет интересен для понимания динамики сектора в целом, поскольку JPM занимается как традиционным, так и инвестиционным банкингом. Мы ожидаем высоких резервов под ожидаемые кредитные убытки, которые, возможно, будут компенсированы доходами от трейдинга. В этот же день свои результаты представят третий по размеру активов банк в США Wells Fargo & Company (WFC) у которого большой объем ипотеки, и четвертый — Citigroup Inc. (C), который обладает значительным глобальным присутствием и имеет много кредитов по кредитным картам.

15 июля выйдет отчетность инвестиционного банка The Goldman Sachs Group, Inc. (GS), на фоне многих других банков GS выглядит гораздо более выигрышно благодаря относительно небольшому кредитному портфелю (12% от активов) и гораздо более высокому акционерному капиталу, чем у многих других крупнейших банков США (норматив CET1 – 12,3%). Это позволит GS продолжать дивидендные выплаты. С учетом роста мировых индексов и восстановления экономики GS сможет показать более сильные результаты даже при продолжении начисления резервов под кредитные убытки. Во вторник также отчитается крупнейший депозитарный банк США The Bank of New York Mellon Corporation (BK).

Стриминг-сервис Netflix 16 июля обнародует результаты за прошедший квартал. Консенсус предполагает, что выручка составит $6090 млн (рост на 24% г/г) при EPS $1,81 (рост в три раза). В апреле-июне глобальный спрос на домашние развлечения оставался повышенным, что должно было ускорить расширение аудитории Netflix. Ожидается, что пользовательская база увеличится на 8172 тыс. подписчиков против 15766 тыс. за январь-март и 2699 тыс. годом ранее. Отметим, что на второй квартал исторически приходится наименьший прирост пользовательской базы в году, но текущий год может стать исключением. Мы ожидаем, что число подписчиков Netflix увеличится на 10700 тыс. 2300 тыс. новых пользователей будут жителями США и Канады, вынужденными самоизолироваться из-за второй волны. Повышенный спрос ожидается также в Латинской Америке. Запуск HBO Max в этом квартале, скорее всего, слабо отразился на Netflix, так как в текущих условиях потребители более склонны иметь несколько подписок сразу. Таким образом, выручка может превысить консенсус и составить $6160 млн.