Добрый день, дорогие друзья. Сегодня поговорим о самом актуальном вопросе, волнующем большинство россиян - о возможном курсе рубля на 2021 год:

- какой рубль нужен бюджету,

- насколько наша валюта зависима от нефти и правда ли, что наша страна - уже не бензоколонка?

- как будет влиять ключевая ставка ЦБ на рубль

- И в какой валюте хранить сбережения простым людям?

Поехали.

Начнем с того, что несмотря на сложность прогноза российского рубля к американскому доллару, мы довольно верно прогнозировали движение этой валютной пары последние 2 месяца. Надеемся на точность наших прогнозов и в будущем.

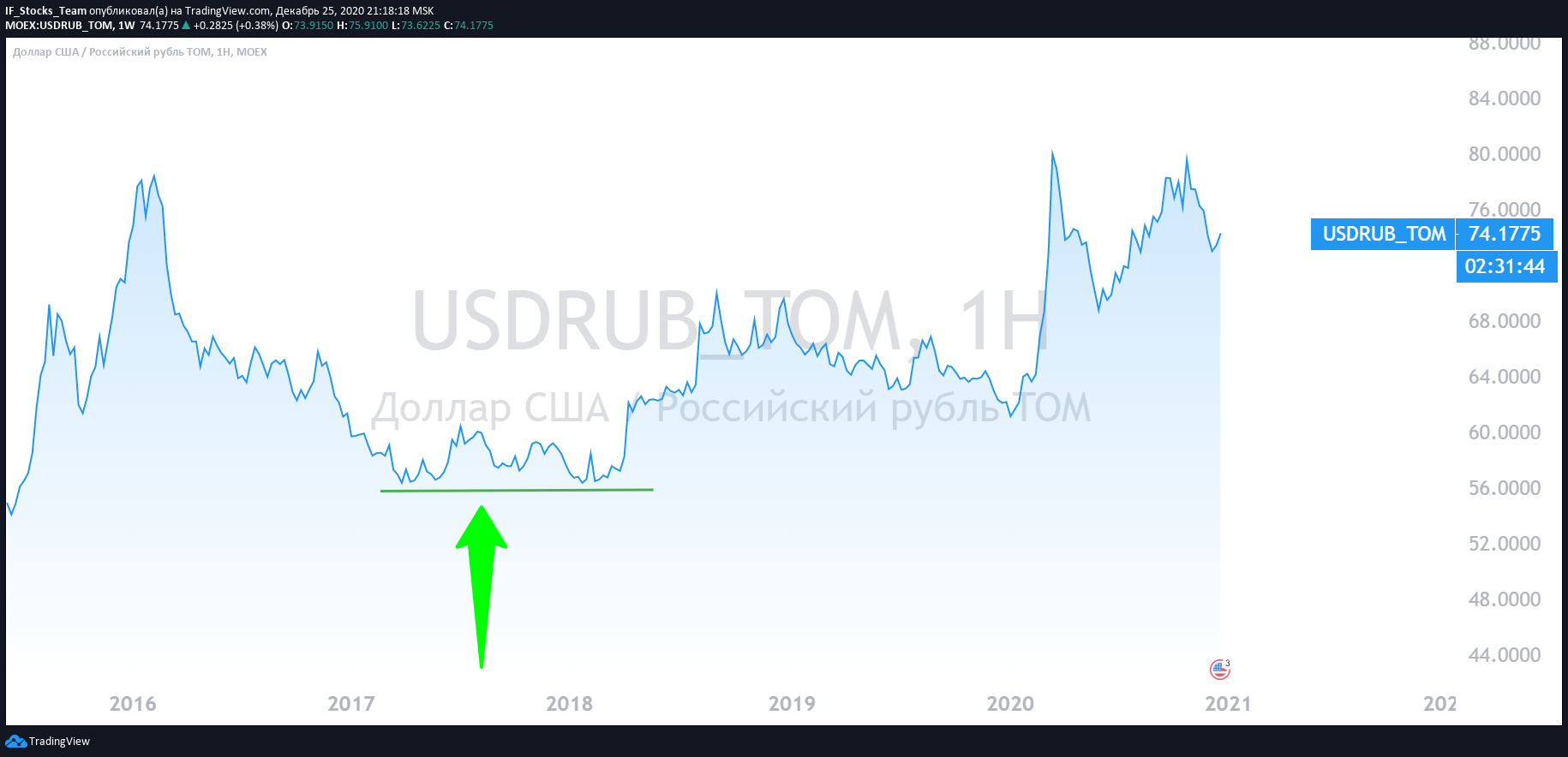

Как мы видим ↑↑↑, последние недели рубль явно определил тренд на укрепление и почти достиг моей первой цели, о которой я также неоднократно говорила — 72 рубля за доллар, после чего сделал коррекционное движение почти до 76 руб., и опять пошел отвоевывать свои позиции.

Рубль показывает устойчивость даже несмотря на то, что избранный президент США Джо Байден, ожидающий инаугурацию в январе, раскритиковал действующего главу Белого дома Дональда Трампа за то, что он не обвиняет Москву в кибератаках на американские государственные учреждения.

Рублю не привыкать к угрозам санкций, которые хуже было несколько десятков за последние годы. Поэтому, привыкли не только россияне, но и валютные спекулянты - кэрри-трейдеры.

Исходя из этого, и попробуем сделать прогноз на 2021 год.

Зависимость от цен на нефть

Нефтяные котировки — это один из главных факторов, который годами оказывает фундаментальное влияние на курс рубля. От цен на нефть зависит платежный баланс и приток валюты.

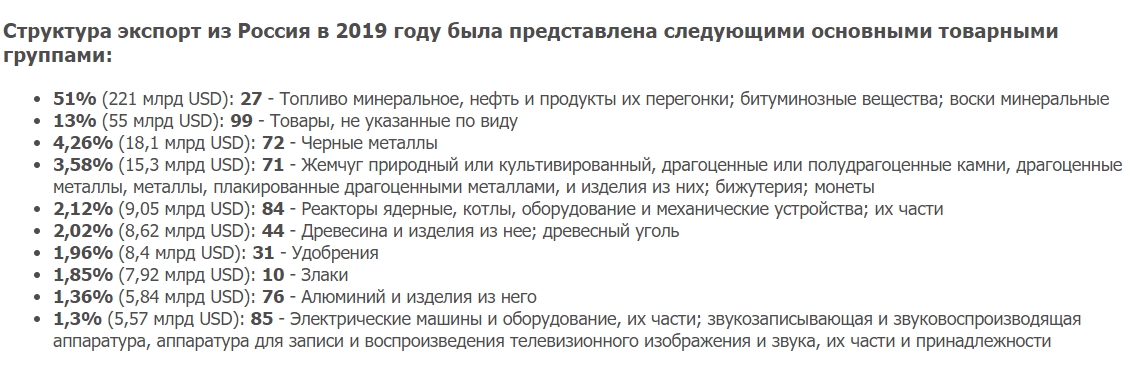

Однако, в последние годы эта зависимость стала менее значительна, поскольку Россия наращивает экспорт и других товаров, таких как:

- газ, газохимию и нефтехимию,

- уголь, металлы и стальной прокат,

- зерновые культуры и древесину,

- не забываем про вооружение, алмазы и даже вакцины.↓↓↓

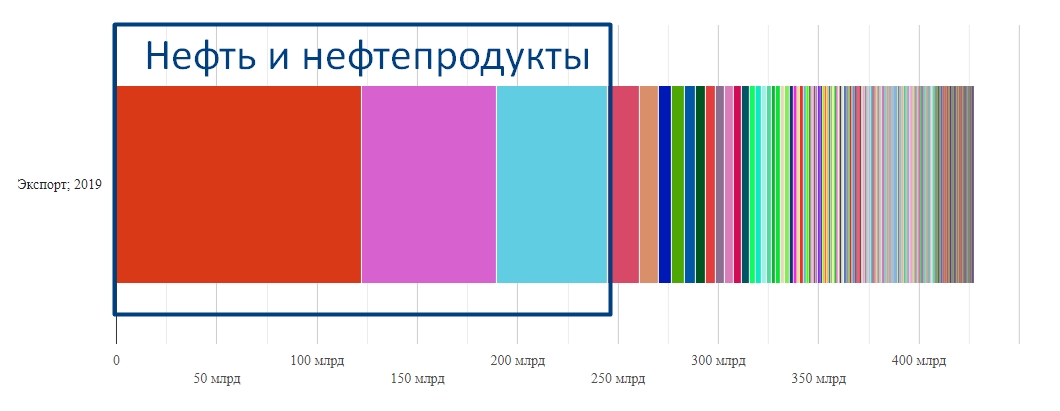

Все эти товары продаются за те же самые доллары, что и нефть. Но к сожалению, нефть все еще остается доминирующим товаром в российском экспорте: более 57% ↓↓↓

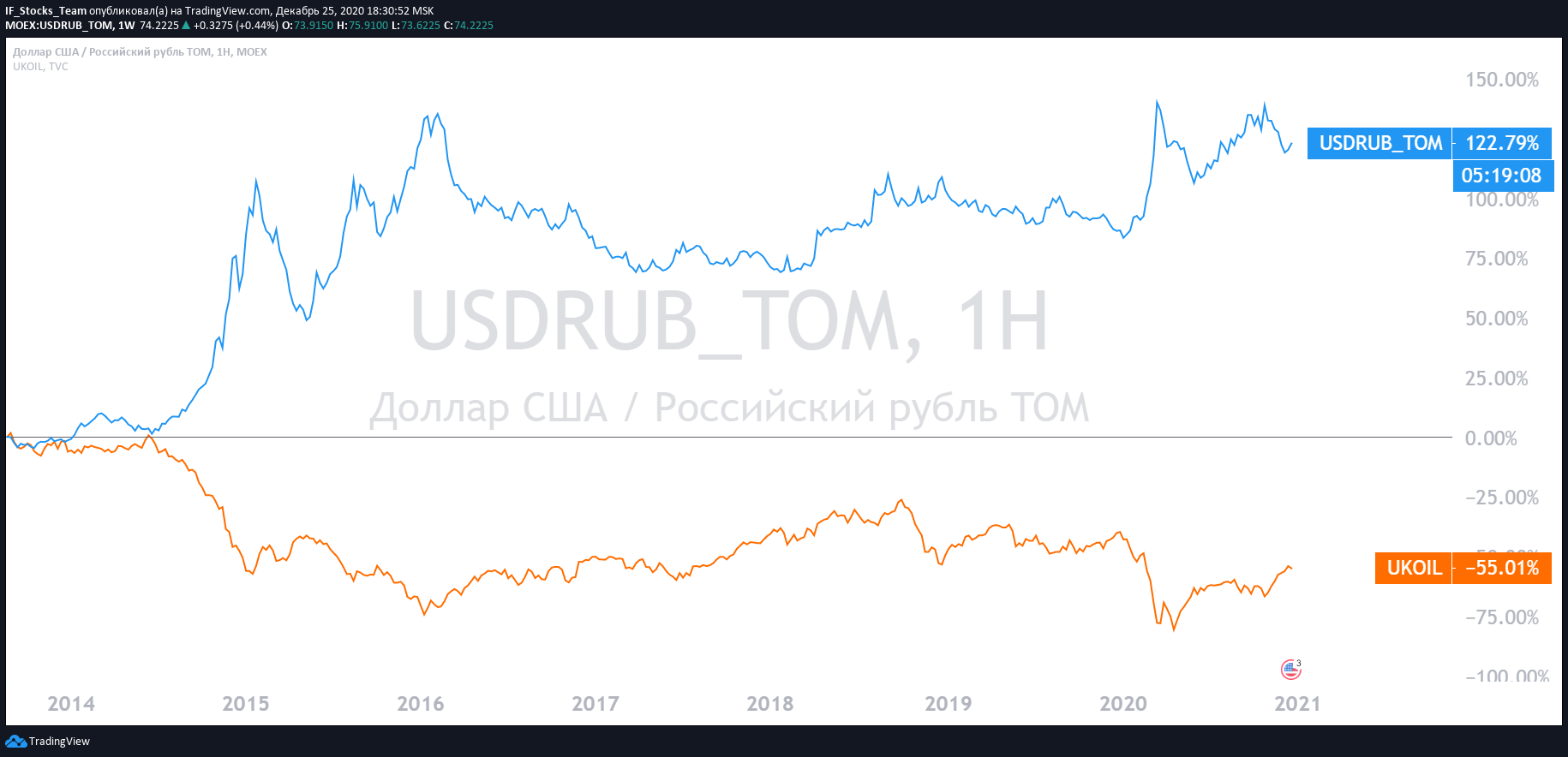

Поэтому, корреляция цен на нефть и курс рубля все же остается. Теперь она проявляется не так явно как ранее, а несколько более сглажено.

Например, если нефть краткосрочно упадет на 15%, рубль может ослабнуть всего на 3-5%. Но если слабость нефти останется на более длительный срок, - например более чем на 3-4 недели, то чудес не будет и рубль начнет догонять нефтяные цены.

Посмотрите на график ↑↑↑: с конца 2014 г. и вплоть по сегодняшний день видно, что движение котировок нефти (синяя линия сверху), не без исключений и не мгновенно, но все же отражается соответствующим движением в рубле. Это можно объяснить тем, что кроме цен нефти, на динамику курса рубля также влияет еще некие факторы. Поговорим и о них.

Зависимость от настроений валютных кэрри-трейдеров:

Carry trade - одна из торговых стратегий на валютном рынке, при которой инвестор берет кредит в валюте страны в с низкой ключевой ставкой (например в США или в ЕВ), конвертирует в валюту страны с высокой ключевой ставкой (например в российский рубль) и покупает облигации минфина этой страны.

Например, в США ключевая ставка 0-0,25% годовых. Значит, крупный банк, как JP Morgan или Citi может привлечь деньги по этой ставке, конвертировать доллары в рубль и купить короткие ОФЗ Минфина России с доходностью ~4.5% годовых.

Разница между процентными ставками по кредиту в США и по доходности ОФЗ в России - и есть заработок carry-трейдера.

Поскольку в нашей стране одна из самых высоких ключевых ставок в мире, кэрри-трейдеры периодически вносят доллары в нашу страну. Правда, так же периодически и выносят обратно, что в итоге сопровождается очень быстрым ослаблением рубля.

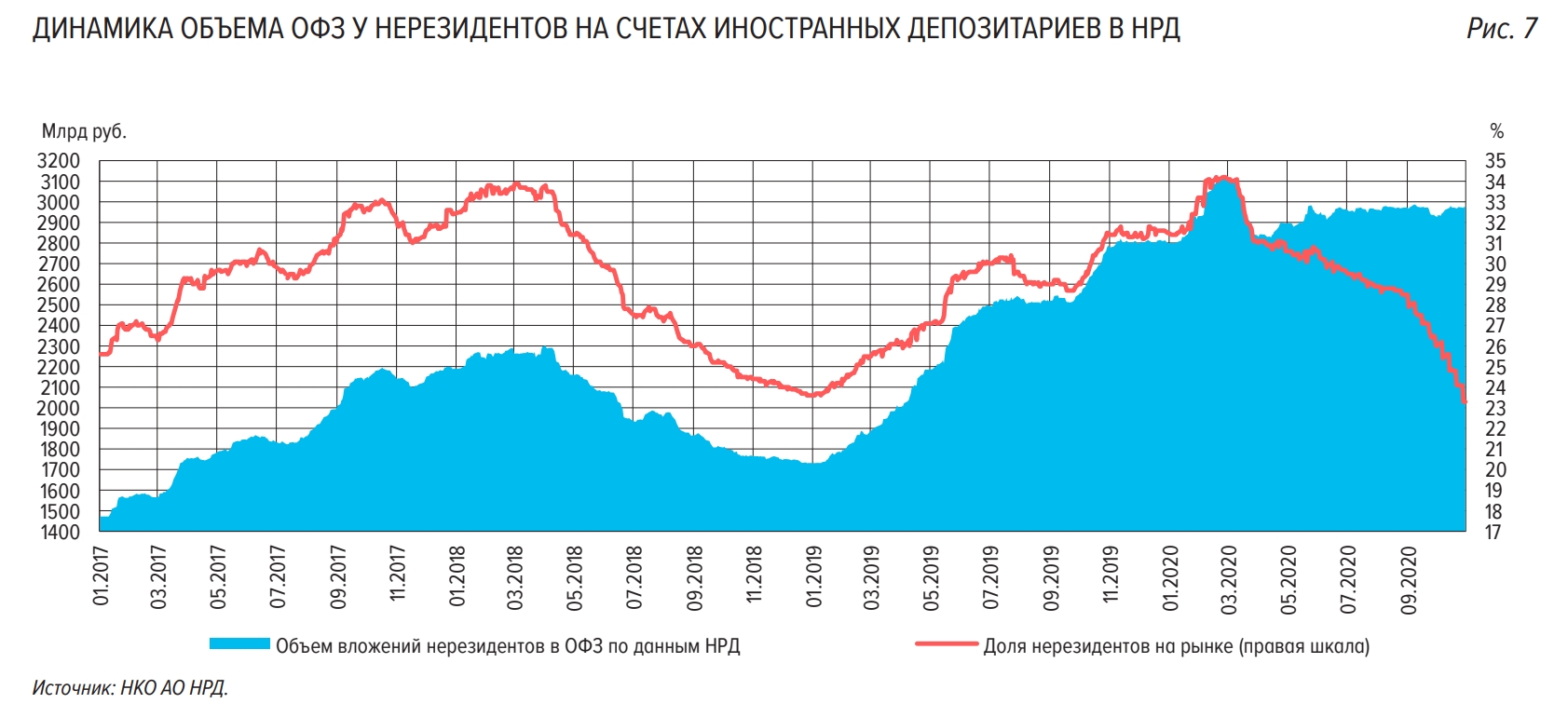

Только за ноябрь 2020 г. нерезиденты нарастили вложения в ОФЗ на 102,2 млрд рублей ↑↑↑, а их общие вложения в российский госдолг составляет почти 3,0 трлн рублей, или 23,3%↓↓↓.

Как вы видите на графике ↑↑↑, доля нерезидентов на рынке ОФЗ остается неизменной около уровня января 2019 г, несмотря ни на падение цен на нефть, на на победу русофоба Джо Байдена, и даже несмотря на ослабление рубля на 19,5% с начала 2020 года.

3 копейки про санкции

Это говорит о том, что пока американские сенаторы соревнуются друг с другом в придумывании разных санкций против РФ, большие американские боссы делают деньги на нашей стране, и чихать они хотели и на санкции, и на русофоба Байдена и на прочую локальную волатильность настроений.

Еще раз посмотрите на график (рис. 6) - видно, что фактически нерезиденты даже нарастили долю в ОФЗ в абсолютном значении за 2020 год с 2,8 трлн рублей, до почти 3-х трлн рублей

А если смотреть на абсолютную динамику с начала 2017 года, т.е. за 3 минувших года - то их доля почти удвоилась.

При этом, если в поисковике гугл набрать фразу “санкции в отношении РФ”, вы увидите почти 33 млн. результатов поиска. Даже если изменить условия поиска и ввести фразу “санкции в отношении госдолга РФ”, вы увидите почти 600 тысяч результатов поиска.

Складывается впечатление, что чем больше и громче американцы пугают нашу страну санкциями, то тем больше самит же заносят денег в нашу страну. А угроза новых санкций ослабляет рубль незначительно и на достаточно непродолжительное время.

Поэтому я считаю, что не стоит бояться санкций и при первой угрозе очередного сенатора бежать покупать доллары. Как показывает практика, это оказывается проигрышная стратегия.

А если так получится, что санкционная риторика команды Бадена начнет снижаться, то возможен еще более активный рост нерезидентов на наш рынок, что может стать еще одним стимулом для укрепления рубля. На фоне нулевых ставок на мировых рынках, доходность ОФЗ все еще остается привлекательной для кэрри-трейдеров.

Тем более, что несмотря на значительный рост объемов размещения ОФЗ в текущем году, прогнозное отношение госдолга к ВВП по итогам 2020 г. останется на низком уровне - всего 19,1%, в сравнении с другими развивающимися странами (в среднем 62,2%) и развитых стран (в среднем 125,5%).

Как будет влиять ключевая ставка на курс рубля

Также стоит учитывать, что цикл снижения ключевой ставки в РФ сильно ограничен из-за роста инфляции, о чем недавно заявила председатель ЦБ РФ Эльвира Набиуллина. →→ Так, на прошедшем 18 декабря заседании, ЦБ РФ ожидаемо сохранил ключевую ставку на уровне 4,25%, продлив паузу в смягчении ДКП.

В результата этого доходность ОФЗ может подрасти, что еще больше будет стимулировать кэрри-трейдеров наращивать свои позиции.

Друзья, чтобы определить с каким биржевым инструментом больше всего коррелирует российский рубль, мы умножили цену нефти на индекс гособлигаций RGBI, который отражает динамику изменения рыночной цены на корзину из ОФЗ с фиксированным купоном, сравнили с динамикой курсам рубля и увидели не 100%, но довольно высокую закономерность: ↓↓↓

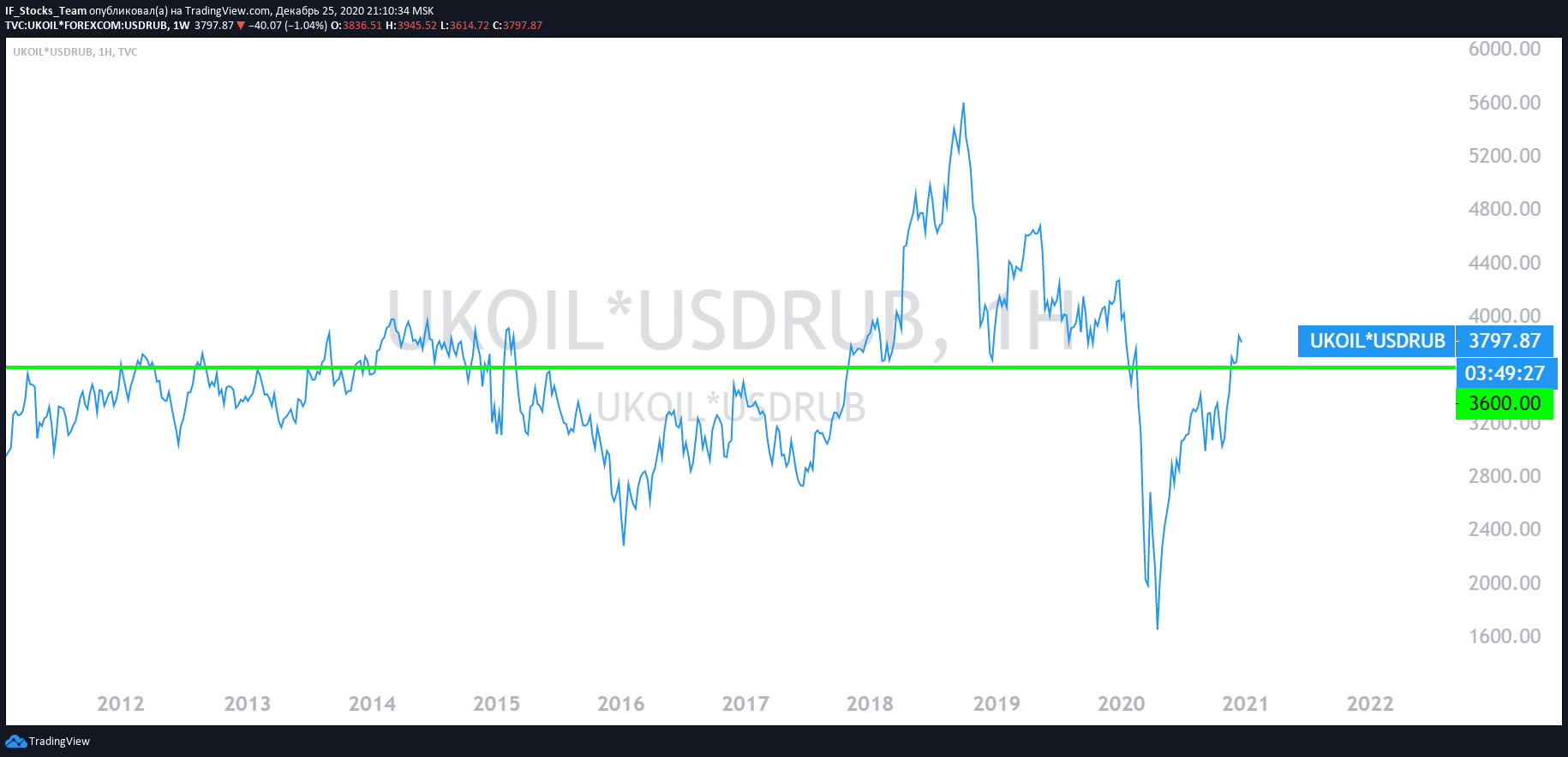

Если смотреть а курс рубля к доллару с точки зрения нашего правительства, то его вполне устраивает тот курс, который соответствует средневзвешенной цене бочки нефти в рублях. Это значение равно примерно 3600 рублей, и является средней ценой аж с февраля 2011 года: ↓↓↓

Конечно, есть локальные взлеты и падения, но мы говорим именно о средневзвешенной цене рублевой бочки нефти. Поэтому, если цена на нефть продолжит расти (а это вполне вероятно на фоне слабости доллара), то правительство РФ не будет против укрепления рубля хоть до 56 рублей, как это было всего лишь в феврале - марте 2018 года ↓↓↓

В итоге кратко изложу ключевые тезисы:

- Зависимость рубля от цен на нефть не такая “резкая и явная” как в прежние годы, но есть.

- Зависимость рубля от цен на нефть в сочетании с вложениями в ОФЗ - гораздо выше и более показательна. Вложения в ОФЗ мы отслеживаем через индекс гособлигаций RGBI, который отражает динамику изменения рыночной цены на корзину из ОФЗ с фиксированным купоном.

Когда инвесторы активно покупают ОФЗ, индекс RGBI растет. Если же ОФЗ подвергаются распродаже, то RGBI падает

- Словесные угрозы санкций не оказывает существенного давления на рубль.

- При введении реальных санкций, если они не затрагивают госдолг РФ - то это ерунда.

- Если санкции затронут гос.долг и всех его держателей, - то будет очень больно, т.к. на выход из РФ пойдут те самые 3 трлн рублей, которые нерезы держат в наших ОФЗ.

- 3 трлн рублей - это более $40 млрд долларов - это очень много для нашей страны - это равно обороту доллара/рубля на Московской бирже примерно за 30 торговых дней.

- В таком случае, рубль никто не сможет сдержать и он улетит на 120+ руб. (наконец-то сбудется предсказание Демуры, и он скажет “А я говорил”),

- Но шанс введения санкций на госдолг РФ - крайне маловероятно (по оценке многих экспертов),

- Но если все же Байден захочет и сможет это сделать, то нужные американские люди узнают об этом далеко заранее и начнут быстро, но без шума и грохота продавать ОФЗ → покупать доллары и валить с нашего рынка ↓↓↓

- Поэтому, нужно еженедельно отслеживать динамику индекса RGBI и искать там сигналы.

- Еще нужно читать все ежемесячные вестники, обзоры и отчеты ЦБ РФ и сопоставлять динамику индекса RGBI с абсолютной динамикой размера вложений нерезидентов в российский госдолг.

- Если видим сочетание тренда на устойчивое снижение RGBI и снижение размера вложений нерезидентов в российский госдолг →→ бежим покупаем доллар и/или евро.

Если санкций не будет предвидится, то в сочетании с:

- растущими ценами на нефтью и другие экспортные российские товары (газ, уголь, металлы и пр.),

- слабостью доллара из-за печати денег ФРС,

- нулевой ставкой ФРС и почти 4,5%-ной доходностью коротких ОФЗ ↓↓↓

Нерезиденты-кэрри начнут увеличивать вложения в ОФЗ и параллельно играть на укрепление рубля в 2021 г., тем самым дополнительно увеличивая свою доходность (так уже было с февраля 2016 по март 2017 г.).

Если учесть, что начало массовой вакцинации должно привести к улучшению эпидемиологической ситуации в мире, к постепенному восстановлению авиаперевозок и росту производства — а следовательно, и к восстановлению мирового спроса на нефть, то в сочетании со слабостью доллара мне видится гораздо более реальным сценарий продолжения укрепления рубля и в 2021 году.

Моя стратегия на пару доллар / рубль на 2021 г.: покупать доллары на сильных недельных уровнях поддержки 72,60 / 70,50 / 68,50 и продавать эти купленные доллары на всех шортсквизах вверх или, покупать за них американские акции.

Многие подписчики меня спрашивают, в какой валюте хранить сбережения простым людям?

Я считаю, что здесь не нужно изобретать велосипед и следовать очень простому правилу-должителю:

- Если у вас немного денег, и все ваши запасы из серии “на черный день”, - то храните их в той валюте, в которой осуществляется большая часть ваших затрат: в рубле.

- Если у вас уже есть подушка “на черный день” и вы можете себе позволить откладывать на инвестиции хотя бы 30% от своего ежемесячного дохода - то вот эти 30% распределите на 3 валюты: рубль, доллар и евро.

Не забывайте про мой совет еженедельно отслеживать динамику индекса гособлигаций RGBI, внимательно изучать все ежемесячные обзоры ЦБ РФ и сопоставлять динамику RGBI с динамикой вложений нерезидентов в российский госдолг.

А если у вас нет возможности это делать - то просто подпишитесь на все наши каналы в телеграм - мы это сделаем за вас. И когда мы увидим ухудшение ситуации для рубля, - мы обязательно предупредим всех наших подписчиков. По секрету )