Обзор рынка Зарубежные рынки

Геополитическая ситуация снова накаляется: помимо реакции Москвы на ужесточение антироссийских санкций США в конце прошедшей недели, в выходные стало известно, что Северная Корея в пятницу во второй раз запустила межконтинентальную баллистическую ракету в сторону Японского моря.

Данные ВВП США показали, что экономика страны в 2К17 выросла на 2,6%, продемонстрировав признаки стабильного роста. Большинство американских акций в пятницу снизились на фоне разочаровавших корпоративных отчётов. DJIA прибавил 0,2% при поддержке сильных результатов Chevron Corp. Европейские индексы показали негативную динамику, потеряв в пределах процента. Азиатские индексы торгуются разнонаправленно, растут акции сырьевых производителей на фоне позитивного движения на товарно-сырьевых рынках. Продолжается сезон корпоративной отчётности, на этой неделе ожидаются результаты Apple Inc., Tesla Inc., Berkshire Hathaway Inc. и Toyota Motor Corp.

Нефть

Позитив на рынке нефти сохраняется. Баррель Brent продолжает удерживаться выше отметки в 52 долл., прибавляя утром 0,6%.

Российский рынок

ЦБ РФ сохранил ключевую ставку на уровне 9,00% годовых. Регулятор отметил сохранение инфляции вблизи целевого уровня на фоне ожидаемого временного приостановления снижения инфляционных ожиданий, а также продолжения восстановления экономической активности при сохранении краткосрочных и среднесрочных инфляционных рисков. Для поддержания инфляции вблизи целевого значения 4% регулятор продолжит проведение умеренно жёсткой денежно-кредитной политики. ЦБ видит пространство для снижения ключевой ставки в 2П17.

Решение регулятора было для рынка ожидаемым, экономический фон для России сложился умеренно позитивный. Тем не менее, рынок в пятницу реагировал на развитие геополитической напряженности: Кремль ответил контрсанкциями на ужесточение ограничительных мер США против России. ММВБ по итогам торгов потерял 1,5%, РТС снизился на 1,6%.

В плюсе в пятницу смогли закрыться ТМК (+2,8%), Соллерс (+1,3%) и М.Видео (+0,1%).

В лидерах снижения были акции Яндекса (-7,1% на фоне претензий ФАС и вопреки сильной отчётности), ОГК-2 (-5,9%), ТГК-1 (-4,8%), Мечела (ао -4,7%, ап -4,7%), ВТБ (-4,0%) и АЛРОСЫ (-3,4%).

Компании

Банк Санкт-Петербург закончил приём заявок в рамках букбилдинга на дополнительное размещение акций. Цена размещения установлена на уровне 53 руб. за акцию (дисконт к рынку 6,4%). Ожидаемый объём размещения составит 60 млн новых акций.

Консолидированная чистая прибыль Яндекса в 2К17 выросла на 69% г/г до 3,5 млрд руб. (скорректированная чистая прибыль увеличилась на 2% г/г до 3,9 млрд руб.). Выручка выросла на 23% г/г, скорректированная EBITDA увеличилась на 7%. За 1П17 чистая прибыль выросла на 38% г/г до 4,3 млрд руб. (скорректированный показатель увеличился на 9% до 7,7 млрд руб.). Полугодовая выручка выросла на 24% г/г, скорректированная EBITDA увеличилась на 12%. Компания ожидает рост выручки в текущем году на 18-21%. Несмотря на позитивные результаты и оптимистичные прогнозы, акция продолжила снижение вслед за падением бумаг Яндекса на Nasdaq накануне на фоне претензий ФАС.

Совет директоров НЛМК рекомендовал дивиденды за 2К17 в размере 3,20 руб. на акцию. Реестр закроется 12 октября. Дивидендная доходность может составить 2,6%.

Чистая прибыль Норильского никеля по РСБУ в 1П17 снизилась на 45% г/г до 50,2 млрд руб. Выручка уменьшилась на 5,6, валовая прибыль сократилась на 10%.

Консолидированная чистая розничная выручка О'Кей в 2К17 выросла на 4,9% г/г до 41,8 млрд руб., при этом выручка от сегмента гипер- и супермаркетов увеличилась на 2,0%, а от сегмента дискаунтеров - на 95,3%. Сопоставимая чистая розничная выручка группы осталась на уровне прошлого года на фоне сокращения сопоставимой выручки от гипер- и супермаркетов на 2,1% г/г и роста сопоставимой выручки дискаунтеров на 67,4%. Чистая розничная выручка группы за 1П17 выросла на 2,6% г/г до 82,4 млрд руб.

Татнефть в 1П17 увеличила чистую прибыль по РСБУ на 12,9% г/г до 57,4 млрд руб. Выручка выросла на 21,1% г/г, прибыль до налогов увеличилась на 14,5%.

Чистая прибыль Уралкалия по РСБУ в 1П17 сократилась в 2,1 раза г/г до 21,3 млрд руб. Выручка снизилась на 6% г/г, прибыль до налогообложения уменьшилась в 2,2 раза.

ЮТейр в 1П17 нарастила перевозку пассажиров на 15,9% г/г (+12,8% на внутренних и +34,6% на международных направлениях). Пассажирооборот увеличился на 16,7%, коэффициент занятости кресел составил 71,5% (+4,5 п.п.). В июне перевозка пассажиров выросла на 5% (+5% на внутренних и +4,8% на международных направлениях), пассажирооборот увеличился на 11,3%, коэффициент занятости кресел вырос на 2,69 п.п. до 76,4%.

В понедельник Мосэнерго, РусГидро и ДИКСИ опубликуют результаты РСБУ за 2К17, а Норильский никель отчитается об операционных показателях за прошедший квартал. Из макростатистики ожидаются данные по инфляции и безработице в Еврозоне, а также индекс деловой активности Китая.

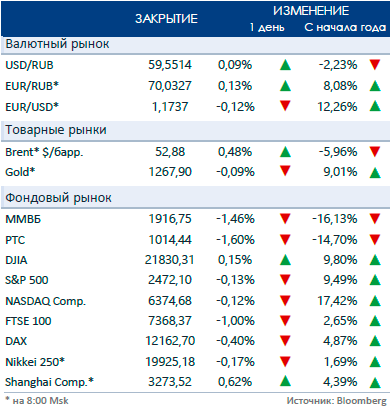

Рыночные индикаторы

Календарь корпоративных событий

| 31.07 | Мосэнерго: | результаты РСБУ 2К17 |

| Норильский никель: | операционные результаты 2К17 | |

| ДИКСИ: | результаты РСБУ 2К17 | |

| РусГидро: | результаты РСБУ 2К17 | |

| 01.08 | Аэрофлот: | результаты РСБУ 2К17 |

| ЮТейр: | финансовые результаты 2К17 | |

| ДВМП: | финансовые результаты 2К17 | |

| Сургутнефтегаз: | финансовые результаты 2К17 | |

| Детский мир: | результаты РСБУ 2К17 | |

| 02.08 | Х5: | результаты МСФО 2К17 |

| Московская биржа: | оборот торгов за июль | |

| 03.08 | VEON: | результаты МСФО 2К17 |

| Ростелеком: | результаты МСФО 2К17 | |

| ФосАгро: | финансовые результаты 2К17 | |

| Интер РАО: | результаты МСФО 2К17 | |

| EPAM: | результаты GAAP 2К17 | |

| Энел Россия: | результаты РСБУ 2К17 | |

| 04.08 | Эталон: | закрытие реестра под дивиденды |

| ТГК-1: | результаты МСФО 2К17 |

Календарь ключевых макроэкономических событий

| Пн | 31 июля | ✔ Еврозона: инфляция, безработица |

| Вт | 1 августа | ✔ США: индекс деловой активности ✔ Еврозона: ВВП 2К17, индекс деловой активности ✔ Россия: индекс деловой активности ✔ Южная Корея: инфляция, торговый баланс |

| Ср | 2 августа | ✔ США: запасы нефти |

| Чт | 3 августа | ✔ США: безработица, заказы товаров длительного пользования |

| Пт | 4 августа | ✔ США: рынок труда торговый баланс, количество буровых установок ✔ Россия: инфляция |