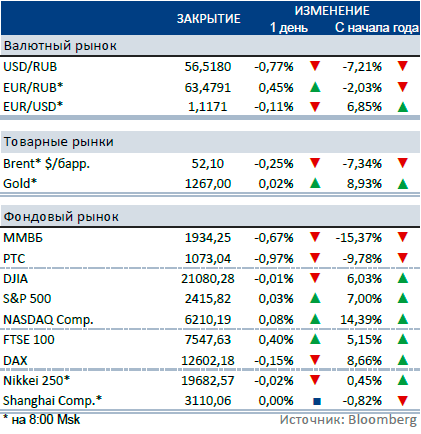

Обзор рынка Зарубежные рынки КНДР провела девятый за этот год тестовый запуск баллистической ракеты, вызвав негативную реакцию Японии и Южной Кореи. Последние пообещали принять усиленные меры против северокорейской ядерной программы. Американские индексы перед длинными выходными не продемонстрировали особой динамики, S&P 500 и Nasdaq прибавили в пределах 0,1%, Dow Jones потерял 0,01%. Азиатские площадки показали смешанную динамику на низких торговых объёмах. Южнокорейский Kospi (-0,2%) начал коррекцию вниз, может прервать шестидневное ралли. Акции китайских компаний в Гонконге растут (+0,3%). Сегодня закрыты торги в США, Великобритании и Шанхае.

Нефть

В свете разочарования рынка решением ОПЕК+, участники картеля прибегли к вербальным интервенциям: в конце прошлой недели А. Новак заявил, что участники сделки располагают и другими средствами для поддержания нефтяных цен, и будут использовать их, если потребуется.

Российский рынок

Отголоски решения ОПЕК нашли отражение в пятничной торговле на российском рынке акций: ММВБ потерял 0,7%, РТС снизился на 1%. Рубль укрепился к бивалютной корзине, отыгрывая коррекцию нефти.

Акции ДВМП выросли в пятницу на 25,00% на новостях о планах DP World получить долю в компании. Также лидерами роста стали акции ПИК (+5,19%), ТМК (+3,55%), АФК Система (+2,42%) и Башнефти (ао +2,26%).

Россети (ао -4,62%) продолжили падение на сообщениях об исключении небумажных прибылей из базы расчета дивидендов, что существенно сокращает выплаты акционерам. Также снизились за день НОВАТЭК (-3,22%), ММК (-2,88%), Мечел (ао -2,60%) и Аэрофлот (-2,59%).

Компании

Аэрофлот планирует к 2022 году нарастить пассажиропоток до 72,8 млн человек, а размер авиапарка – до 402 воздушных судов, при этом компания планирует увеличить долю судов отечественного производства. Также компания назвала одним из факторов успеха развитие базового аэропорта Шереметьево.

Акционеры Сбербанка одобрили дивиденды в размере 6 руб. на акцию (ао и ап). Реестр закроется 14 июня. Г. Греф по итогам ГОСА заявил, что пока планов по приватизации Сбербанка нет, без изменения закона это невозможно. Также компания планирует завершить создание новой, трёхлетней, стратегии к осени текущего года и представить её в начале 2018 года. Кроме того, Г. Греф отметил, что, в случае реализации украинских активов банка на ранее оговоренных условиях, компания не получит убытка, по крайней мере, по МСФО.

Акционеры ММК одобрили выплату дивидендов в размере 1,242 руб. на акцию.

Совет директоров банка Возрождение рекомендовал дивиденды по обыкновенным и привилегированным за 2016 год в размере 7,7 руб. на акцию. Реестр закроется 11 июля.

На телеконференции по результатам 1К17 менеджмент АЛРОСЫ сообщил, что на финансовые результаты негативно повлияли курс доллара и реализация сырья мелкого размера с низкой стоимостью, но в последующих кварталах существенного влияния этих факторов не ожидается. Согласно менеджменту, план продаж на 2017 год может быть пересмотрен вверх, а капитальные вложения могут быть сокращены. Компания ведёт активные переговоры о покупке определённой доли в ангольской ГРО Катока (сейчас компании принадлежит 32,8%, после сделки доля не будет превышать 50%). Покупка доли в Алроса-Нюрба у правительства Якутии (10%) не исключается, но зависит от оценки.

Акции медиахолдинга РБК выросли на 7,10% после того, как ФАС одобрила ходатайство структур ЕСН Григория Березкина о покупке РБК.

Д. Медведев подписал распоряжение, устанавливающее базой для расчёта дивидендов госкомпаний прибыль по МСФО (в случае, если такие компании обязаны составлять финансовую отчётность по международным стандартам).

В понедельник заметных событий не ожидается, площадки в США, Великобритании, Шанхае и Тайване буду закрыты в связи с праздниками.

Рыночные индикаторы

Календарь корпоративных событий

| 29.05 | НМТП: | закрытие реестра под дивиденды 2П16 |

| QIWI: | закрытие реестра под дивиденды 1К17 | |

| 30.05 | ДВМП: | финансовые результаты 1К17 |

| ФосАгро: | ГОСА | |

| ИнтерРАО: | финансовые результаты 1К17 | |

| Норильский никель: | конференция BAML Global EM | |

| Промсвязьбанк: | телеконференция по результатам 1К17 | |

| 31.05 | Норильский никель: | конференция BAML Global EM |

| Трансконтейнер: | финансовые результаты 1К17 | |

| 02.06 | Норильский никель: | конференция BAML Global EM |

| ММК: | последний день торгуется с дивидендами 2016 |

Календарь ключевых макроэкономических событий

| Пт | 29.05 | ✔ | Шанхай, Тайвань: фестиваль Драконьих лодок |

| ✔ | США: День Поминовения | ||

| ✔ | Великобритания: Банковские каникулы | ||

| Вт | 30.05 | ✔ | Еврозона: индекс доверия потребителей |

| Ср | 31.05 | ✔ | Еврозона: безработица, инфляция |

| ✔ | Китай: индекс деловой активности | ||

| Чт | 01.06 | ✔ | Петербургский международный экономический форум |

| ✔ | США: индекс деловой активности | ||

| ✔ | Еврозона: индекс деловой активности | ||

| ✔ | Россия: индекс деловой активности, инфляция | ||

| Пт | 02.06 | ✔ | Петербургский международный экономический форум |

| ✔ | США: безработица, торговый баланс |