В пятницу на площадке саммита G20 в Гамбурге состоялась встреча В. Путина и Д. Трампа. И российская, и американская стороны назвали переговоры конструктивными. Глава МИД РФ С. Лавров рассказал, что стороны обсуждали Сирию, Украину, Корейский полуостров, борьбу с терроризмом, кибербезопасность, дипломатические вопросы. Россия и США также взяли на себя обязательства обеспечить перемирие в юго-западной Сирии.

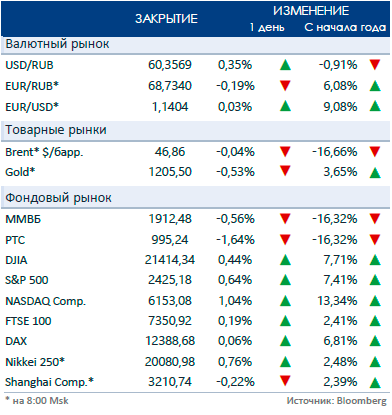

Сильная статистика Министерства труда США по новым рабочим местам поддержала уверенность в росте американской экономики. На этом фоне основные индексы акций восстановились после активных продаж четверга. В лидерах роста были акции hi-tech компаний, Nasdaq прибавил 1%. Азиатские площадки демонстрируют положительную динамику, за исключением китайских индексов, снижающихся несмотря на сильную макростатистику. Японский Nikkei утром прибавляет 0,8% на слабой йене, которая торгуется около двухмесячных минимумов.

Нефть

Нефтяной рынок продолжает демонстрировать «медвежьи» настроения. Этому способствует новостной фон: согласно отчёту Агентства энергетической информации, добыча нефти в США показала наибольший рост с января, в то время как количество действующих нефтяных вышек в Штатах продолжает увеличиваться; Россия выступает простив ужесточения ограничений добычи в рамках сделки ОПЕК+; аналитики ожидают, что добыча в Саудовской Аравии в июне выросла сильнее всего за почти год.

Российский рынок

На общем негативном фоне с глобальных площадок в связи с описаниями инвесторов по поводу преждевременной отмены мировыми регуляторами мер экономического стимулирования, а также в ожидании итогов встречи В. Путина и Д. Трампа на саммите G20 в Гамбурге российский рынок в пятницу торговался в минусе. ММВБ снизился на 0,5%, РТС потерял 1,6%.

В лидерах снижения были нефтяные компании, падавшие вслед за ценами на нефть: Роснефть (-2,07%), НОВАТЭК (-0,85%), Сургутнефтегаз (ао -1,25%), а также металлурги: Северсталь (ао -0,57%), ММК (-0,92%), Мечел (ао -2,27%). Кроме того, снизились ЛУКОЙЛ (-4,32%), РусГидро (-4,91%) и МТС (-5,68%), торговавшиеся уже без дивидендов.

Покупали в пятницу акции АЛРОСЫ (+3,09%), ЛСР (+2,84%) и ФосАгро (+1,02%).

Компании

Сбербанк в июне увеличил чистую прибыль по РСБУ на 22,2% г/г до 55,1 млрд руб. Чистая прибыль за 6М17 выросла на 38,2% г/г до 317 млрд руб. Чистый процентный доход за 6М17 увеличился на 6,3% на фоне снижения процентных ставок по привлеченным средствам клиентов, а также роста розничного кредитного портфеля. Чистый комиссионный доход вырос на 11,9%. Операционный доход до резервов увеличился на 20,4% - существенно быстрее, чем операционные расходы (+5,1%).

Вице-премьер правительства А. Дворкович заявил, что повышение размера дивидендов ГАЗПРОМа пока не обсуждается.

Продажи новых легковых и лёгких коммерческих автомобилей в России в июне выросли на 15% г/г и составили 141,1 тыс. шт. Также сообщается, что продажи АВТОВАЗа в июне увеличились на 21,5% г-г, продажи ГАЗа сократились на 15,2%, а продажи группы СОЛЛЕРС снизились на 40,3%.

В понедельник акции Башнефти (ап) и КАМАЗа последний день торгуются с дивидендами. ЛУКОЙЛ, РусГидро и МТС закроют дивидендные реестры, а АЛРОСА опубликует данные по продажам за июнь. Из макростатистики ожидаются данные инфляции по Китаю.

Рыночные индикаторы

Календарь корпоративных событий

| 10.07 | Лукойл, МТС: | закрытие реестра под дивиденды |

| РусГидро: | закрытие реестра под дивиденды | |

| АЛРОСА: | продажи в июне | |

| 11.07 | Акрон, Мегафон: | закрытие реестра под дивиденды |

| Трансконтейнер: | закрытие реестра под дивиденды | |

| Возрождение: | закрытие реестра под дивиденды | |

| НОВАТЭК: | финансовые результаты 2К17 | |

| 12.07 | АФК Система: | слушание по иску Роснефти и Башнефти |

| ДИКСИ, Северсталь: | операционные результаты 2К17 | |

| Башнефть: | закрытие реестра под дивиденды | |

| КАМАЗ: | закрытие реестра под дивиденды | |

| 13.07 | МГТС: | закрытие реестра под дивиденды |

| АФК Система: | закрытие реестра под дивиденды | |

| ММК: | операционные результаты 2К17 | |

| 14.07 | НЛМК: | операционные результаты 2К17 |

| QIWI: | истекает срок принятия оферты Открытия | |

| Аэрофлот: | закрытие реестра под дивиденды | |

| КАМАЗ: | финансовые результаты 2К17 |

Календарь ключевых макроэкономических событий

| Пн | 10 июля | ✔ Китай: инфляция |

| Вт | 11 июля | ✔ Россия: текущий баланс |

| Ср | 12 июля | ✔ Еврозона: промышленное производство |

| Чт | 13 июля | ✔ Китай: торговый баланс |

| Пт | 14 июля | ✔ США: инфляция, розничные продажи, промышленное производство, количество буровых установок |