В фокусе внимания два главных объекта: биржи и «казначейки».

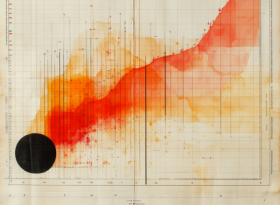

Обвал на биржах после 15 месяцев роста

Качели на фондовых биржах не только Америки, но и Европы, Азии, набрали быстрый ход с хорошей амплитудой - после обвала, который обрушил в понедельник 5 февраля и многие бумаги, и почти все основные индексы.

Британский FTSE упал до уровня апреля. Немецкий DAX вернулся в август. Промышленный индекс Доу-Джонса потерял за понедельник 1175 пунктов, и в пунктах это самое сильное его падение вообще за всю историю наблюдений. Считая от пика 26 января потери ещё больше: 3600 пунктов, или 13.5% от стоимости. Впрочем, неудивительно и на начало некоего масштабного финансового кризиса пока не тянет.

Поскольку явных новостных мегаповодов для столь серьёзного падения не было, если не считать незначительно усилившиеся ожидания подъёма процентных ставок в США, то главная версия на сегодня, что это была назревшая техническая коррекция после многих месяцев огромного и почти непрерывного роста бирж. Одна неделя падения «съела» два месяца роста, но далеко не весь рост. Тот же индекс Доу-Джонса поднялся за последние 15 месяцев на 42,5%, индекс широкого рынка S&P500 на 34%, упал на 12%. А индекс американских технологичных и IT-компаний Nasdaq поднялся с 8 ноября 2016 более чем вдвое, упал же за неделю от пиков «всего лишь» на 11.1%.

В ходе «Трамп-ралли» рынки больше года покупали ожидания - налоговой реформы, бурного экономического роста, инфраструктурных инвестиций, перевода производств и финансового обеспечения сделок на территорию США - увеличения прибыли компаний за счёт реализации в будущем различных мер на основе принципа 'America First'. На ожиданиях залезли высоко, теперь продали факт сбывшихся частично и ещё не сбывшихся ожиданий - на фоне многомесячного явно избыточного пузыреобразного роста, который в январе ещё и ускорялся.

Перегрев рынка, не подкреплённый достаточным количеством фундаментальных оснований, пожалуй, и будет правильным назвать главной причиной резкого падения. Перефразируя «Алису в стране Чудес»: «а не слишком ли быстро я лечу наверх?» - долго думал рынок и, наконец, упал. Но разумеется, теперь всех интересует вопрос, насколько эта «кроличья нора» глубока. И прежде чем ответ на этот ключевой вопрос будет найден, всех ждёт период волатильности с сильным разбросом движений вверх-вниз.

Падение пошло не столько за счёт желающих спекулятивно заработать на продаже, что тоже имело место, сколько из-за массового закрытия позиций вверх: все стремились забрать и не упустить копившуюся столько месяцев прибыль. Но по упавшим котировкам с ходу фиксироваться большинство не готово. А потому уже на следующий день, во вторник, биржи нашли некоторое топливо для нового подъёма и почти 70% от падения понедельника индексы наверх отыграли. Рост не был бурным, по дороге «в гору» то и дело в дело вмешивались продавцы, индексы слетали снова, но по итогу день после обвала закончился приличным ростом. Биржи в ближайшие дни как раз и будут искать границы равновесия - а свежие технические сигналы с графиков будут важнее заранее написанных высокоумных рассуждений про приблизительную глубину откатов и подъёмов.

Влияние на золото и иену - и обратная связь

Нельзя исключать и что падение будет полностью отыграно до следующей недели биржами, а индексы вернутся к пиковым значениям, как будто ничего и не было. Игра на волатильных горках с учётом интрадэй-сигналов и будет вероятно составлять содержание торгов ближайшей недели - не только на фонде, но и на связанных с ней плотно валютных парах. А это прежде всего Доллар/Иена, Фунт/Иена и Евро/Иена. Иеновые пары традиционно отражают наиболее близко колебания фондового рынка. При биржевых обвалах высвобождающийся «кэш» - в Америке доллары, в Британии фунты, в Евросоюзе евро - инвесторы уводят в юрисдккции, где им были открыты кредитные линии. Кредитоваться под торги на биржах большинство предпочитают в иенах. Вот и возвращают, закрывая сделки, деньги в Японию, а иена в такие моменты укрепляется.

Однако для той же пары USD/JPY действуют пока не только технические поддержки 107.3-108.5, но и фундаментальные пределы снизу - а при отскоках или бурном росте на фондовом иена слабеет как валюта с самой мягкой денежной политикой. На неделе Курода, глава Банка Японии, подтвердил: инфляция не выше 1%, до целей ей далеко, и мягкая политика ещё долго актуальна.

Характерно: золото не стало резко расти в ходе биржевого обвала, а закрепилось в районе 1325-1340. Признак, что в дальнейший обвал рынки пока не верят. То, в каком направлении двинется из этого коридора дальше золото - послужит отличным индикатором и для направления бирж.

Пиковая доходность по «казначейкам» США и доллар

Крайне важна попытка если не разворота, то хотя бы приостановки тренда растущей доходности по долгу США. Доходности американских 10-леток опустились с пика 2.88% годовых сразу до 2.65%. Это означало прилив спроса на «казначейки», из-за чего доллар отыграл часть понесённых с Нового года потерь. Однако не прошло и суток, как доходность стала опять расти, что консервирует слабость доллара. Подвижки по доходности 10-леток и развитие событий на биржах - напрямую повлияет на расширение или сохранение существующих коридоров по доллару к евро и к другим валютам.

Обзор будет размещён в завтрашнем выпуске печатного издания "Курсивъ" (Казахстан)