Глобальные рынки

На прошлой неделе, как мы и прогнозировали, ЕЦБ снизил депозитную ставку на 10 б.п., до минус 0,5% и сообщил, что третья программа количественного смягчения (QE3) объемом 20 млрд евро/мес. будет возобновлена с 1 ноября, что является позитивным сигналом для рынков.

Основное событие на этой неделе — заседание ФРС 18 сентября, в рамках которого, по нашим прогнозам, регулятор снизит ключевую ставку на 0,25 б.п., до 2%. Снижение уже находится в цене, поэтому не окажет существенного влияния на рынки. Мы ожидаем мягкую риторику ФРС, курс на дополнительное снижение ставки на следующем заседании, которое состоится 30 октября 2019 г.

Ставки также представят регуляторы Японии, Великобритани, Индонезии, Норвегии, Швейцарии, ЮАР.

Что покупать?

В выходные с помощью дронов были атакованы два нефтяных объекта Saudi Aramco, что вызвало остановку добычи объемом более 5 млн б/с, (5% мирового производства). Компания в свою очередь заявляет, что сможет восстановить треть производства уже ко вторнику, 2 млн б/с. Однако для полного восстановления потребуются недели, однако, по нашим оценкам, процесс затянется поскольку снижение запасов для компании является выгодным из-за профицита бюджета при цене Brent не ниже $60/барр.

Ответственность за инцидент взяла на себя йеменская повстанческая группировка, хуситы. Атаки усилили беспокойство инвесторов по поводу геополитической ситуации в регионе и ухудшения отношений между Ираном и США.

Мы считаем привлекательными для покупки акции нефтяных и нефтесервисных компаний США: Schlumberger, Concho Resources, Chevron, Devon Energy, EQT Corp и VanEck oil service ETF (OIH). В сложившихся условиях лучшей покупкой станут американские нефтегазовые компании, поскольку у них высокая себестоимость производства, компании более закредитованы. Стоит обратить внимание и на акции американских производителей военных крылатых ракет и техники, таких как Raytheon и Lockheed Martin.

Предстоящая неделя — зарубежные рынки

Понедельник, 16 сентября

- Банк России опубликует доклад о денежно-кредитной политике

- Промпроизводство в России за август, прогноз +2,2% г/г

- Промпроизводство Китая за август

- Саммит Турции, России и Ирана по Сирии в Анкаре

Вторник, 17 сентября

- Промпроизводство США за август, прогноз +0,2% м/м

- Встреча премьер-министра РФ Дмитрия Медведева и премьера Госсовета КНР Ли Кэцяна в Санкт-Петербурге

- Цены производителей России за август, прогноз −0,2% г/г, −0,1% м/м

- Верховный суд Великобритании рассмотрит постановление шотландского суда о незаконности отсрочки в работе парламента

Среда, 18 сентября

- Ставка ФРС, прогноз — снижение на 25 б.п. до 1,75-2%

- Пресс-конференция председателя Джерома Пауэлла

- Число новостроек в США за август, прогноз +4,7% м/м

- Россия опубликует следующую статистику за август:

— Безработица, прогноз 4,4%

— Розничные продажи, прогноз +0,9% г/г - Ставка ЦБ Бразилии, прогноз — снижение до 5,50% с 6%

Четверг, 19 сентября

- США опубликуют следующую статистику за август:

— Индекс опережающих экономических индикаторов США, прогноз +0,1% м/м

— Продажи на вторичном рынке жилья, прогноз −0,9% м/м - Россия, Украина, Евросоюз проведут переговоры по газу в Брюсселе

- Ставки представят регуляторы Японии, Англии, Индонезии, Норвегии, Швейцарии, ЮАР

Пятница, 20 сентября

- Выступление президента ФРБ Бостона Эрика Розенгрена в Нью-Йорке

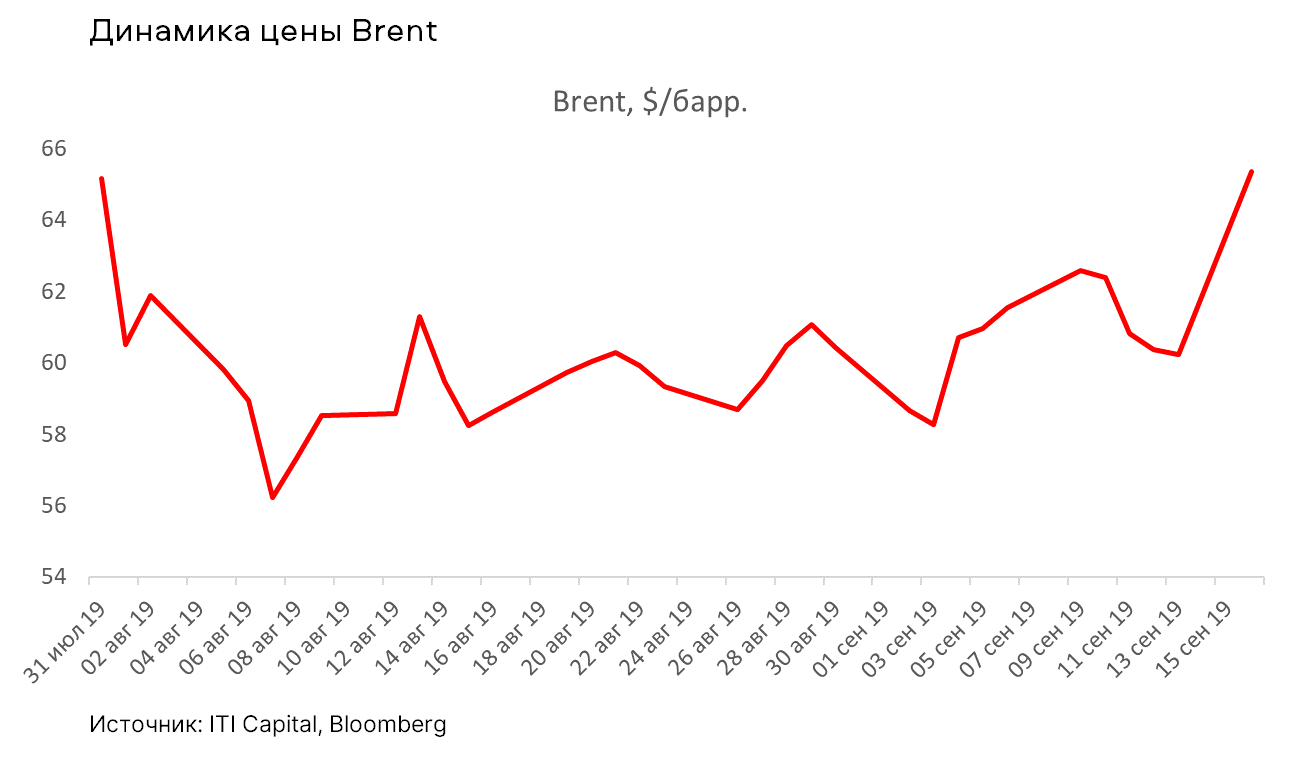

График недели

Нефть

Прошлую неделю котировки Brent завершили в минусе, несмотря на рост в понедельник на фоне подтверждения участниками ОПЕК+ приверженности текущему соглашению по снижению добычи на 1,2 млн б/с. Котировки Brent снижались после сообщений о возможном снятии санкций против Ирана, хотя данные EIA о сокращении запасов сырой нефти в США на 6,91 млн барр. компенсировали.

В субботу, 14 сентября, йеменская повстанческая группировка с помощью дронов атаковала крупные нефтедобывающие активы Саудовской Аравии, что привело к приостановке добычи в объеме более 5 млн б/с (5% мирового производства) и росту цены нефти Brent на 10% сегодня утром. Саудовская Аравия заявила о планах восстановить треть остановленной добычи ко вторнику, но полное устранение последствий нападения может занять несколько недель. Благодаря имеющимся запасам нефти в Саудовской Аравии и у стран покупателей, негативных последствий для нефтяных поставок в ближайшее время не будет, но геополитические риски для рынка возрастают.

Добыча стран-членов ОПЕК в августе выросла на 136 тыс. б/с по сравнению с июлем, до 29,74 млн б/с, следует из ежемесячного отчета организации. Основной прирост обеспечила Саудовская Аравия, увеличившая в августе добычу на 118 тыс. б/с, до 9,8 млн б/с.

ОПЕК сократил ожидаемый прирост спроса на нефть в мире в 2019 г. до 1,02 млн б/с (-0,08 млн б/с относительно августовского прогноза), в 2020 г. — до 1,08 млн б/с (-0,06 млн б/с). Прогноз роста предложения нефти от стран вне ОПЕК в текущем году увеличен до 2,05 млн б/с (+95 тыс. б/с), в 2020 г. — снижен до 2,25 млн б/с (на 136 тыс. б/с, преимущественно за счет снижения прогноза добычи в США).

EIA в своем ежемесячном обзоре нефтяного рынка снизило прогноз цены Brent до $60/барр. в 4К19 и до $62/барр. — в 2020 г. против $65/барр. в августовском прогнозе. Ожидаемый прирост спроса на нефть был снижен до 0,9 млн б/с в 2019 г. и остался на прежнем уровне в 1,4 млн б/с — в 2020 г.

Российский рынок

В России с 3 по 9 сентября снова зафиксирована дефляция — 0,1%. Это уже пятый случай недельной дефляции за семь недель. Годовая инфляция составила 4,2%, сообщает Росстат. В начале сентября ЦБ России понизил прогноз по инфляции на 2019 г. до 4–4,5%, с 4,2–4,7%.

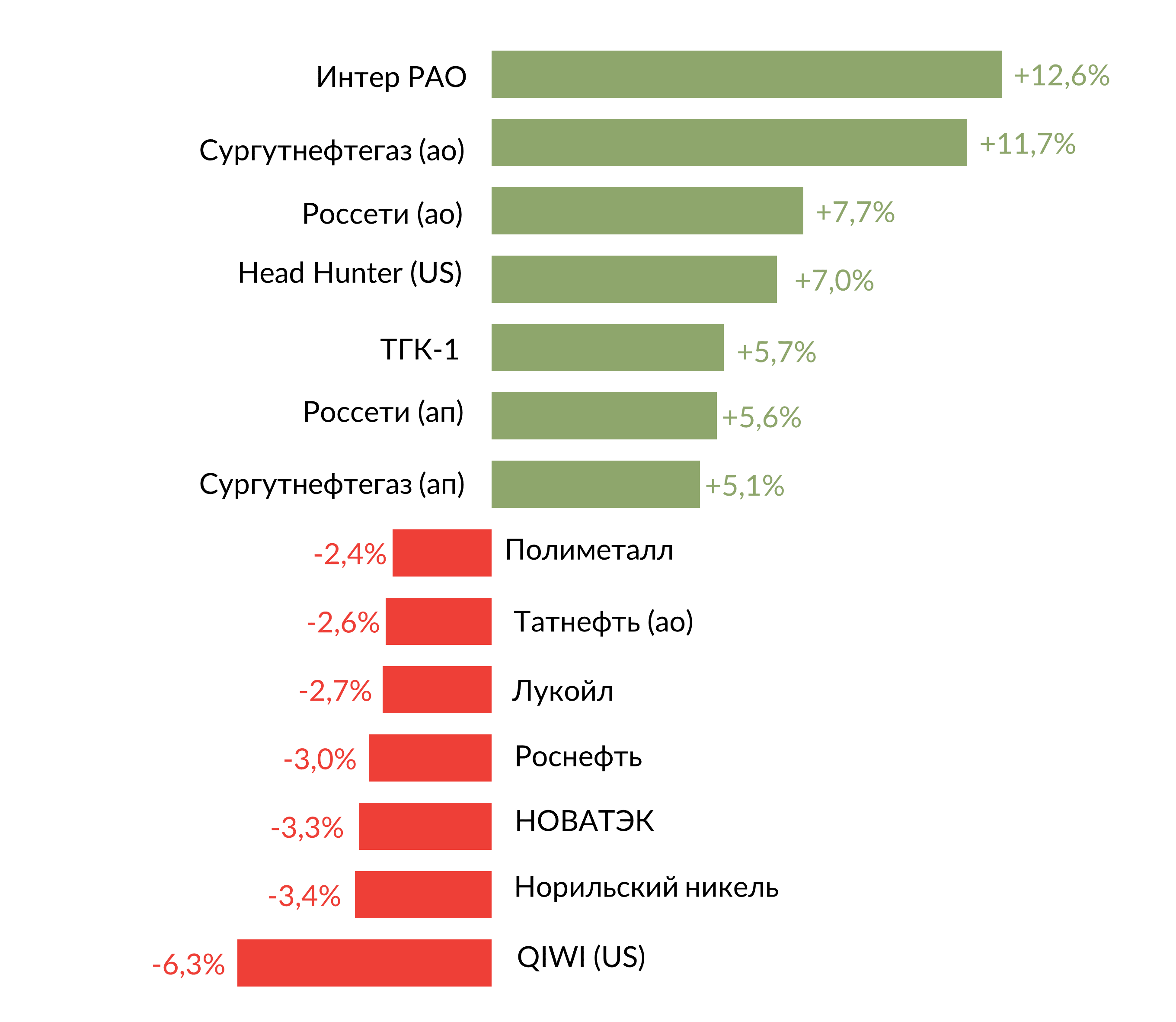

Лидеры роста и падения

Лучший результат за неделю показали Интер РАО (+12,6%) ввиду предложения Минфина законодательно зафиксировать требование к госкомпаниям и их дочерним предприятиям платить в качестве дивидендов 50% чистой прибыли, Сургутнефтегаз (ао: +11,7%; ап: +5,1%), России ао (+7,7%), HeadHunter в ожидании отчётности прибавил 7%, ТГК-1 (+5,7%), Россети ап (+5,6%).

Qiwi (-6,3%), Норильский никель(-3,4%) из-за снижения цен на никель, Новатэк (-3,3%), Роснефть (-3%), Лукойл (-2,7%), Татнефть ао (-2,6%), Полиметалл (-2,4%).

Источник: Bloomberg, ITI Capital

Предстоящая неделя — российский рынок

На предстоящей неделе отчетность по МСФО за 1П19 представит Global Ports.

На 19 сентября запланированы переговоры между Газпромом и украинским Нафтогазом при участии представителей ЕС по условиям продления договора на транзит российского газа, срок которого истекает в конце 2019 г.

Модельные портфели / Торговые идеи

Мы считаем привлекательными для покупки ГДР и облигации Petropavlovsk. Целевая цена ГДР: £0,12 до конца 2019 г.

Целевой уровень Petropavlovsk 22: +5% в цене до 105% (6,2% доходность к погашению с текущих 8,3%) до конца 2019 г.

Актуальной, на наш взгляд, является покупка евробондов Северстали, ЧТПЗ, Сибура при первичном размещении.

Северсталь имеет самую высокую среди российских металлургов долю продукции с высокой добавленной стоимостью и самую высокую EBITDA маржу в мировой металлургической отрасли (>30%), сохраняя при этом низкий уровень долговой нагрузки.

ЧТПЗ — крупнейший российский производитель трубной продукции для нефтегазового сектора со значительной долей продукции с высокой добавленной стоимостью и долгосрочными отношениями с ключевыми потребителями. В ноябре 2018 г. Fitch Ratings подтвердило рейтинг ЧТПЗ на уровне BB- и повысило прогноз до стабильного. Показатель чистый долг/EBITDA по итогам 1 полугодия 2019 г. сохранился на уровне 2,4х.

Сибур демонстрировал среднегодовой рост выручки в 14% последние три года и EBITDA маржу в диапазоне 34–36%. Дальнейший потенциал роста финансовых показателей крупнейшего нефтехимического холдинга связан с запуском в 2020 г. проекта ЗапСибнефтехим, который утроит мощности Сибура по производству полиэтилена и полипропилена.

Мы закрыли инвестидею на рост индекса Мосбиржи от 06.08.2019 после превышения целевого уровня. Результат идеи составил +4,3% за месяц.

Сделки

Лукойл объявил о закрытии сделки по приобретению 25%-ной доли участия в проекте Marine XII в Республике Конго, оператором которого является компания ENI с долей 65%. Проект расположен на континентальном шельфе. В пределах участка открыто пять месторождений с запасами 2P в размере 1,3 млрд бнэ. Суточная добыча составляет 28 тыс. барр. нефти и газового конденсата и 1,7 млн куб. м газа.

Отчетность

Группа Мать и дитя представила сильные финансовые результаты по МСФО за 1П19. Выручка компании увеличилась до 7,8 млрд руб. (+10% г/г). Показатель EBITDA вырос до 2,15 млрд руб. (+15% г/г), рентабельность EBITDA увеличилась на 1,3 п.п., до 27,5%. Чистая прибыль группы практически не изменилась г/г и составила 1,24 млрд руб.

Petropavlovsk сообщил о существенном улучшении финансовых результатов по МСФО в 1П19. Выручка компании увеличилась до $305 млн (+13% г/г), показатель EBITDA вырос до $83 млн (+37% г/г). Чистая прибыль составила $13,5 млн против убытка в $39,9 млн в 1П18.

Алроса сообщила об увеличении в августе продаж алмазно-бриллиантовой продукции относительно июля до $181,8 млн (+ 6,6% м/м). За январь-август 2019 г. продажи составили $2,16 млрд, что на 35% ниже показателя сопоставимого периода прошлого года. Компания отмечает, что алмазно-бриллиантовый рынок все еще находится под сильным давлением неблагоприятных макроэкономических и отраслевых факторов.

Новости

Сбербанк ожидает увеличения коэффициента дивидендных выплат до 50% чистой прибыли по итогам 2019 г. (за 2018 г. на дивиденды направлено 43% чистой прибыли) в связи с достижением целевого уровня достаточности капитала в ближайшее время. Согласно дивидендной политике банка, планировалось достижение к 2020 г. и удержание на среднесрочном горизонте достаточности базового капитала на уровне 12,5%.

Минфин готовит законопроект о закреплении требования к госкомпаниям платить дивиденды в размере 50% от чистой прибыли (сейчас оно неформальное), такое же требование может быть распространено на дочерние компании госхолдингов. Наибольший потенциал роста дивидендных выплат в результате такого решения может проявиться в секторе электроэнергетики, на наш взгляд.

Верховный суд EC удовлетворил иск польской PGNiG к Еврокомиссии, ограничив доступ Газпрома к мощностям трансграничного европейского газопровода OPAL, который является сухопутным продолжением «Северного потока». OPAL снизит объемы прокачки российского газа до 50% от общей мощности трубопровода c текущих 90%, что может негативно отразиться на продажах Газпрома и усилить позиции Украины в предстоящих переговорах с Газпромом по продлению контракта на транзит газа.

ФАС сообщила о повышении тарифа на прокачку нефти по трубопроводам Транснефти с 1 января 2020 г. на 3,42%, что соответствует ожиданиям компании. В текущем году тарифы на были индексированы на 3,87%. Согласно распоряжению правительства тарифы в 2018-2020 гг. должны индексироваться с коэффициентом 0,9-1 относительно уровня инфляции и учитывать достаточность средств у Транснефти на программы долгосрочного развития.

В августе текущего года российские перевозчики обслужили 14,36 млн пассажиров (+10,4% г/г), по данным Росавиации. Авиакомпания Победа показала лучшую динамику: более 1 млн пассажиров (+51,4 % г/г). Авиакомпания Аэрофлот перевезла более 3,7 млн пассажиров (+1,7% г/г). В январе — августе 2019 г. общий объем перевозок в России достиг 86,26 млн пассажиров (+11,6% г/г).

МРСК Юга и администрация Астрахани подписали концессионное соглашение на четыре года о передаче в управление сетевой компании 16 электросетевых комплексов Астрахани с целью повышения надежности и качества электроснабжения жителей города, сообщает Интерфакс.

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 16 сентября | Китай | Розничные продажи, г/г (август) |

| Япония | Торги не проводятся | |

| Россия | Минутки заседания ЦБ | |

| Визит госсекретаря КНР в Россию до 18 сентября | ||

| Вт, 17 сентября | США | Промышленное производство (август) |

| Запасы нефти, API | ||

| Россия | Визит исполняющего обязанности помощника госсекретаря США по делам Европы и Евразии Филипа Рикера в Москву до 18 сентября | |

| PPI | ||

| Ср, 18 сентября | США | Ключевая ставка ФРС |

| ЕС | Индекс потребительских цен (оконч.), м/м, г/г (август) | |

| Великобритания | Индекс потребительских цен (оконч.), м/м, г/г (август) | |

| Япония | Сальдо торгового баланса (август) | |

| Чт, 19 сентября | США | Индекс деловой активности ФРБ Филадельфии |

| Продажи домов на вторичном рынке | ||

| Великобритания | Ключевая ставка Банка Англии | |

| Розничные продажи, м/м, г/г (август) | ||

| Япония | Ключевая ставка ЦБ | |

| Россия | Международные резервы ЦБ | |

| Пт, 20 сентября | ЕС | Индекс потребительского доверия |

| Япония | Индекс потребительских цен, г/г |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 16 сентября | HeadHunter | МСФО, 2К19 |

| Вт, 17 сентября | ||

| Ср, 18 сентября | ||

| Чт, 19 сентября | ||

| Пт, 20 сентября | Global Ports | МСФО, 1П19 |

Рыночные индикаторы

| Валютный рынок | Значение | Изм. за 5 дней | Изм. с начала года |

| USD/RUB | 64,34 | -2,12% | 8,52% |

| EUR/RUB | 71,28 | -1,68% | 12,22% |

| EUR/USD | 1,11 | 0,40% | -3,31% |

| DXY | 98,26 | -0,14% | 2,17% |

| Товарные рынки | |||

| Brent, $/барр. | 60,22 | -2,14% | 11,93% |

| Gold, $/унц. | 1 489 | -1,21% | 16,15% |

| Фондовый рынок | |||

| Индекс МосБиржи | 2 792 | -0,21% | 17,83% |

| РТС | 1 369 | 2,12% | 28,09% |

| MSCI Russia | 718 | 1,73% | 25,44% |

| DJIA | 27 220 | 1,58% | 16,68% |

| S&P 500 | 3 007 | 0,96% | 19,97% |

| NASDAQ Comp. | 8 177 | 0,91% | 23,23% |

| FTSE 100 | 7 367 | 1,17% | 9,50% |

| Euro stoxx 50 | 3 550 | 1,57% | 18,28% |

| Nikkei 250 | 21 988 | 3,72% | 9,86% |

| Shanghai Comp.* | 3 031 | 1,05% | 21,55% |

| Криптовалюта | |||

| Bitcoin | 10 271 | -0,83% | 173,99% |

| Ethereum | 180,9 | 7,13% | 39,13% |

| Ripple | 0,3 | 1,15% | -26,35% |

| Litecoin | 68,0 | 4,58% | 132,66% |

| * 13.09.2019 торги не проводились | |||

| Данные обновлены 14.09.2019 в 14:00 |