Рыночные индикаторы

Рынки

События сегодня:

- Пекин объявил о контрмерах против новых пошлин со стороны США, курс юаня обвалился до одиннадцатилетнего минимума, ниже 7 юаней за $1, Китай поручил государственным компаниям приостановить импорт продукции из США из-за эскалации торговых споров

- США вводят новые санкции против России

- Сегодня в фокусе отчетность за 2К19 Mylan NV, NRG Energy Inc, Berkshire Hathaway Inc, Booking Holdings Inc, International Flavors & Fragra, Loews Corp, Marriott International Inc, Jacobs Engineering Group Inc, Tyson Foods Inc.

По нашим оценкам, российские площадки продолжат падение, но меньшими темпами.

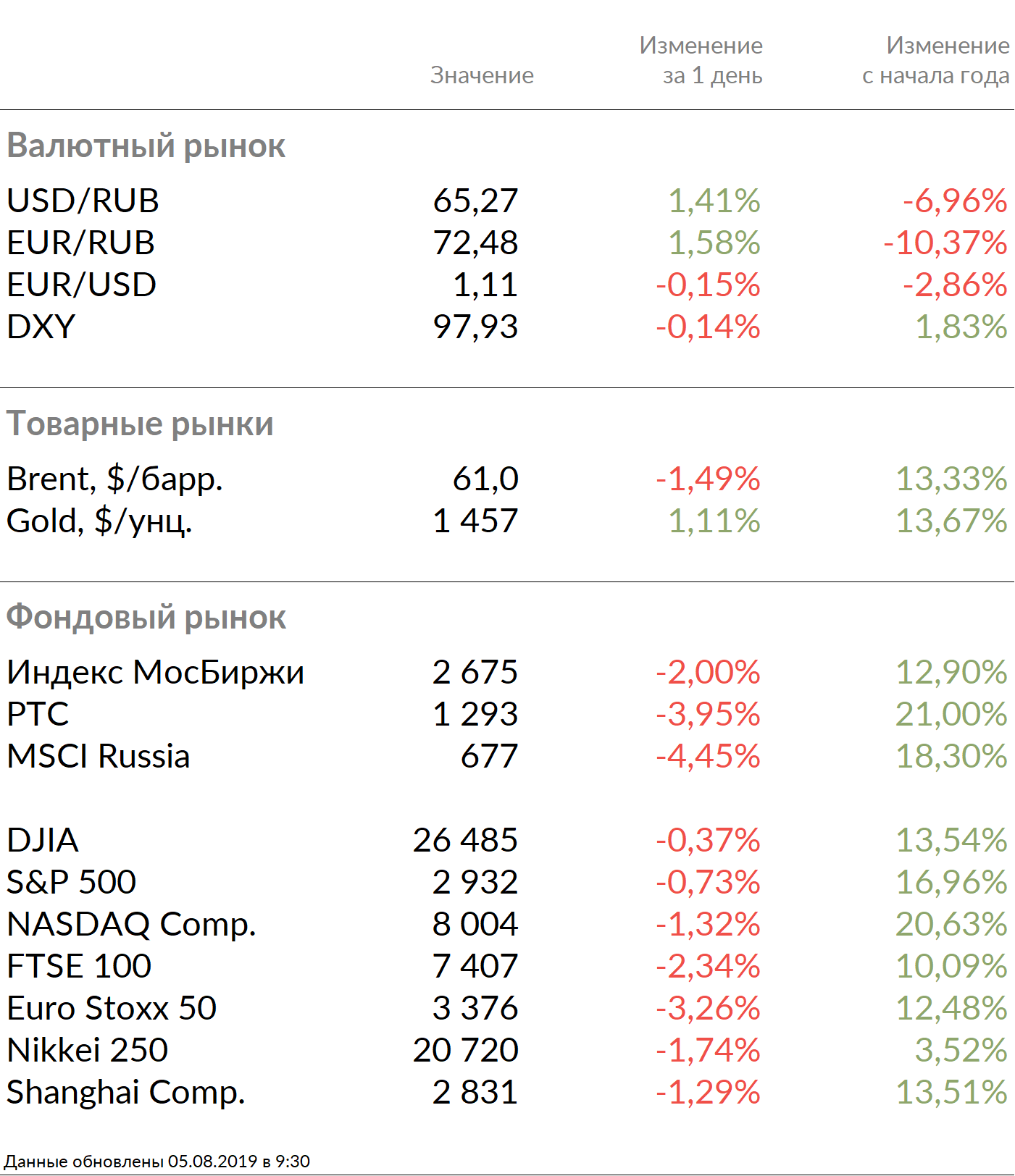

Индекс Мосбиржи в пятницу потерял 2%, РТС обвалился на 3,95%. Рубль ослаб к доллару и евро до 65,27 руб. и 72,48 руб. соответственно.

В число аутсайдеров вошли Headhunter (-7,97%), ММК (-4,26%), Интер РАО (-4,1%), Qiwi (-3,99%), Сбербанк ао (-3,78%).

В лидерах роста оказались Veon (+4,98%), Полиметалл (+1,7%), Полюс (+1,66%), Сургутнефтегаз ап (+1,2%), Татнефть ап (+1,13%).

США с 26 августа вводят новые санкции против России в связи использованием химоружия. Среди объявленных мер самый важный пункт — запрет на участие американских финансовых институтов и их европейских дочерних предприятий в первичном размещении суверенного валютного долга России (это больше 50% от основных инвесторов), что не заложено в цены, поэтому долларовые государственные и квазисуверенные бумаги могут скорректироваться в понедельник.

Мы не ждем новых санкций ни до конца 2019 г., ни до выборов в США 3 ноября 2020 г. Возможны провокации в третьем квартале 2020 г. во время президентской гонки. Новые санкции будут жесткими по умолчанию — запрет на покупку ОФЗ и блокировка валютных счетов некоммерческих банков (ВЭБ).

Brent на утренних торгах понедельника дешевеет до $61/барр. из-за опасений относительно мирового спроса на сырье. По заявлению Тегерана, Иранский Корпус стражей Исламской Революции задержал иностранный нефтяной танкер вместе с семью членами экипажа у острова Фарси в Персидском заливе, который перевозил контрабандное топливо для арабских государств.

Золото торгуется на уровне $1450,41/унция, поскольку инвесторы ищут защитные активы.

Американские площадки завершили торговую сессию пятницы в минусе после обострения торгового спора между США и КНР. Dow Jones потерял 0,37%, S&P 500 снизился на 0,73%. Больше всего пострадали акции технологических компаний, которые получают значительную часть своей выручки из Китая.

Доходность десятилетних облигаций США снизилась на 7 б.п., до 1,77%, что является сильным сдвигом в течение как правило сдержанных азиатских торгов.

Данные по занятости в США, опубликованные в пятницу, 2 августа, соответствуют прогнозам — число занятых в экономике страны без учета сельскохозяйственного сектора в июле увеличилась на 164 тыс.

Пекин призвал Вашингтон найти правильное решение в сложившейся ситуации с торговой войной и заявил о возможности принятия ответных мер в случае введения США новых пошлин.

Азиатские рынки торгуются в понедельник в минусе, опустившись до шестимесячного минимума. Nikkei отступил на 1,74%, Shanghai — на 1,29%.

HSI потерял 2,89% на фоне протестов в Гонконге. Компании приготовились к крупным сбоям в деятельности на фоне продолжающихся акций протеста. Железнодорожный оператор MTR Corp объявил о сообщения между частями Гонконга. В понедельник Кэрри Лэм, глава вооруженных сил Гонконга, заявила, что, по ее мнению, город находится на грани «очень опасной ситуации».

Европейские площадки закрылись в пятницу в минусе. Euro Stoxx 50 снизился на 3,26%. Доходность немецких 10-летних облигаций в пятницу упала до рекордно низкого уровня, −0,502%, кривая доходности государственных облигаций страны впервые стала отрицательной.

В пятницу Дональд Трамп заявил, что возможность введения США таможенных пошлин на европейские автомобили сохраняется, этот вопрос не снимается с повестки переговоров США и ЕС.

DXY растёт на 0,14%, S&P 500 futures снижается на 1,06%.

Новости

Ростелеком отчитался о росте выручки за 2К19 по МСФО на 4% г/г, до 80,16 млрд руб., что оказалось ниже консенсус-прогноза Интерфакса 80,2 млрд руб., при этом выручка цифрового сегмента выросла на 11% г/г, а его доля в общей выручке достигла 57%. Выручка от широкополосного доступа в интернет выросла на 4% г/г, до 20,46 млрд руб., услуг телевидения — на 9% г/г, до 9,26 млрд руб., от VPN-услуг — на 27%, до 7,2 млрд руб., сегмента VAS and Clouds — на 19% г/г, до 8,9 млрд руб. OIBDA увеличилась до 27,16 млрд руб. (+13% г/г, выше консенсус-прогноза Интерфакса 26,26 млрд руб.), а чистая прибыль выросла до 11,4 млрд руб. (+40% г/г). FCF компании повысился до 11,4 млрд руб. (1К18: −0,8 млрд руб.).

Компания улучшила прогнозы по росту выручки и OIBDA на 2019 г. с 2,5%, до 3% г/г.

Стоит отметить, что в четверг, 1 августа, Tele2, полная консолидация которого Ростелекомом ожидается в текущем году, сообщил о росте выручки за 2К19 на 12,7% г/г, до 39,7 млрд руб. EBITDA выросла на 41,2% г/г, до 15,5 млрд руб., рентабельность по EBITDA составила 39,2% против 31,3% годом ранее, чистая прибыль компании составила 1,4 млрд руб. (+42,6% г/г).

Группа Татнефть представила операционные показатели за июль 2019 г. Добыча нефти составила 2,6 млн. т (3,5% г/г), с начала года добыто 17,43 млн т (3,8% г/г), в том числе 1,47 млн т сверхвязкой нефти (+58% г/г). Объем производства нефтепродуктов на заводах ТАНЕКО за январь—июль составил 5,39 млн т (+5,5% г/г).

ТМК опубликовала операционные результаты за 2К19, согласно которым общий объем отгрузки труб компании увеличился до 1,02 млн т (+6% кв./кв.; +32% г/г), преимущественно за счет роста отгрузок в Российском дивизионе. Отгрузки бесшовных труб выросли до 680 тыс. т (+1% кв./кв.; +30% г/г), сварочных — до 343 тыс. т (+17% кв./кв.; +37% г/г) за счет увеличения отгрузки труб большого диаметра в Российском дивизионе (+54% кв./кв.), OCTG — увеличились на 51% г/г, но снизились на 3% кв./кв., до 467 тыс. т, в связи со снижением объемов отгрузки в Американском дивизионе.

За 1П19 общий объем отгрузки труб ТМК снизился на 3% г/г, до 2 тыс. т, что обусловлено сокращением объема отгрузки бесшовных (-3% г/г) и сварных труб (-4% г/г).

Компания сохранила прогноз по стабильному уровню спроса на бесшовные трубы промышленного назначения на европейском рынке, а также улучшению структуры продаж Европейского дивизиона за счет увеличения доли высокомаржинальной трубной продукции (OCTG), однако отметила напряженность в североамериканском регионе на фоне волатильности цен на нефть и сталь, замедления буровой активности.

Московская биржа сообщила, что общий объем торгов на рынках в июле сократился на 4% г/г, до 72,1 трлн руб. Объемы торгов по основным сегментам показали разнонаправленную динамику: торги на валютном рынке сократились до 29,6 трлн руб. (-9% г/г), на денежном рынке остались на уровне прошлого года — 30,1 трлн руб. Объемы торгов на фондовом рынке выросли до 3,4 трлн руб. (+4% г/г), на срочном рынке — до 6,5 трлн руб. (+7% г/г).

Общий объем торгов на рынках за семь месяцев с января по июль составил 461 трлн руб. (-6% г/г). Торги на валютном рынке сократились до 185,4 трлн руб. (-10% г/г), на денежном рынке — до 193,73 трлн руб. (-4% г/г), на фондовом рынке — до 22,2 трлн руб. (-9% г/г), на срочном рынке — до 44,5 трлн руб. (-8% г/г).

Акционеры Русала на ВОСА одобрили перерегистрацию юрисдикции с Острова Джерси на остров Октябрьский в Калининграде. Генеральным директором компании переизбран Евгений Никитин.

Собрание акционеров группы Эталон в пятницу,2 августа, утвердило решение о выплате дивидендов за 2018 г. в размере $0,19/акция. Дивидендная доходность составит 8,5%. Дата закрытия реестра — 30 августа.

Компании начинают предоставлять рекомендации по выплате промежуточных дивидендов. Наибольшая доходность в августе ожидается у Veon: 4,6% за первое полугодие 2019 г. Дата закрытия реестра — 14 августа.

Закрытие торговой идеи

Мы закрываем торговую идею по покупке акций Аэрофлота от 16.07.2019 с результатом −2,9% ввиду двукратного увеличения убытка компании по РСБУ за 1П19.