Дивидендный сезон 2019 г. стал самым выдающимся за последние годы. Суммарные дивидендные выплаты компаний, входящих в индекс МосБиржи, составили более 1,8 трлн руб., из которых около 30% приходится на долю государства. Абсолютные рекорды по размеру дивидендов на акцию в этом году у тяжеловесов российского рынка: Сбербанка – 16 руб. на акцию; Газпрома – 16,61 руб. на акцию. Высокая дивидендная доходность в привилегированных бумагах Сургутнефтегаза – около 18%.

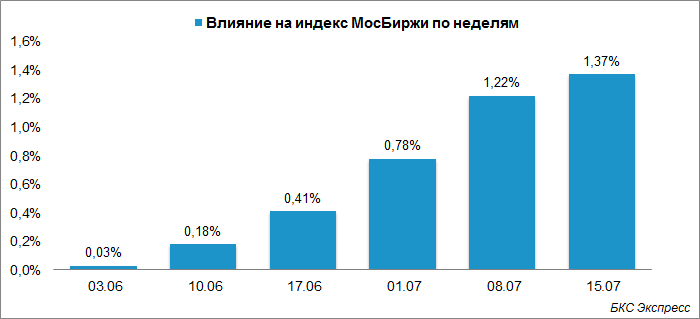

Ранее мы прогнозировали, что выплата дивидендов может привести к снижению индекса примерно на 110 п.п., а после увеличения дивидендов Газпрома и вовсе на 120 п.п. Однако снижение индекса на дивидендных гэпах – это лишь одна сторона медали. Полученные от дивидендов деньги могут быть реинвестированы, что по завершению дивидендного сезона должно поспособствовать восстановлению индекса.

Когда ждать роста?

Пик дивидендного сезона пришелся на 17 июля, когда от дивидендов очистились Газпром и Сургутнефтегаз. Давление этого фактора на индекс теперь не будет.

По законодательству РФ, полученные дивиденды зачисляются на брокерский счет в течение 25 рабочих дней с даты закрытия реестра. В начале-середине июля приток не такой значительный, и к тому же данный эффект будет полностью нивелирован крупными дивидендными гэпами в Газпроме, Сургутнефтегазе, МТС, Русгидро. Однако уже с конца июля и вплоть до конца августа можно будет ожидать значительных притоков.

Как сильно можем вырасти?

Сумма направляемых на реинвестирование дивидендов будет значительно меньше выплачиваемых. Во-первых, сумма, полученная государством – около 570 млрд руб. не будет реинвестирована, что сокращает дивидендную сумму до 1270 млрд руб. Дополнительно с дивидендов будет уплачен 13%-ый налог, или еще около 170 млрд руб. Остаточная сумма, которая может быть реинвестирована составляет 1100 млрд руб.

Логично, что вся эта сумма не будет направлена на реинвестирование и, скорее всего, большая часть будет пущена акционерами на другие цели. Однако если предположить, что коэффициент реинвестирования составит хотя бы 15% от полученных дивидендов, то суммарная цифра уже будет около 170 млрд руб. или примерно 5 среднедневных оборотов в бумагах индекса МосБиржи.

Для того чтобы оценить, какие суммы могут прийти на рынок в ближайший месяц, посчитаем какие дивиденды были выплачены лишь около месяца назад, то есть примерно после дивидендной отсечки Сбербанка.

С середины июня по текущий момент суммарно российскими компаниями было выплачено 1150 млрд руб. – это большая часть суммы в рамках всего дивидендного сезона. Из данной массы около 350 млрд руб. приходится на дивиденды, полученные государством. Отняв из остатка еще 13% и умножив полученное значение на потенциальный коэффициент реинвестирования в 15%, получаем, что суммарные притоки на российский рынок в течение ближайшего месяца могли бы составить 105 млрд руб. или примерно 3 среднедневных оборота в индексе МосБиржи.

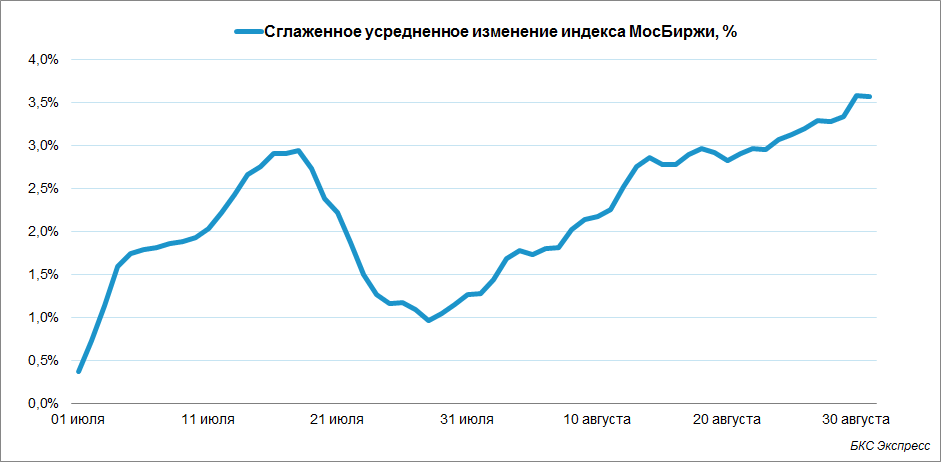

Статистика подтверждает позитивное влияние реинвестирования дивидендов на рынок в целом. Согласно данным за последние 7 лет, с начала июля по начало сентября индекс МосБиржи рос в среднем на 3,6%.

Такой рост можно связать как с процессом реинвестирования дивидендов, так и со стабильностью дивидендных выплат российскими компаниями. В данной ситуации инвесторы, уверенные в получении дивидендов и в будущем, склонны выкупать образовавшиеся ценовые разрывы. С учетом рекордных дивидендных поступлений в текущем году и ожиданий снижения ключевой ставки Центральным банком позитивная динамика также весьма вероятна.

Во многих бумагах в текущем сезоне дивидендные гэпы уже полностью выкуплены: Юнипро, Интер РАО, Ростелеком-ап, ВТБ, X5 Retail, Аэрофлот, Детский мир. Ожидания скорого закрытия дивгэпов сохраняются в Сбербанке, МТС.

Резюме

Снижение российского рынка на фоне прохождения дивидендных отсечек может оказаться непродолжительным. При стабильном внешнем фоне высокая дивидендная доходность российских акций вкупе с ожиданиями снижения ключевой ставки ЦБ РФ способны стимулировать инвесторов к возвращению полученных дивидендов обратно на фондовый рынок уже в августе, что в свою очередь может поддержать котировки российских акций.

БКС Брокер