Рост российского фондового рынка в последние недели способствовал переоценке акций, что привело к снижению их дивидендной доходности. Тем не менее мы сумели найти на рынке акции, доходность по которым пока еще остается двузначной.

Сразу оговоримся, что прогноз дивидендов на следующий год зависит от множества факторов, поэтому мы разделили дивидендные бумаги на группы в зависимости от уверенности в прогнозе.

В первую группу попали акции, в дивидендах по которым есть большая степень уверенности.

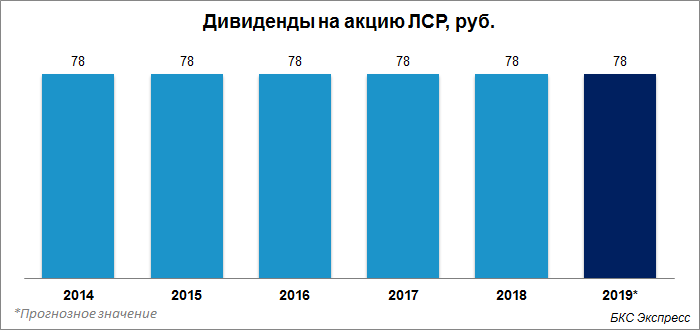

ЛСР

ЛСР обладает одной из самых стабильных историй дивидендных выплат в последние годы. Компания по итогам каждого отчетного года выплачивает 78 руб. на акцию, а дивдоходность редко опускается ниже 10%. По итогам 2019 г. ЛСР в базовом сценарии способен заплатить те же самые 78 руб. на акцию, а причин для изменения размера дивидендов сейчас не просматривается. При выплате 78 руб. на акцию дивидендная доходность по цене закрытия 14 ноября 769,4 руб. за бумагу составляет 10,1%.

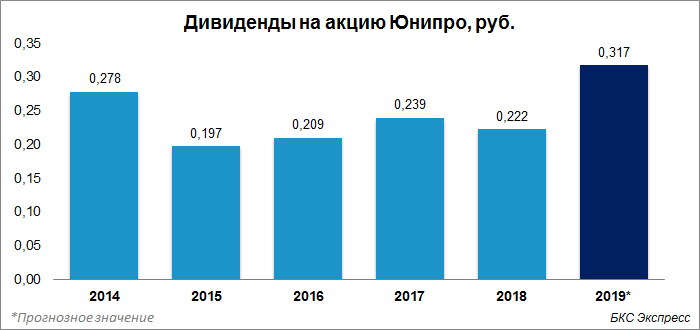

Юнипро

Юнипро намеревается увеличить выплаты в 2020 г. до 20 млрд руб. против ранее выплачиваемых 14 млрд руб. Рост выплат связывается с запуском третьего блока Березовской ГРЭС, намеченным на конец I квартала 2020 г. Это способно усилить финансовые результаты компании, позволив повысить дивиденды. При росте дивидендов до 20 млрд руб. размер выплат на акцию составит около 0,317 руб. на акцию или 11,8% дивидендной доходности при цене 2,7 руб. за бумагу.

Саратовский НПЗ-ап

Саратовский НПЗ — один из крупных российских нефтеперерабатывающих активов и дочерняя организация Роснефти. Дивиденды по привилегированным акциям компании регламентированы уставом и составляют 10% от чистой прибыли по РСБУ. По итогам 9 месяцам 2019 г. Саратовский НПЗ заработал 6 049 млн руб. чистой прибыли, что эквивалентно 2 426 руб. на одну привилегированную бумагу или около 16,8% потенциальной дивидендной доходности.

Тем не менее по итогам года чистая прибыль должна снизиться, так как в IV квартале 2019 г. ожидается проведение плановых ремонтных работ. В данной ситуации дивиденды по итогам года могут сократиться до 1500-1800 руб. на акцию, что соответствует около 9,8-11,7% дивидендной доходности.

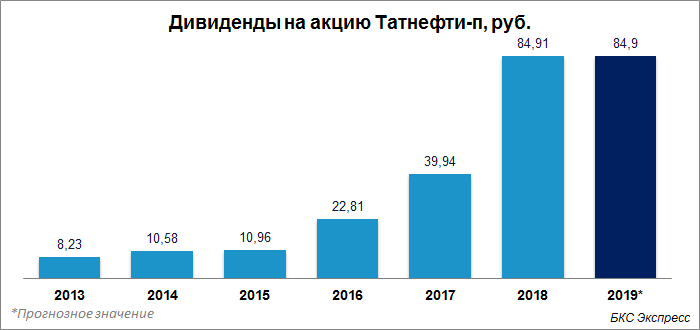

Татнефть-ап

В последние годы за Татнефтью-ап закрепилась репутация дивидендной фишки. Совокупно за 2018 г. компания выплатила 84,9 руб. на акцию, что обеспечило 17,8% дивидендной доходности к среднегодовой цене.

По словам главы компании Наиля Маганова, Татнефть намерена как минимум не понижать планку дивидендных выплат по итогам 2019 г. Это означает, что условной нижней границей дивидендных выплат можно считать те же самые 84,9 руб. на акцию, что сейчас эквивалентно 12,6% дивидендной доходности. Совет директоров уже рекомендовал выплатить 24,36 руб. за 9 месяцев дополнительно к 40,11 руб. за I полугодие. Это значит, что выплаты летом 2020 г. могут быть не ниже 20,4 руб. на акцию. Маганов также отметил, что выплаты по итогам 2019 г. будут выступать ориентиром для компании при выплатах в 2020 г. Исходя из этого можно предположить, что и в 2020 г. дивиденды будут сравнимы с выплатами в предыдущие годы.

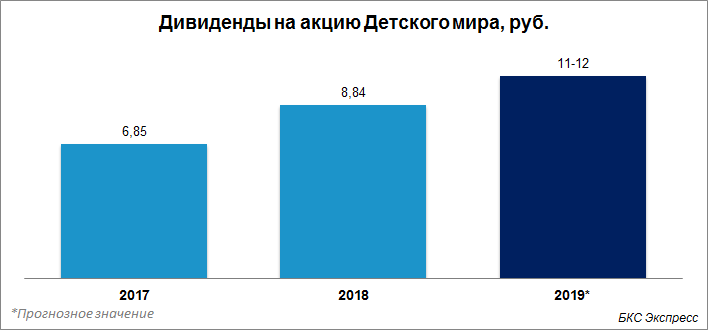

Детский мир

Детский мир сочетает в себе рост бизнеса и солидные дивидендные выплаты. По итогам 9 мес. 2019 г. выручка по РСБУ увеличилась на 17%, чистая прибыль на 15%. Улучшению финансовых показателей способствует выход компании на рынок Казахстана: сопоставимые продажи в стране в I-II кварталах составили 36,4% и 38,4%.

При сохранении растущей тенденции в операционных и финансовых результатах Детский мир дополнительно к ожидаемым 5,06 руб. на акцию по итогам 9 мес. может выплатить еще около 4-5 руб. на акцию, что обеспечит совокупную дивидендную доходность в районе 9-10%. Рост операционных и финансовых показателей должен продолжиться в 2020 г., что при сохранении действующей дивполитики может обеспечить около 10-12% дивидендной доходности.

Дивиденды могут быть выше 10%, но при определенных условиях

Во вторую группу попали акции, дивидендная доходность по которым в 2020 г. может превысить 10% при соблюдении некоторых условий.

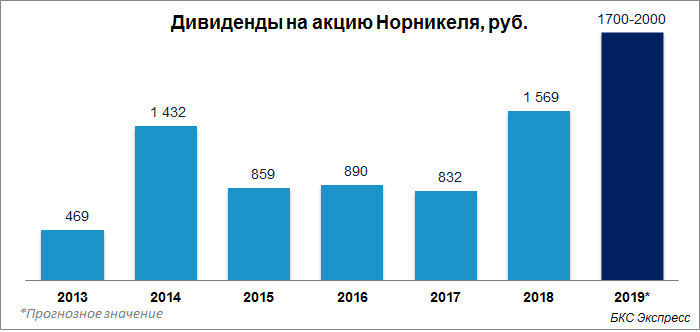

Норникель

ГМК Норильский никель по итогам I полугодия 2019 г. выплатил дивиденды в размере 883,9 руб. на акцию, а по результатам 9 мес. 2019 г. совет директоров рекомендовал заплатить еще 604,1 руб. что в что в совокупности составляет 1488 руб. на акцию или 8,5% дивидендной доходности по текущим котировкам.

При сохранении благоприятной конъюнктуры на рынке никеля и палладия ГМК по итогам 2019 г. способен выплатить еще 400-500 руб. на акцию, что поднимет совокупную дивидендную доходность за год до 10-11%.

Размер промежуточных дивидендов в 2020 г. сильно зависит от конъюнктуры на рынке металлов, волатильность которого весьма высока. Именно в этом сейчас заключены основные риски для дивидендов. Тем не менее позитивные прогнозы компании по рынку палладия и платины, а также нейтральные ожидания по меди и никелю позволяют предположить, что при сохранении высоких цен дивиденды Норникеля в 2020 г. будут примерно на уровне выплат в 2019 г. Дивидендная доходность в таком случае способна быть близкой к 10% или чуть выше

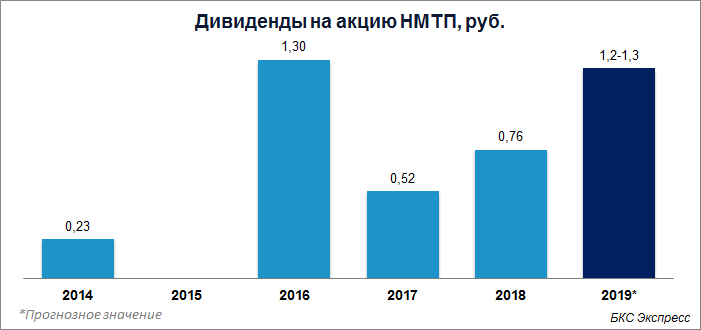

НМТП

НМТП — один из крупнейших торговых портов по объему грузооборота в Европе и России. Ключевым фактором инвестиционной привлекательности компании являются дивиденды. Во II квартале 2019 г. НМТП продал свой зерновой терминал НЗТ, а менеджмент заявил, что часть полученной от сделки прибыли будет направлена на дивиденды. Помимо этого, в I полугодии 2019 г. компания получила существенную прибыль за счет курсовых переоценок.

Сейчас не до конца ясно, какую долю от прибыли распределит НМТП в пользу акционеров, и именно в этом заключаются основные риски. По нашим оценкам, дивиденды по итогам года при payout ratio 50%, выплате «спецдивидендов» от НЗТ и стабильном курсе USD/RUB могут составить 1,2-1,3 руб. на акцию, что соответствует 14-16% дивидендной доходности.

Стоит еще раз отметить, что этот сценарий основан на наших предположениях, более точной информации по дивидендной политике можно ожидать в IV квартале после принятия новой стратегии развития НМТП.

НКНХ-ап

По итогам 2018 г. НКНХ выплатил 19,9 руб. на каждый тип акций, а дивидендная доходность по префам на дату отсечки составила 26,4%. По итогам 2019 г. выплаты наверняка не будут настолько крупными, но возможность получить двузначную дивидендную доходность остается.

На текущий момент не до конца понятно, какой дивидендной политики будет придерживаться НКНХ при выплате дивидендов за 2020 г. Если предположить, что компания будет ориентироваться на 50% от чистой прибыли по МСФО, то дивиденды по итогам года могут составить 7-8,5 руб. на бумагу или 10-12% дивдоходности.

ВСМПО-АВИСМА

ВСМПО-АВИСМА — крупный российский производитель титана и отличная дивидендная фишка. Стабильность выплат связана со устойчивой бизнес-моделью компании и доминирующим положением на мировом рынке титановой продукции.

Компания платит дивиденды дважды в год: по итогам I полугодия и всего года. В последние 2 года акционеры получали около 100% чистой прибыли по РСБУ в качестве дивидендов. По итогам I полугодия 2019 г. выплатили 79,5% от чистой прибыли. Снижение payout ratio может быть связано с ростом бумажной прибыли из-за курсовых переоценок. Можно предположить, что по итогам 2019 г. компания все-таки распределит всю прибыль на дивиденды, как это было в последние два года. При таком сценарии дивиденды по итогам года могут оказаться в районе 900-1100 руб. на акцию, а в совокупности с промежуточными дивидендами за I полугодие 2020 г. дивдоходность может составить до 10-11%.

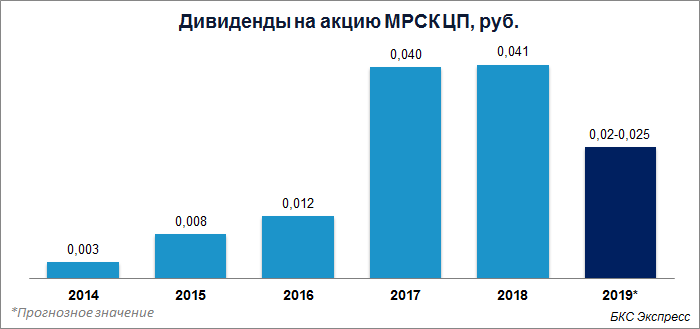

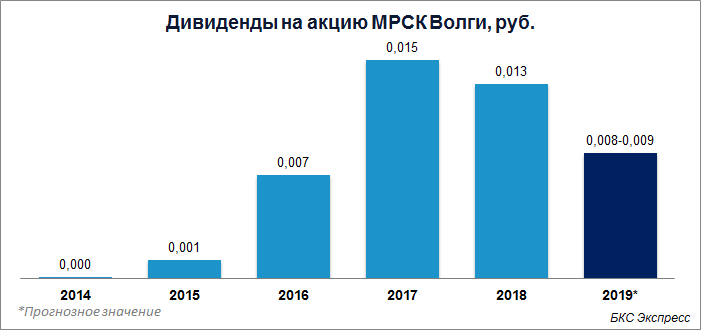

МРСК Центра и Приволжья, МРСК Волги

Действующая дивидендная политика МРСК не позволяет с высокой точностью прогнозировать дивидендные выплаты. К тому же на результаты компаний могут оказывать влияние негативные разовые факторы, наподобие формирования резервов под обесценение дебиторской задолженности.

Чистая прибыль МРСК ЦП по РСБУ за 9 мес. 2019 г. упала на 38% г/г. Это произошло из-за роста прочих расходов. При благоприятном сценарии по грубым оценкам дивиденды МРСК ЦП по итогам 2019 г. могут оказаться в диапазоне 0,02-0,025 руб. на акцию, что соответствует примерно 10-12% дивидендной доходности по текущим котировкам.

У МРСК Волги чистая прибыль за 9 мес. снизилась на 52% В отсутствие негативных эффектов на прибыль в IV квартале, примерные дивиденды компании по итогам 2019 г. могут сократиться до 0,008-0,009 руб. на акцию, что соответствует примерно 10-11% дивидендной доходности.

БКС Брокер