В своей новой статье Ник Картер, партнёр Castle Island Ventures и соучредитель Coin Metrics, предлагает анализ ключевых показателей биткойна и разбирает чем нынешнее бычье ралли принципиально отличается от ралли 2017 года.

Биткойн приближается к своему предыдущему рекордному максимуму (англ. «all-time high»/ATH), установленному в декабре 2017 года. Вполне вероятно, что головокружительный уровень в $20 000 вернётся в течение следующих нескольких недель или месяцев.

На этот раз всё происходит без особой помпы и при отсутствии такого явления, как первичное размещение монет (ICO), которое оказало сильное воздействие на ценовые котировки (инвесторы покупали BTC для участия в ICO, что привело к росту цены).

Если оценивать показатели интереса розничных инвесторов к активу, будь то твиты или поисковые запросы в Google, биткойн по-прежнему находится ниже своих максимумов. Что, кстати говоря, вызывает изрядное недоумение.

Многие задаются вопросом, в чём же причина возобновлённой энергии биткойна для свежего рывка. Я посчитал нужным представить несколько графиков, относящихся к биткойну, которые уже приближаются к новым историческим максимумам (ATH), чтобы немного прояснить данный феномен.

Количество адресов с балансом $10 и более

Этот первый график представляет собой фундаментальный драйвер цены биткойна — принятие. Проще говоря, сегодня биткойнами владеет больше людей, чем в 2017 году, причём изрядно больше.

Источник: Coin Metrics

На этой диаграмме показано количество адресов в бухгалтерской книге Биткойна, имеющих на счету активов на сумму 10 долларов или более. Это значительно превышает уровень конца 2017 года. Из этого следует, что в настоящее время предложение биткойна приобретает всё более диверсифицированный характер, главным образом на более мелкие партии, размеры которых соответствуют розничным инвесторам. График выглядит примерно так же – на рекордных максимумах – и для других пороговых значений, будь то 1 доллар, 100 или 1000 долларов. На всех этих уровнях в бухгалтерской книге просто находится больше адресов, содержащих биткойны.

Разумеется, один адрес в цепочке вовсе не обязательно соответствует одному человеку. Крупные биржи хранят биткойны в многопрофильных учётных записях от имени многих пользователей, а обычные пользователи могут контролировать множество адресов, поэтому есть ошибки в обоих направлениях. Но до тех пор, пока взаимосвязь между людьми и количеством адресов в цепочке, которые их представляют, в некоторой степени согласована, это полезный направленный показатель для оценки роста числа пользователей.

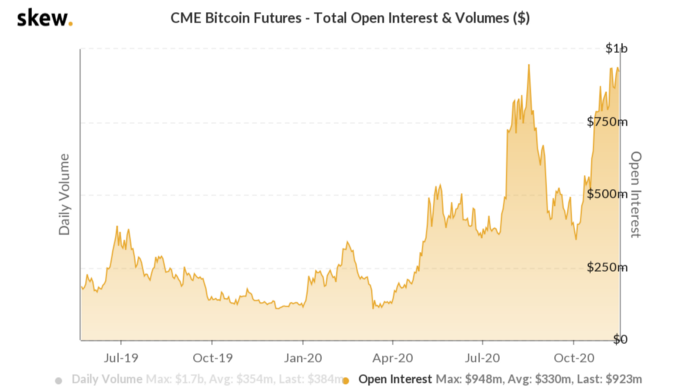

Открытые обязательства по фьючерсам на биткойн от компании CME

Открытые обязательства по фьючерсам представляют собой общую стоимость непогашенных контрактов, которые ещё предстоит урегулировать. Данный фьючерсный продукт от CME примечателен тем фактом, что является ликвидным биткойн-продуктом на крупнейшей в мире бирже деривативов, к которой имеют доступ инвесторы всех мастей. В отличие от многих биткойн-бирж, CME подключена к налаженной клиринговой инфраструктуре — по сути, системе трубопроводов, способной пропускать через себя триллионы долларов.

Действительно, когда Renaissance Technologies, один из самых прибыльных хедж-фондов в мире, объявил, что они включат биткойн в свою линейку торгуемых активов, их предпочтительным инструментом стал фьючерсный биткойн-продукт от CME с расчётами наличными. CME представляет собой естественный выбор для многих крупных и жёстко регулируемых распределителей, потому что они не хотят иметь дело с операционными сложностями, которые включают в себя хранение биткойна, и также они могут сразу же осуществлять активные торговые операции на бирже, а их регуляторов, скорее всего, такое положение вещей вполне устраивает. Отпадает необходимость оценивать риски, связанные с появлением совершенно новой платформы.

Источник: Skew

Этот продукт был первоначально представлен рынку 17 декабря 2017 года, в тот самый момент, когда цена находилась на самой вершине последнего бычьего ралли биткойна. На графике отсутствуют данные до середины 2019 года, но если взглянуть на обзор исторических данных биткойн-продукта от CME, то становится очевидным, что сумма открытых позиций действительно находится на уровне исторического максимума (хорошо, на самом деле всего лишь чуть ниже, чем значение ATH, установленное в августе 2020 года).

Другой важный момент, который следует отметить, заключается в том, что CME является строго регулируемой американской домицилированной биржей под эгидой Комиссии по торговле товарными фьючерсами. В отличие от некоторых оффшорных биткойн-бирж, она располагает эффективной системой наблюдения за торговлей и считается чрезвычайно надёжной. И хотя это не делает данную торговую площадку неподверженной рыночным манипуляциям, тем не менее, есть все основания полагать, что манипуляторы будут пойманы. Это важно для биткойна, потому что отсутствие контролируемых и упорядоченных рынков для торговли активом является основной причиной, по которой Комиссия по ценным бумагам и инвестициям неоднократно отклоняла создание биткойн-ETF в прошлом. Поскольку некоторые оффшорные биржи сталкиваются с мерами принуждения и оказываются маргинализированными, рост оншорных, упорядоченных рынков, которые устраивают регулирующие органы, означает, что перспективы для создания биткойн-ETF значительно более оптимистичны.

Проще говоря, развитие биткойн-ETF стало бы мощным катализатором для данного актива. Создание и функционирование биржевого инвестиционного фонда биткойна (ETF) позволило бы обеспечить эффективный и удобный доступ к активу для всех категорий участников рынка, которые прежде просто не имели никакой возможности получить доступ к нему.

На протяжении последних пяти лет отрасль с нетерпением и надеждой ожидает появления ETF. Я отчётливо помню, как был разочарован отказом Комиссии по ценным бумагам и биржам предоставить разрешение на открытие биткойн-ETF Winklevoss $COIN в марте 2017 года. С тех пор был пройден огромный путь. Структура рынка сложилась таким образом, что новые программы по созданию ETF заслуживают высочайшего доверия, при этом важнейшее значение приобретают растущие позиции оншорных рынков, таких как CME.

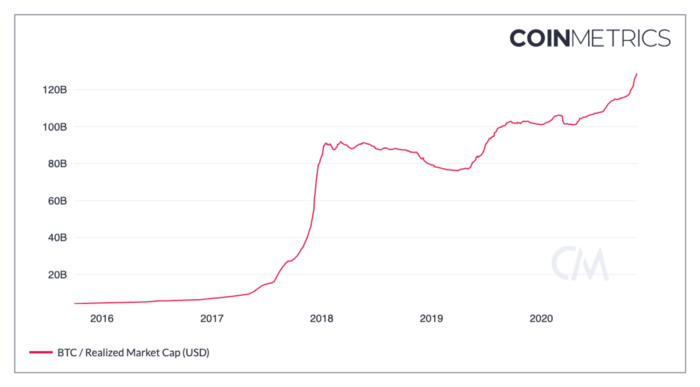

Реализованная капитализация

Реализованная капитализация — это альтернатива рыночной капитализации, призванная учитывать реальное состояние цены на тот момент, когда биткойны переходили из рук в руки, меняя владельцев. Вместо того, чтобы устанавливать цену на каждую единицу биткойна по последней рыночной цене, методика рассчитывает цену каждой единицы биткойна в соответствии с той ценой, когда данная единица BTC в последний раз перемещалась по цепочке. Определение цены не составляет проблем, благодаря прозрачности бухгалтерской книги Биткойна, и возможности получить полную достоверную историю движения каждой монеты.

При этом учитывается ликвидное предложение биткойнов в практическом смысле. Реализованная капитализация игнорирует рыночную стоимость биткойнов, которые не меняли владельцев с 2009 года (когда биткойн ещё не имел рыночной цены). Об этом можно думать, как о приблизительной оценке совокупной стоимости всех нынешних держателей биткойнов.

Источник: Coin Metrics

Реализованная капитализация сегодня составляет $129 млрд, что значительно выше её пикового значения в $90 млрд в начале 2018 года. Это говорит нам о том, что биткойн значительно более ликвиден на этих уровнях, а инвесторы менее заинтересованы в продаже. В конце 2017 / начале 2018 года цена за единицу биткойна была выше (справочная ставка Coin Metrics указывает наивысшую дневную цену закрытия в 00:00 UTC на уровне 19640 долларов США на 16 декабря 2017 года), однако активной торговли отнюдь не наблюдалось на таких головокружительно высоких уровнях. Это также объясняет стремительное обрушение биткойна с тех уровней. Он просто не мог быть устойчивым, поскольку в совокупности для инвесторов затратный базис был намного ниже этого порогового уровня, и они стремились получить прибыль. Бычье ралли 2017 года было скорее «плавкой» (от англ. melt-up — резкий подъём рынка, часто предшествующий обвалу), что было вызвано ICO, освещением в прессе и ажиотажем розничных инвесторов. На этот раз бычье ралли биткойна больше похоже на устойчивое медленное горение.

Сегодня мы наблюдаем совсем другую картину. Предложение значительно сократилось, и многие ранние инвесторы обналичили деньги, уступив место новым игрокам («молодой крови»). Те инвесторы, которые купили свои монеты в последние пару лет, по-видимому, не так стремятся зафиксировать прибыль в размере $20 тыс, как те, кто держал биткойн с тех пор, как цена составляла $1. Таким образом, более высокая реализованная капитализация является показателем большей зрелости и способности к проявлению терпения в текущем составе инвесторов.

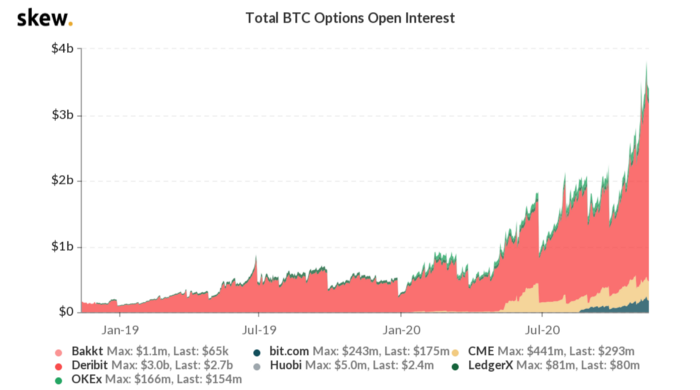

Общая сумма нереализованных контрактов на биткойн-опционы

Открытый интерес в отношении опционного контракта суммирует стоимость непогашенных, неиспользованных опционов. (Трейдеры, торгующие опционами, будут брюзжать по поводу данной методологии только потому, что она может быть склонна к перекосам при торговле опционами по бессмысленным страйковым котировкам вроде $32 000). Хотя в абсолютном выражении цифры по-прежнему довольно низкие, зарождающийся, но созревающий рынок опционов говорит нам кое-что о состоянии биткойна на сегодняшний день.

Источник: Skew

Точно так же, как деривативы впервые появились для фермеров, чтобы те могли хеджировать риски, сопряжённые с выращиванием сельскохозяйственных культур, и фиксировать конкретную цену на собранный урожай (обеспечивая ликвидность для будущих урожаев, чтобы семена и удобрения можно было покупать уже сегодня), так же и опционы полезны для производителей биткойнов — майнеров. Майнеры могут приблизительно определить, сколько биткойнов они добудут, основываясь на имеющемся у них оборудовании, при разумных предположениях о хешрейте. Если они хотят получить «аванс» за монеты, которые они рассчитывают добыть, то могут продавать колл-опционы. Это означает, что они обещают доставить монеты по определённой цене в определённый день — но им заплатят за эту обещанную поставку уже сегодня. И с помощью этого авансового платежа они могут продолжать свою деятельность и более эффективно осуществлять её финансирование.

Из этой диаграммы становится очевидным, что производители биткойнов теперь могут использовать более сложные финансовые продукты для хеджирования рисков. Теоретически это должно означать, что майнинговая отрасль более стабильна и менее подвержена периодам подъёмов и спадов. Это даёт возможность майнерам сосредоточиться на эффективном ведении операций и освобождает от необходимости беспокоиться о незастрахованных рисках, связанных с их оборудованием.

Кроме того, рост опционов означает, что те, кто торгует с другой стороны, имеют более творческий подход к выражению своего мнения относительно монет биткойна. Например, используя эти инструменты, теперь можно делать ставки не на рост или падение биткойна, а на ожидание будущей волатильности (или отсутствие таковой). В 2017 году подобных инструментов просто не существовало. По сути дела, благодаря более широкому использованию инструментов, предоставляемых опытным инвесторам, приток капитала в биткойн может увеличиться.

Стоимость биткойна в турецких лирах

Инвесторы, как правило, отслеживают динамику показателей биткойна в долларах США, однако фактически многие люди в мире предпочитают оценивать состояние финансовых активов в своих национальных валютах. В конце концов, они могут не иметь доступа к банковской системе, основанной на долларах США. Чем дальше вы находитесь от Нью-Йорка, и чем больше «прыжков» приходится совершать банкам-корреспондентам, чтобы добраться до ваших местных банков, тем, соответственно, дороже для вас доступ к доллару. Американские банки не любят вести дела с физическими лицами за границей. Их обслуживание сопряжено с рисками, а риск оборачивается изрядными расходами. Таким образом, эти американские банки имеют тенденцию «снижать риски» по отношению к клиентам, находящимся за пределами США.

Поэтому миллиарды вкладчиков во всем мире должны принимать во внимание инфляцию или валютные ограничения, такое положение дел, при котором они не могут свободно перемещать активы. Последнее явление, как правило, практикуется центральными банками, опасающимся бегства капитала и последующей девальвации. Это происходит за счёт лишения вкладчиков свободы волеизъявления.

В то время как большинство читающих эту статью может позволить себе возможность накопления в долларах или евро, важно помнить, что инфляционные валюты являются реальностью для значительной части мирового населения. Мы измеряем биткойн в долларовом выражении, но американский доллар является одной из наименее инфляционных из всех мировых валют. Поскольку, благодаря своим качествам, биткойн представляет собой настолько великолепное не суверенное хранилище богатства, будучи очень портативным, скрытным и устойчивым к изъятию, то, когда государственные валюты начинают обваливаться, он становится очень привлекательным. В этом году турецкие криптовалютные биржи получили мощный импульс в результате продолжительного снижения курса лиры. В абсолютном выражении Турция занимает 12-е место среди стран, пользующихся наибольшей популярностью при посещении обменных бирж через интернет.

При этом по отношению к турецкой лире график цены биткойна выглядит примерно так же, как и график BTCUSD, за исключением той разницы, что валюта в знаменателе продолжает обесцениваться, в результате чего в 2020 году, как ожидается, может последовать взрыв цены биткойна до новых значений ATH.

Лира — не единственная суверенная валюта, по отношению к которой биткойн уже торгуется намного выше своих предыдущих максимумов. Среди прочих валют, где биткойн уже достиг новых максимумов с 2017 года — аргентинский песо, российский рубль, венесуэльский боливар, бразильский реал, колумбийский песо, ливанский фунт, суданский фунт и некоторые другие. Население только этих стран составляет 523 миллиона человек.

Весьма показательным является распределение повышения интереса к биткойн-биржам во всём мире. Среди прочих стран, занимающих верхние строчки рейтинга в отношении принятия криптовалют, находятся страны, на которых лежит тяжёлое бремя ограничительных мер по контролю за движением капитала (Китай, Украина), а также страны с высокой инфляцией или нестабильными национальными валютами (Венесуэла, Нигерия, Колумбия, Аргентина). Все эти факторы — вот подлинные катализаторы принятия криптовалют, побуждающие обывателей, отказываться от своей местной валюты в пользу биткойнов, стейблкойнов и других криптоактивов.

Три года назад не только сама инфраструктура биткойн-бирж была, по сути, не так хорошо развита, но и во всём мире насчитывалось не так много людей, имеющих аккаунты на биржах. За последние три года, прошедшие со времени последнего крупного бычьего ралли, значительно расширились возможности вкладчиков выходить из фиата и переходить в криптоактивы. Об этом свидетельствуют имеющиеся данные. Так, например, 2-е кембриджское исследование по сравнительному анализу криптоактивов, опубликованное в декабре 2018 года, выявило 35 млн пользователей криптоактивов с проверенными идентификационными данными на биржах по всему миру, в то время как 3-е исследование из этой серии, опубликованное в сентябре 2020 года, выявило уже 101 млн пользователей криптовалют с подтверждёнными личными счетами. Проще говоря, биржевая инфраструктура созрела и разрослась до такой степени, что выход из местного фиата в пользу цифровых активов является целесообразным вариантом для значительной части мирового населения.

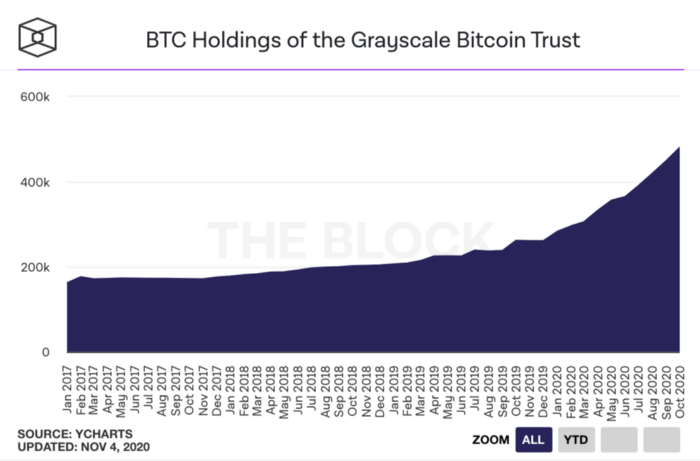

Биткойны, находящиеся под управлением Grayscale Investment

Одним из важнейших показателей, свидетельствующих об энтузиазме в отношении биткойна, является количество единиц этой криптовалюты, находящихся в распоряжении компании-менеджера активов Grayscale Investment. На момент написания статьи эта цифра превышала 500 тысяч BTC, что делало GBTC самой популярной финансиализированной версией биткойна.

Источник: The Block

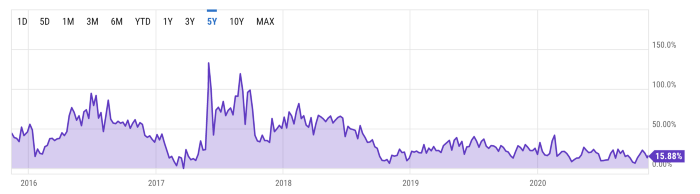

Поскольку GBTC — это трастовый продукт, торгуемый на рынке OTCQX, а срок погашения вновь созданных акций составляет шесть месяцев, как правило, существует несоответствие между рыночной стоимостью и чистой стоимостью (NAV) акций. Эта разница выражается в виде комиссии (premium). По состоянию на сегодняшний день размер комиссии составляет 15,8%, что означает, что если бы вы разместили $100 в акциях GBTC, то получили бы только $84,2 стоимости, выраженной в биткойнах.

Источник: Ycharts

Некоторые трейдерские компании заимствуют биткойны, создают новые единицы GBTC по цене чистого актива (NAV), ждут полгода, пока они достигнут стадии зрелости, а затем ликвидируют их по рыночной цене, присваивая себе премию (за вычетом процентов по кредиту). Несмотря на постоянный медленный арбитраж, комиссия сохранялась практически на протяжении всей истории GBTC. Постоянная премия к стоимости чистых активов свидетельствует о непрекращающемся энтузиазме инвесторов к этому продукту. GBTC популярен, потому что он доступен в основных брокерских компаниях, таких как Fidelity и Schwab, и может храниться с налоговыми льготами на индивидуальном пенсионном счёте (IRA или 401k).

Огромный рост GBTC в 2020 году свидетельствует о том, что существует целый класс распределителей, которых вполне устраивает получение такого неэффективного доступа к биткойну. Покупатели GBTC не являются типичными техническими инвесторами в криптовалюту, которые с большей вероятностью создадут учётную запись на одной из криптовалютных бирж и станут владельцами спотовых биткойнов (и избегнут дорогостоящих комиссий). Продолжающийся рост GBTC подтверждает тот факт, что более старая и менее криптоориентированная когорта инвесторов сохраняет значительный аппетит к активу, даже несмотря на неэффективный способ доступа к нему.

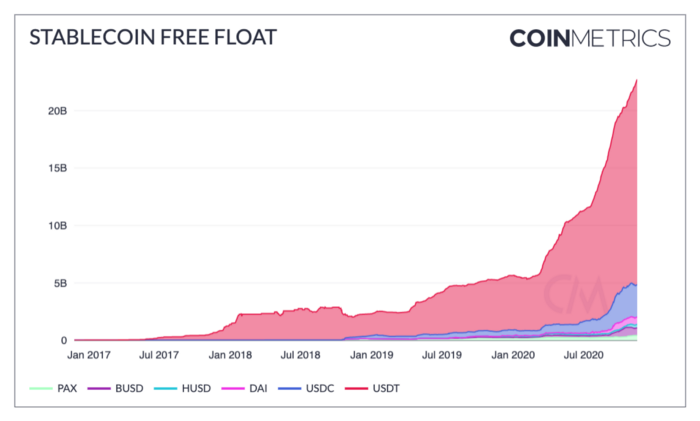

Свободное обращение стейблкойнов

Сейчас появится множество критических отзывов о текущем ралли биткойна со стороны людей, настаивающих на том, что такие стейблкойны, как Tether, каким-то образом причастны к формированию цены биткойна. Я предлагаю вам спросить этих критиков, являются ли они активными участниками криптовалютных рынков. Если нет, можете смело игнорировать их мнение. Только люди, имеющие опыт создания и погашения стейблекойнов, а также опыт размещения капитала в пространстве криптоактивов, могут считаться заслуживающими доверия источниками по этому вопросу. В противном случае просто-напросто очень сложно понять действующую динамику.

И действительно, большая часть этого критического анализа основана на развенчанной впоследствии статье Гриффина и Шамса, которая опирается на узкий период выборки и сомнительную методологию для подтверждения взаимосвязи между выпуском Tether и ценой единицы BTC в 2017 году. Последние исследования, в том числе Viswanath-Natraj и Lyons, с использованием более широкого периода выборки, не обнаружили никакой причинно-следственной связи между выпуском Tether и ценой биткойна. Дополнительные исследования Ван Чун Вэй (Wang Chun Wei) подтверждает отсутствие корреляции между созданием Tether и доходностью биткойнов.

Кроме того, это подтверждается практическими реалиями: с февраля 2018 года по июль 2019 года цена биткойна практически не изменялась (период начался и закончился на отметке $11 000), в то время как предложение стейблкойнов выросло с $2,3 млрд до $11,5 млрд. Если создание стейблекойнов каким-то образом стимулировало цену биткойна, почему же тогда его цена осталась неизменной, когда предложение стейблкойнов выросло на 400%? У критиков, зацикленных на Tether, нет ответа на этот вопрос.

Правда в том, что создание Tether и других стейблкойнов (предложение стейблкоинов, отличных от Tether, сегодня превышает $5 млрд) следует понимать не как сделки по купле-продаже или приток капитала, а просто как обмен на аналогичные активы. Стейблкойны создаются, когда организация с фиатной валютой на балансе хочет получить доступ к ликвидности, основанной на криптоактивах. По сути, происходит простой обмен долларов коммерческих банков на их токенизированные аналоги. Среди фирм, которые обозначают свои балансы в стейблкойнах либо используют стейблкойны в качестве оборотного капитала, фигурируют маркет-мейкеры, частные торговые фирмы, биржи, фирмы с венчурным капиталом и, вообще говоря, любые предприятия, работающие в криптоиндустрии с расходами, выраженными в криптовалюте. После паники в середине марта 2020 года ряд фирм преобразовали свои балансы из долларов коммерческих банков в токенизированные доллары, циркулирующие в публичных блокчейнах, чтобы в следующий раз, когда представится подобная возможность, они были бы более оперативными.

Тем не менее рост стейблкойнов является положительным фактором для биткойна, но не по причине тайных сговоров вокруг необеспеченных эмиссий, а потому, что это означает значительное улучшение ситуации с ликвидностью.

С диаграммой можно ознакомиться здесь

На момент предыдущего максимума биткойна существовало стейблкойнов всего на сумму $1,5 млрд. Сегодня эта цифра составляет $22,7 млрд. Стейблкойны создали пул ликвидности со стабильной стоимостью, которая не подвержена волатильности. Интересен тот факт, что в то время как многие биржевые площадки стали «тетеризованными» — например, USDT является основной торговой парой и расчётным активом, заменяя собой биткойн в этой функции, цена биткойна остаётся устойчивой. Это свидетельствует об эволюции биткойна как продукта от резервного актива для бирж, зависимого от желаний трейдеров торговать длинными активами на биржах, до самостоятельного денежного актива, любимого менеджерами хедж-фондов и трейдерами, торгующими сырьевыми товарами.

Тот факт, что биткойн почти полностью восстановил свои предыдущие максимумы рыночной капитализации, в то время как стейблкойны приняли эстафету в качестве резервных активов для криптоиндустрии, говорит о том, что он начал жить собственной жизнью.

Наконец, капитал, существующий в токенизированном фиатном формате, имеет тенденцию проникать в криптоиндустрию, но не покидать её. Это связано с тем, что криптовалютные рельсы принципиально более удобны, более глобализированы и менее загружены, чем традиционные каналы для платежей и расчётов. Таким образом, существенная часть токенизированных американских долларов стоимостью $22,7 млрд, обращающихся на публичных блокчейнах, представляют собой резервы денежных средств, которые вполне могут быть размещены в рисковых активах, таких как биткойн. Если произойдёт массовый отток капитала из какого-либо из этих стейблкойнов, или возникнут сомнения насчёт его финансового обеспечения, естественным направлением для бегства будут устойчивые к цензуре активы, такие как биткойн, которые могут поглотить такую большую ликвидность в кратчайшие сроки. Предполагается, что в случае если свободная конвертируемость какого-либо стейблкойна будет приостановлена, его держатели не смогут спокойно выйти в фиат через одну из off-рамп — но они смогут убежать в «голубые фишки» криптоактивов, среди которых биткойн на сегодняшний день является самым крупным и наиболее ликвидным. Таким образом, если стейблкойны действительно окажутся в неблагоприятном положении, результатом, скорее всего, станет значительный приток капитала в биткойн.

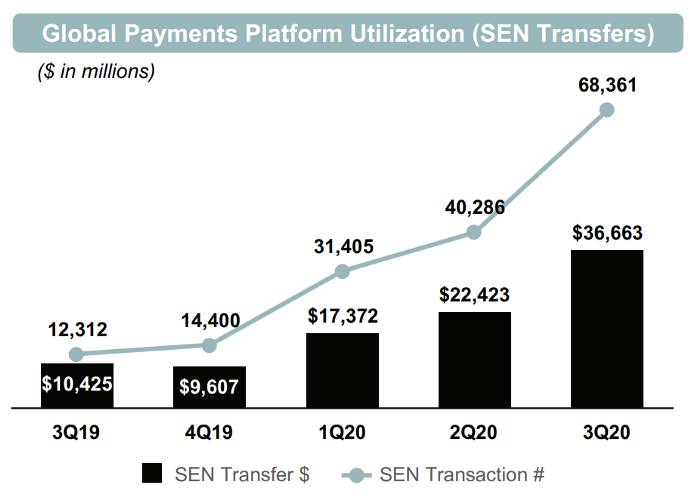

Расчётная сеть Silvergate

Другой критически важной частью инфраструктуры финансового рынка, которая была недооценена, являются такие банки, как Silvergate, которые обслуживают криптовалютную отрасль. В 2017 году, и тем более в период зарождения криптоиндустрии, наладить отношения с банками было чрезвычайно сложно, и только крупнейшие и наиболее надёжные криптокорпорации могли получить доступ к банковскому обслуживанию. В настоящее время многие банки в Соединённых Штатах активно предоставляют услуги криптобизнесу: в первую очередь стоит отметить Silvergate, Signature и Metropolitan. Кроме того, две новые организации — Avanti Bank и Kraken Financial — получили уставные документы в соответствии с законодательством штата Вайоминг о депозитарных учреждениях специального назначения, что означает, что они имеют право получить доступ к Федеральной резервной системе (а также управлять криптовалютными активами по поручению клиентов).

Проще говоря, банковская среда, долгое время представлявшая серьёзную проблему для криптовалютного бизнеса в США, сегодня значительно улучшилась по сравнению с тем, что было три года назад во время последнего бычьего ралли. В силу своего публичного статуса, впечатляющая популярность Silvergate довольно полупрозрачна. Один из флагманских инструментов в их внутрибанковском расчётном продукте — это сеть Silvergate Exchange Network (SEN). SEN позволяет клиентам Silvergate производить мгновенные взаиморасчёты. Поскольку банк обслуживает очень много криптовалютных компаний, транзакции в SEN являются своего рода показателем активности американских компаний в данной отрасли.

Источник: презентация «Прибыль Silvergate за 3 квартал».

В третьем квартале 2020 года SEN обработала транзакций на сумму $36 млрд. Хотя такие продукты финансовой инфраструктуры, как правило, не рассматриваются в качестве критически-важных для биткойна, однако с их помощью обеспечивается эффективный клиринг и расчёты в фиатных средствах между криптовалютными фирмами в США. Это ещё один продукт, которого просто не существовало в 2017 году.

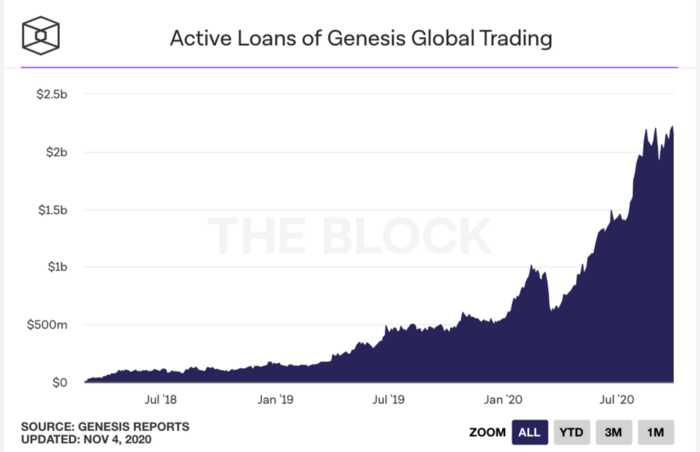

Рост криптовалютного кредитования

Ещё одна недооценённая ситуация на сегодняшний день — это широкая доступность криптовалютного кредитования. Как и в случае с некоторыми другими упомянутыми здесь явлениями, в конце 2017 года профессионального посредничества в кредитном пространстве просто не существовало — хотя некоторые рынки p2p-кредитования уже функционировали, например, на бирже Bitfinex. Кредитование позволяет повысить эффективность капиталовложений для маркет-мейкеров, арбитражных фирм и хедж-фондов, действующих на ликвидных рынках. Фрагментированная среда ликвидности в криптоиндустрии означает, что эти фирмы должны размещать ликвидность на нескольких биржах одновременно. В этом случае определённые стратегии могут оказаться весьма дорогостоящими с точки зрения капитала, и именно здесь на помощь приходят кредитные провайдеры, такие как Genesis и BlockFi. Введение кредита в блокчейны имеет практический эффект, делая спреды более жёсткими, а межбиржевые ценовые колебания менее распространёнными. Кроме того, любое предприятие (например, компании, занимающиеся биткойн-банкоматами) может пользоваться удобством криптокредитования в том случае, если оно осуществляет расходы в биткойнах или стэйблкойнах.

Для иллюстрации динамики роста кредитования предлагается множество графиков, но выдающееся кредитное портфолио Genesis, крупнейшего кредитора, ориентирующегося на работу с институциональными клиентами, наглядно освещает сложившуюся ситуацию.

Источник: The Block

В то время как некоторые биткойнеры выступают против введения кредитования в криптоотрасль, я твёрдо придерживаюсь мнения, что обильные кредиты резко улучшили ситуацию с ликвидностью и ужесточили спреды.

Заключение

Подводя итог, можно сказать, что сегодняшний рынок гораздо более зрелый, более финансиализированный, более контролируемый, более упорядоченный, более сдержанный, менее рефлексивный, более капиталоэффективный и более ликвидный, чем рынок, который привёл в действие предыдущий «бычий забег» в 2017 году. Позитивные катализаторы, такие как биткойн-ETF, кажутся вполне возможными в недалёком будущем. Тихая и усердная работа, которую предприниматели проделали за последние три года, не привлекая внимание общественности, позволила отрасли справиться с гораздо большими проблемами.

На этих девяти графиках я рассмотрел множество аспектов, в которых заметны явные улучшения, если сравнивать сегодняшнюю рыночную конъюнктуру с бычьим ралли прошлых лет.

Я даже не упомянул о появлении подлинных кастодианов институционального калибра, таких, как Fidelity Digital Assets, который был создан в конце 2018 года, что стало важным событием в истории отрасли. Я также не рассказывал о возникновении высокотехнологичных сервисов по управлению заказами, которые облегчают процесс получения доступа к большим объёмам биткойнов. И я не рассматривал современные сети расчётов с цифровыми активами, такие как Fireblocks, которые полагаются на инновационную криптографию и исключают всякие риски при совершении внутрицепочных транзакций. Я также не упомянул разделение биржевых, брокерских и депозитарных функций, а также специализацию фирм в рамках каждого сегмента. И я не отметил увеличение числа компаний, предоставляющих данные по институциональным рынкам капитала и создающих надёжные информационные каналы и справочные ставки в отношении индексов и других финансовых продуктов. В течение последних трёх лет мы стали свидетелями целого ряда положительных сдвигов, которые невозможно перечислить.

Однако, в конечном счёте, одной только рыночной инфраструктуры недостаточно, чтобы спровоцировать ажиотаж вокруг биткойна. Инфраструктура — это всего на всего лишь трубопровод, по которому капитал может перетекать в актив. Истинным катализатором для биткойна в этом году стала самая большая денежная экспансия, которую мы наблюдали в современную эпоху — эксперимент, который обрёк существующую фиатную систему балансировать на грани забвения.

Денежная масса M1 в долларах США, изменение из года в год. Источник: FRED

Возможно, больше, чем любой из факторов, упомянутых здесь, рост денежной массы является фундаментальным катализатором возобновления интереса к твёрдым активам, таким как биткойн, особенно среди более серьёзных распределителей, ориентированных на макроуровень. Этот подъём характеризуется вовсе не взрывом интереса со стороны розничных инвесторов, а тем фактом, что глобальные макроэкономические хедж-фонды и трейдеры, специализирующихся на сырьевых товарах, более тщательно приглядываются к биткойну и переосмысливают его значимость.

Они являются макроэкономическими попутными ветрами, стимулирующими возрождающийся интерес к отрасли. Хотя перспективы инфляции индекса потребительских цен выраженного долларах США, пока не ясны, ожидается, что в обозримом будущем реальные процентные ставки будут отрицательными. В свете таких перспектив неудивительно, что такие активы с нулевой доходностью, как золото и биткойн, привлекли внимание этих распределителей.

На этот раз биткойн готов.