Рыночные индикаторы

Рынки

В фокусе сегодня:

- Верховный суд Великобритании может принять решение о законности санкционированной премьер-министром приостановки работы парламента

- Выступления президента ФРБ Нью-Йорка Джона Уильямса, президента ФРБ Сент-Луиса Джеймса Булларда, президента ФРБ Сан-Франциско Мэри Дэли

- Выступление президента ЕЦБ Марио Драги в Европарламенте

- PMI обрабатывающих отраслей США за сентябрь, прогноз — 50,3

- PMI обрабатывающих отраслей еврозоны за сентябрь, прогноз — 47,3

По нашим оценкам, российский рынок откроет торговую сессию понедельника разнонаправленно. В связи с текущей волатильностью мы рекомендуем воздержаться от активных инвестиций и больше переложиться в золото. Многие инвестбанки повысили прогноз по цене на золото, так как JP Morgan оценивает среднюю цену золота в $1720/унция на 2020 г.

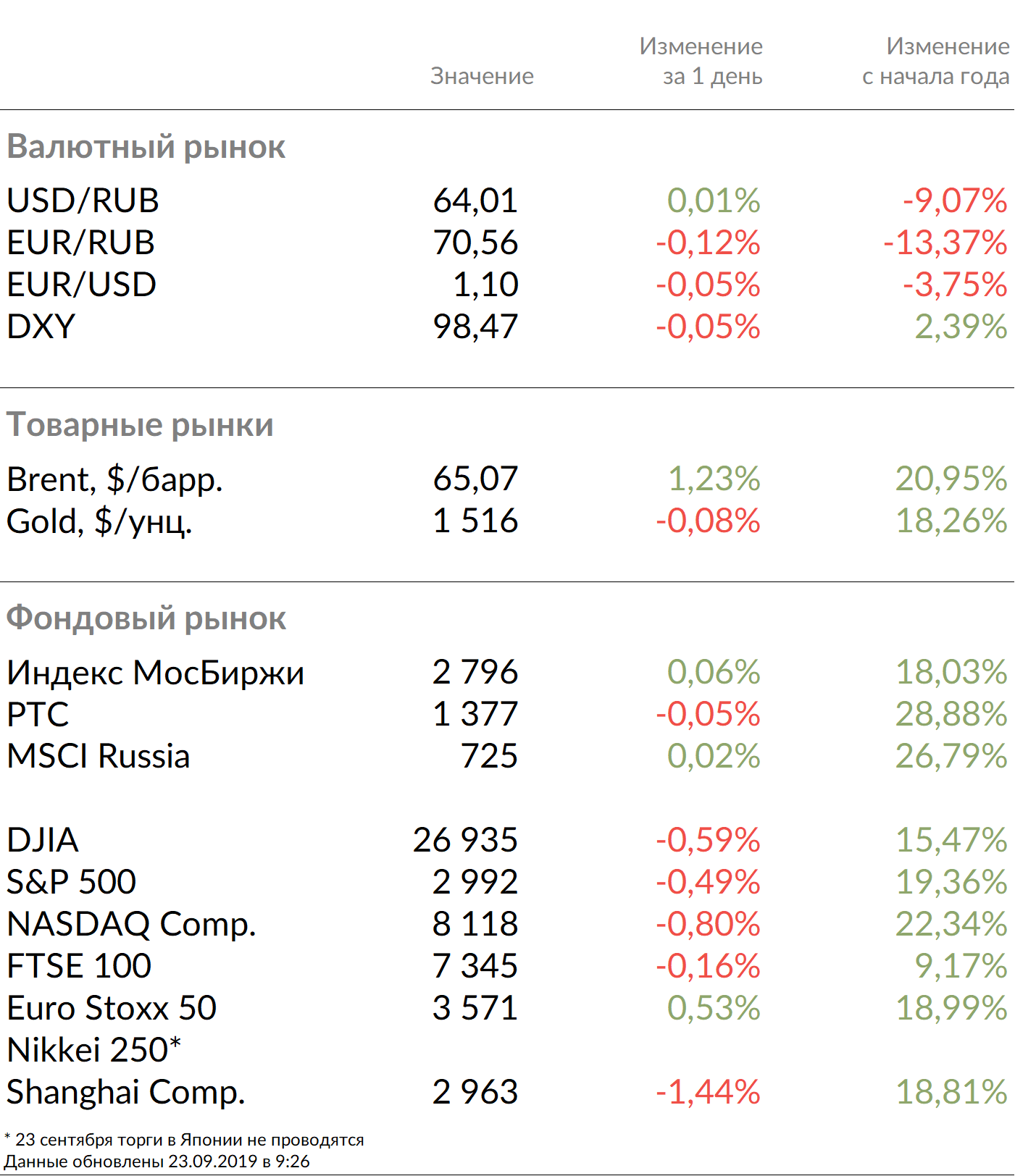

В пятницу индекс Мосбиржи мало изменился, прибавив 0,06%, РТС также закончил сессию боковым трендом, потеряв 0,05%. Индекс Мосбиржи торгуется с коэффициентом 5,6 к прибыли за прошедший год и с коэффициентом 6,2 — к прогнозной прибыли входящих в него компаний на предстоящий год. Дивидендная доходность индекса составляет 6,7% за прошедшие 12 месяцев, следует из данных Bloomberg.

Рубль не изменился к доллару, отступив на 0,01%, до 64,01 руб., курс к евро повысился до 70,56 руб. Российская валюта укрепилась к американской третью неделю подряд. Чистая длинная позиция хедж-фондов по рублю сократилась за неделю по 17 сентября на 4352 контракта, до 23551, свидетельствуют данные Комиссии по торговле сырьевыми фьючерсами США. При этом короткие позиции выросли на 8173 контракта, до 10147.

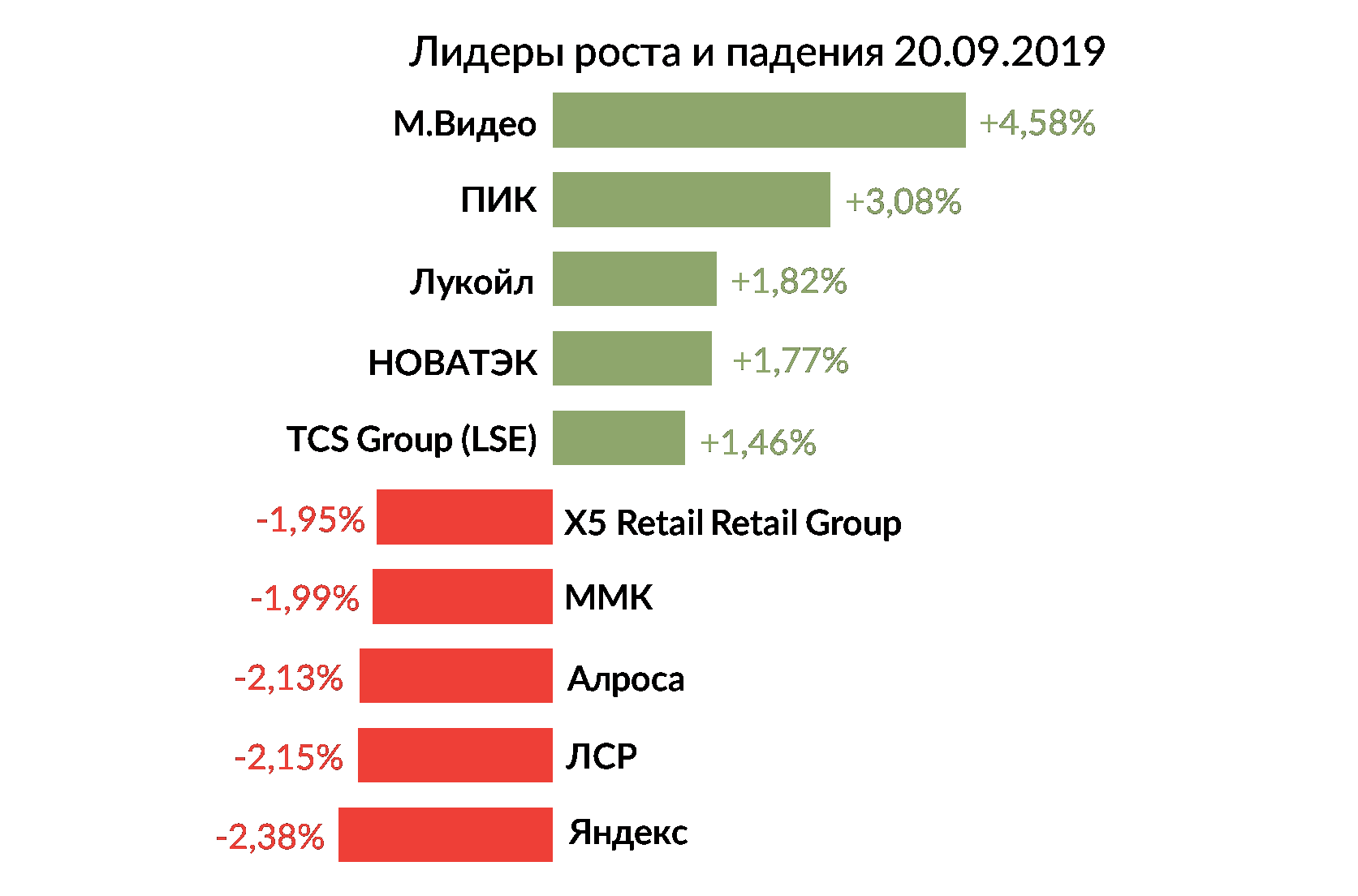

Лидерами роста стали М.Видео (+4,58%), ПИК (+3,08%), Лукойл (+1,82%), Новатэк (+1,77%), TCS Group (+1,46%).

В числе аутсайдеров оказались Яндекс (-2,38%), ЛСР (-2,15%), Алроса (-2,13%), ММК (-1,99%), X5 Retail Group (-1,95%).

Акции Лукойла внесли наибольший вклад в рост индекса Мосбиржи. Акции М.видео показали максимальный рост среди бумаг индекса. По итогам торгов 22 из 40 акций выросли, а 18 снизились, следует из данных Bloomberg.

Нефть Brent в пятницу подешевела на 0,19%, до $64,28/барр., однако по итогам недели подорожала на 6,7% — максимальный недельный рост с января. У WTI недельный рост составил максимум с июня. Сырье удержалось в плюсе, несмотря на снижение котировок к концу пятничной сессии, когда инвесторы укрепились в уверенности, что Саудовской Аравии удастся восстановить добычу до нормального уровня после атак на месторождения Saudi Aramco. Королевство задействует запасы для обеспечения бесперебойного экспорта, что повышает риски для рынка при возникновении каких-либо иных чрезвычайных ситуаций.

Между тем, Wall Street Journal сообщила со ссылкой на источники, что Саудовской Аравии не удастся в ближайшее время восстановить поврежденные нефтяные объекты. Часть необходимого оборудования Эр-Рияд сможет получить лишь через несколько месяцев, рассказали изданию собеседники в правительственных кругах королевства, а также в компаниях, предоставляющих необходимое для работы оборудование.

В понедельник Brent дорожает после того как в пятницу Минфин США ввел санкции в отношении центробанка, Национального фонда развития Ирана и компании Etemad Tejarate Pars после атаки на Саудовскую Аравию. Также Вашингтон пригрозил вторичными санкциями зарубежным физическим и юридическим лицам, которые будут замечены в транзакциях с иранским ЦБ. К 8:06 мск ноябрьские фьючерсы на нефть Brent на бирже ICE Futures Europe выросли в цене на $0,73 цента, или 1,1%, до $65,01/барр., а ранее в ходе сессии поднимались на 1,9%.

Министр обороны США Марк Эспер заявил, что президент Дональд Трамп в ответ на атаки против Saudi Aramco одобрил отправку на Ближний Восток дополнительного контингента военных, которые будут обеспечивать воздушную и противоракетную защиту американских союзников.

Золото почти не изменилось в цене, подешевев на 0,08%, до $1516/унция. Доходность десятилетних казначейских облигаций США снизилась на 0,06 п.п., до 1,72% — бумаги дорожали всю неделю, хотя, впрочем, это никак не было связано с проблемами на рынке краткосрочного финансирования, которые вынудили ФРБ Нью-Йорка анонсировать проведение операций с предоставлением ликвидности банковской системе в рамках РЕПО со сроком «овернайт» каждый день по 10 октября включительно.

Dow Jones отступил на 0,59%, S&P 500 — на 0,49% после падения восьми из одиннадцати крупнейших секторов индекса. Так американские индикаторы отреагировали на сообщения о том, что китайская делегация отменила запланированную на эту неделю поездку по фермам в штатах Монтана и Небраска и покинет США раньше запланированного срока. Решение китайцев подорвало оптимизм по поводу перспектив заключения торгового соглашения. Трамп, в свою очередь, в долгу не остался, назвав крупнейшего торгового партнера Америки «своего рода» угрозой всему миру из-за самых высоких на планете темпов наращивания военной мощи.

Ужесточение риторики не помешало Торговому представительству США (входит в президентскую администрацию) временно освободить от пошлин 437 китайских товаров, следует из публикации федерального реестра. Мера затронет товары, которые попали под пошлины в силу указов от 6 июля, 23 августа и 24 сентября. Неделей ранее Пекин освободил от пошлин 16 категорий американского импорта.

Бумаги американских технологических компаний и игроков потребсектора, зависящих от пошлин на китайский импорт, ускорили падение. Акции дорожали всю неделю после снижения ставки ФРС. Настроения инвесторам подняли презвошедшие прогнозы данные по числу новостроек и промпроизводству.

В понедельник торги в Японии не проводятся.

Shanghai Composite отступает на 1,44%.

Фондовые рынки Европы завершили торги пятницы в плюсе. Euro Stoxx 50 прибавил 0,53%.

DXY снизился на 0,05%, S&P 500 futures повышаются на 0,44%.

Новости

Аэрофлот опубликовал операционные результаты за август и восемь месяцев с начала года. В августе группа Аэрофлот перевезла 6,4 млн пассажиров (+7,1% г/г), в том числе компания Аэрофлот перевезла за месяц 3,7 млн пассажиров (+1,7%г/г). За восемь месяцев группа Аэрофлот увеличила перевозки до 41 млн пассажиров (+11,4% г/г). Пассажирооборот группы увеличился на 11,8% г/г, процент занятости пассажирских кресел снизился на 0,9 п.п. г/г, до 82,4%.

Компания Global Ports отчиталась о росте консолидированной выручки за 1П19 на 3,4% г/г, до $181,2 млн, в связи с увеличением объема контейнерных перевозок на 4,9% г/г и общего грузооборота — на 22,9% г/г.

Скорректированная EBITDA увеличилась до $116 млн (+6,7% г/г), чистая прибыль составила $35,5 млн против убытка $3,8 млн в 1П18. Показатель Чистый долг/скорректированная EBITDA незначительно снизился: до 3,5x по сравнению с 3,6x на конец 2018 г.

Русагро готовится объявить о начале вторичного размещения бумаг (SPO), сделка может быть закрыта уже на следующей неделе, сообщили Ведомостям три потенциальных участника размещения. По данным одного из них, компания привлечет $200–300 млн, второй говорит о $250 млн.

Уралкалий объявил о снижении плана по объемам производства хлористого калия на 350–500 тыс. т в 2019 г. в связи с неблагоприятной рыночной конъюнктурой и проведением плановых остановочных ремонтов на рудоуправлениях. По итогам 1П19 объем производства Уралкалия снизился на 3,4%, до 5,7 млн т., компания тогда понизила свой прогноз мирового спроса на калий в 2019 г. с 67–68 млн т. до 66 млн т.

Алроса может увеличить объем продаж алмазов в текущем году на 1-2 млн карат в случае улучшения конъюнктуры рынка, годовой прогноз — не более 35 млн карат, сообщил заместитель гендиректора компании по финансам и экономике Алексей Филипповский. В августе ожидаемый годовой объем продаж был понижен с 38 млн до 32–33 млн карат на фоне слабого спроса. Прогноз Алросы по добыче на 2019 г. остается без изменений — 38–38,5 млн карат.