Сектор высоких технологий США раньше не особо славился дивидендными выплатами. Однако в последние годы появились «зрелые» компании, которые стали более щедрыми.

Такой компанией является Apple. Дивидендная история корпорации весьма продолжительна. Однако цикл может находиться в самой середине, а перспективы быть радужными.

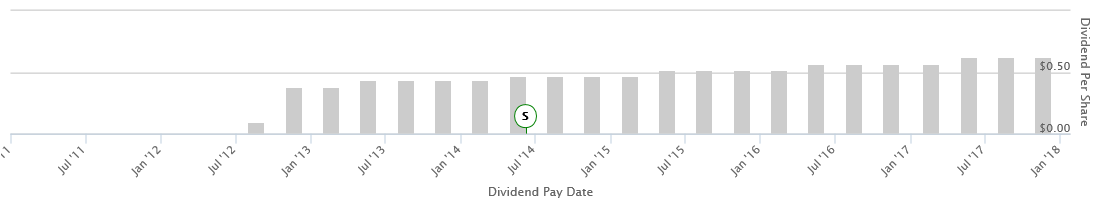

Немного историиApple начал выплачивать незначительные дивиденды в 1987 году – до сплита 1995 года. Затем выплаты были приостановлены, и компания сфокусировалась на инвестициях в рост бизнеса.

В 2012 году Apple вернулся к дивидендной практике. Отметим, что в 2014 году компания осуществила сплит акции в соотношении 7:1. Скорректировав выплаты на сплит, получаем дивиденды в размере $0,38 на акцию по итогам II квартала 2012 календарного года.

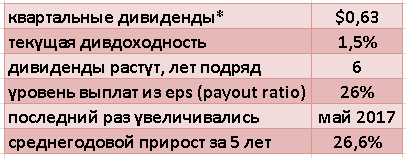

Весенняя экс-дивидендная дата 2017 года пришлось на 11 мая. Размер выплат – уже $0,63 на акцию. Получается 66% прирост дивидендов на акцию примерно за 5 лет. В августе и ноябре дивиденды сохранились на уровне $0,63.

Источник: dividend.com

Текущая ситуация

Пока дивдоходность AAPL составляет лишь 1,5% годовых, но это еще не предел. Надо понимать, что столь умеренный показатель вызван, в том числе, и взлетом акций, которые весь год периодически обновляли исторические максимумы.

Не следует забывать и о программах buyback (обратного выкупа акций), которые активно реализует Apple. Предполагается, что 2/3 увеличения отдачи средств акционерам (на $50 млрд), о котором было объявлено весной, предназначено для buyback. Читайте также «Почему дивиденды лучше программ buyback?».

*данные на ноябрь 2017 года

Взгляд в будущее

На данный момент уровень выплаты дивидендов из чистой прибыли Apple составляет 26%, а соответствующая норма покрытия выплат – 385%. Это отличается в лучшую сторону от допустимых нормативов. Как результат, налицо не только своего рода «подушка безопасности», но и неплохие возможности для увеличения выплат.

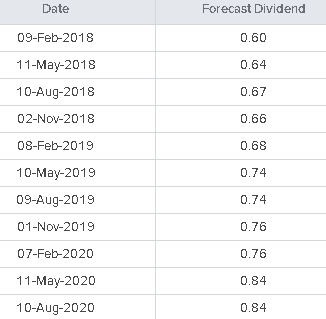

Рассмотрим прогноз от Reuters. Февральские выплаты могут снизиться до $0,60 на акцию. Однако за этим может последовать рост – до $0,84 в мае 2020 года, согласно прогнозу.

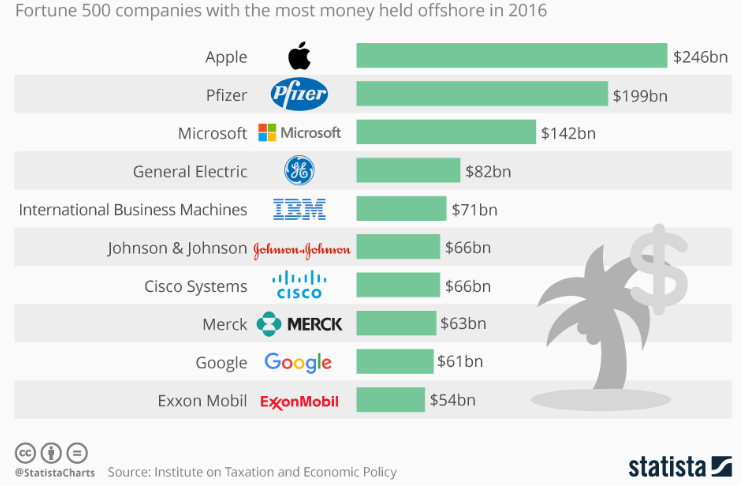

Отметим, что Apple сгенерировал около $250 млрд нерепатриированного кэша «за рубежом». Налоговая реформа Дональда Трампа, проект которой сейчас обсуждается в Конгрессе, предполагает налоговые каникулы для репатриированных в США средства.

В случае реализации реформы Apple сможет направить подобный «кэш» не только на новые проекты, но на вознаграждение акционеров. Возможен вариант специальных дивидендов. Выплаты в размере $20 на акцию обернуться «яблочному гиганту» в $100 млрд кэша. Выглядит чрезмерным, более долгосрочный подход – повышение регулярных дивидендов на более умеренную величину.

Таким образом, в перспективе Apple может стать интересной дивидендной историей на рынке США. Ждем просадки акций для входа в долгосрочные позиции. Бумаги торгуются на NASDAQ и «Санкт-Петербургской бирже».

Оксана Холоденко,

эксперт по международным рынкам БКС Экспресс