Долгосрочный тренд накопления биткойнов, который привёл к отскоку от $30 тыс., всё ещё актуален. Но в последнее время киты рынка и мелкие игроки стали вести себя по-разному. Может, стоит начать беспокоиться об этом расхождении?

Отскок от $30 тыс. произошёл всего несколько недель назад. Но теперь, когда биткойн консолидируется у $50 тыс., я начинаю слышать много старой доброй болтовни, мол динамика BTC скучная.

Но давайте оглянемся назад и вспомним, что было с рынком ещё совсем недавно.

Всего два месяца назад медведи пророчили биткойн по цене $10 тыс. Теперь же, когда мы вернулись к $50 тыс., люди всё ещё недовольны.

Поднимите руку, если слышали что-то вроде следующих фраз:

“Биткойн показывает НИЗКИЕ РЕЗУЛЬТАТЫ!!! Все альткойны чувствуют себя намного лучше в последние несколько дней”.

“Вау, динамика BTC — просто ничто по сравнению с токеном Bored Ape Yacht Club (uAPE)!!!”

Конечно, никто не запрещает вам иметь в своём портфеле и биткойны, и NFT. Некоторые покупают NFT просто из тяги к коллекционированию. Другие будут использовать их как часть своей инвестиционной стратегии.

Во всём есть свои плюсы, и стоит понимать, что не все финансовые инструменты одинаковы:

- Биткойн — это ликвидное средство сбережения капитала. Учитывая его нынешний масштаб, он несёт в себе относительно низкие риски, но при этом сохраняет большой потенциал роста.

- Ethereum — это ликвидный токен, стоимость которого полностью зависит от децентрализованных приложений, работающих на его основе. В случае их популяризации велика вероятность роста. Однако высокий уровень технической сложности проекта неизбежно подразумевает высокие риски при его практическом использовании.

- Прогноз долгосрочной динамики большинства альткойнов, как правило, абсолютно случайное явление. То, что сегодня является ликвидным, может довольно быстро упасть на медвежьем рынке и уже никогда не восстановиться. Если вы помните недавний бум ICO, то наверняка понимаете, о чём речь.

- NFT крайне неликвидны. Это наделяет их большим потенциалом для получения сверхприбыли при наличии спроса. И наоборот, также очень легко остаться с «полными карманами» этих токенов, если спрос на них существенно ослабнет.

Вышесказанное можно использовать для реализации стратегии штанги применительно к криптоактивам. Идея заключается в том, что баланс соотношения риск/доходность портфеля достигается путём покупки только максимально безопасных активов для одной части портфеля и очень рискованных активов с огромным потенциалом прибыли для другой, без каких-то средних умеренных вариантов.

Так что, если бы вы задались целью применить стратегию штанги к криптоактивам, то, вероятно, вы бы составили портфель следующим образом:

- в основном BTC и немного ETH в качестве безопасных активов;

- NFT или новые многообещающие проекты с высоким риском и высоким потенциалом;

- рандомные альткойны опустим как не стоящие риска.

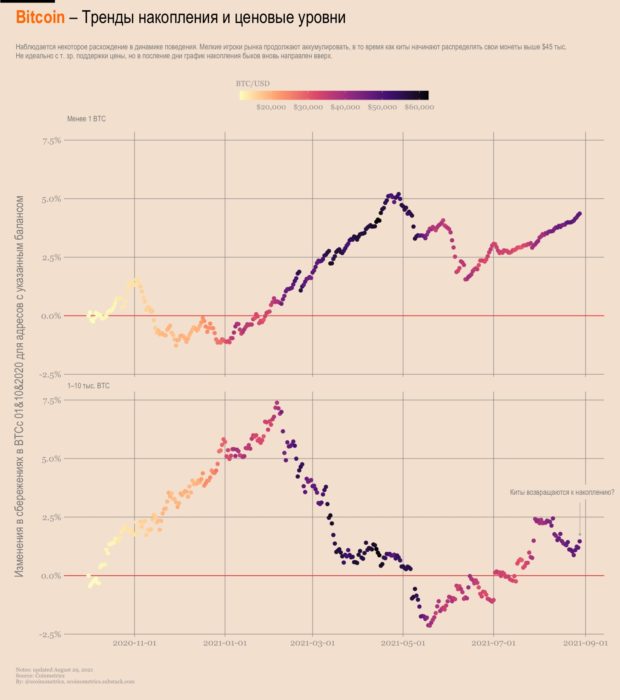

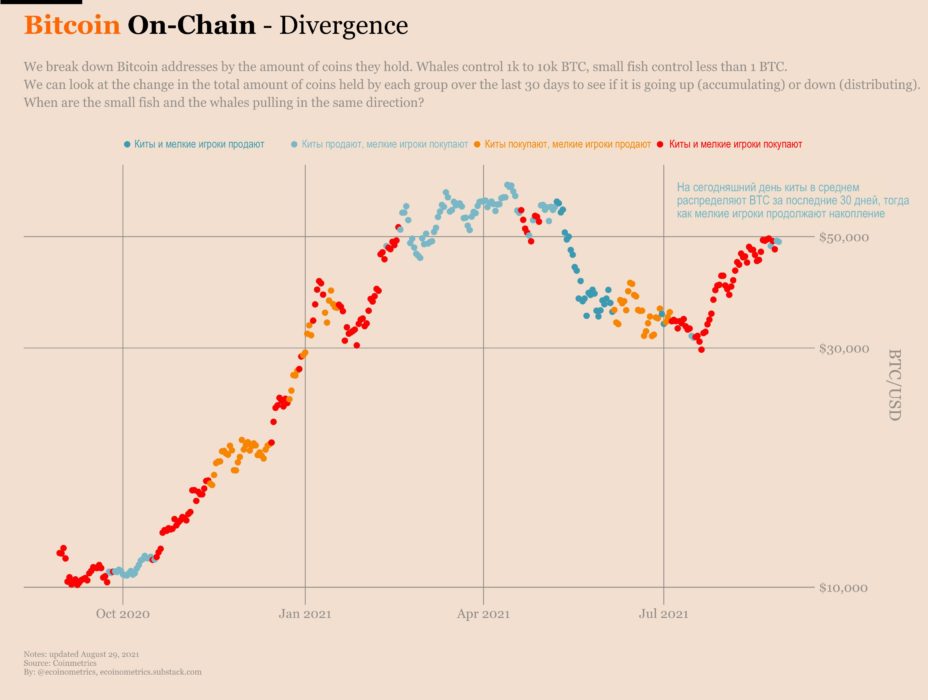

Вернёмся теперь к динамике цены биткойна. Мы видим уверенный долгосрочный тренд. Однако с тех пор, как цена поднялась выше $45 тыс., наметилась дивергенция в ончейн-данных о поведении мелких игроков рынка и китов:

- мелкие игроки продолжают плавно увеличивать позиции;

- киты же, наоборот, распродают часть своих накоплений.

Чтобы увидеть это более наглядно, мы можем отделить мелких игроков (адреса с балансом менее 1 BTC) от китов (адреса с балансом от 1 тыс. до 10 тыс. BTC) и посмотреть на динамику изменения их общих накоплений с октября прошлого года.

Каждая точка окрашена в соответствии с ценой покупки BTC: чем темнее цвет, тем выше цена.

Суть в том, что у китов тренд к накоплению нельзя назвать ровным.

На диаграмме видно, что в диапазоне $30–45 тыс. их совокупный объём удерживаемых позиций в значительной мере растёт. Но даже в этом тренде есть скачки и падения. Разница бросается в глаза, если сравнить её с ровной линией накопления мелких игроков.

Начиная с отметки $45 тыс., крупные участники рынка распродают часть своих накоплений. Но это краткосрочная тенденция или повторение февраля?

Пока нельзя сказать наверняка.

Чтобы рассмотреть это расхождение в поведении мелких и крупных участников рынка в перспективе, можно использовать несколько иной способ визуализации происходящего.

Возьмём мелких игроков (<1 BTC) и китов (1–10 тыс. BTC). Для каждой группы посмотрим, растёт ли количество удерживаемых ими биткойнов за 30 дней или же наоборот падает.

У нас есть четыре варианта поведения игроков, которые влияют на динамику цены биткойна:

Если применить эту цветовую кодировку к ценовому движению биткойна с октября прошлого года, то получится следующая картина.

Да, в этом есть смысл.

Если киты наращивают свои позиции, то создаются условия сокращения предложения, которые оказывают поддержку для цены (оранжевый и красный цвета).

Когда реализовывается второй вариант, и основными покупателями являются мелкие игроки, предложение становится менее ограниченным, и цене становится труднее расти (светло-голубой).

Когда и крупные, и мелкие игроки избавляются от биткойнов, то цена лишается поддержки ввиду увеличения предложения (тёмно-синий).

В настоящее время у нас есть всего несколько светло-голубых дней, так что на самом деле этого недостаточно, чтобы сделать какие-либо выводы. Но чем скорее дивергенция исчезнет, и крупные и мелкие игроки снова будут двигаться в одном направлении, тем скорее возобновится рост.

Время сокращать поддержку

На прошлой неделе Джером Пауэлл заявил, что цели ФРС более или менее достигнуты, и миссия выполнена.

Если взглянуть на три основные цели, которых должна была достичь Федеральная резервная система, то похоже, что они на верном пути:

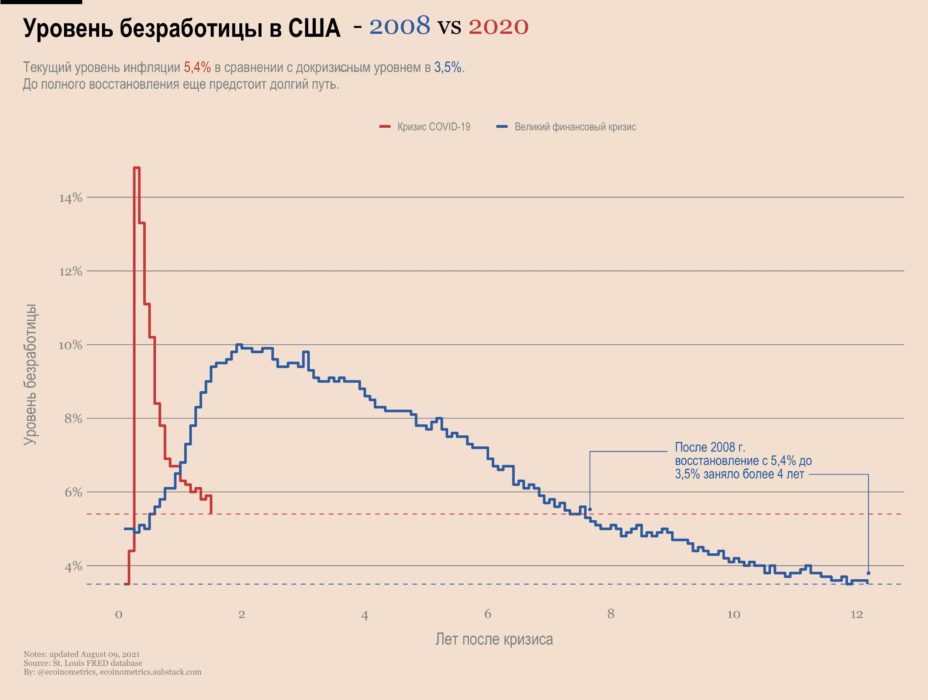

- Безработица по-прежнему относительно высока, однако идёт на спад.

- Средняя инфляция находится на целевом уровне в 2%.

- Новые рекордные максимумы на фондовом рынке уже давно превратились в рутину. Я знаю, что этот пункт не относится к прямым полномочиям ФРС, но всё же.

Поэтому, естественно, ФРС начинает думать о том, как сворачивать политику бесконечного количественного смягчения.

Я несколько скептически отношусь к тому, что им удастся достичь каких-то значительных успехов на этом фронте.

Они говорили то же самое и после 2008 года. Но если посмотреть на то, что произошло на практике, то после этого ФРС ещё долгое время продолжала расширять свой баланс.

Но кто знает, может быть, Федеральный комитет открытого рынка действительно обеспокоен инфляцией. Если так, то они могли бы, по крайней мере, попытаться ужесточить условия монетарной политики.

Есть только одна небольшая проблема: фондовый рынок, вероятно, ещё не готов к концу лёгких денег. Это означает, что в случае ужесточения денежно-кредитной политики может последовать некоторая коррекция фондового рынка. А когда на фондовом рынке происходят значительные коррекции, обычно все остальные активы тоже находятся под ударом, включая и биткойн.

Наверняка ФРС постарается не допустить резко негативного сценария. Но на этот момент явно стоит обратить внимание.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Подписывайтесь на BitNovosti в Telegram!

Делитесь вашим мнением об этой статье в комментариях ниже.