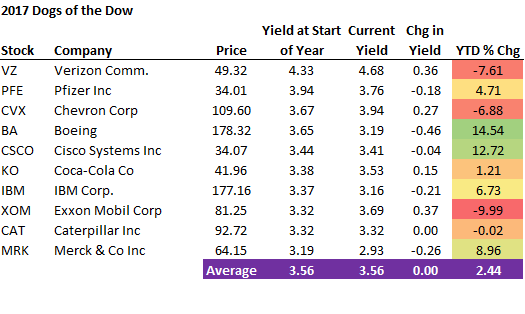

Эта стратегия достаточно проста. В начале года берется 10 акций индекса Dow Jones Industrial с наивысшей дивидендной доходностью. Из этих бумаг с равной долей формируется инвестиционный портфель, который ежегодно перебалансируется.

Но 10 голубых фишек, которые предложили самый высокий уровень доходности в конце прошлого года, с начала года показывают рост на 2,4%, отставая от роста 6,3%, зарегистрированного своими «несобачьими коллегами» и индекса Dow Jones на 5,4%, согласно данным Bespoke Investment Group.

Стоит отметить, что Exxon Mobil, Chevron и Verizon Communications, на самом деле, сейчас показывают худшую динамику из акций в индексе Dow Jones.

«Собаки Доу», популяризируемые Майклом Хиггинсом в его книге «Опережая Доу», − это инвестиционный стиль, популярный среди инвесторов, которым нравятся простые стратегии. Как правило, эта стратегия обычно окупается. По данным Investopedia, высокодоходные акции превзошли индекс Dow Jones со среднегодовым ростом в 14,3% против 11% в период между 1957 и 2003 годами.

Но акции с высокими дивидендами чувствительны к инфляции и более высокой процентной ставке, и «собакам» все сложнее повторить успех предыдущих лет, особенно, когда рынок ожидает повышения процентных ставок ФРС.

Даже так называемые «Маленькие собаки Доу» − пять самых дешевых акций с высокими дивидендами − испытывают трудные времена, хотя с ростом 4% с начала года все же опережают «Собак Доу» .

В этом году «Маленькими собаками», также известными как «Щенки Доу», являются Cisco Systems, Pfizer, Coca-Cola, Merck & Co. и Verizon. По данным Dogsofthedow.com, с 2000 года среднегодовая доходность «Щенков» составляет 10%, в то время как у «Собак» показатель равен лишь 8,6%.

По материалам MarketWatch

БКС Экспресс