Золото в этом году вызывает огромный интерес, как у отдельных инвесторов, так и у крупных компаний. Попробуем разобраться в ключевых факторах влияния и перспективах желтого металла.

Комментарий Ивана Копейкина, БКС Брокер

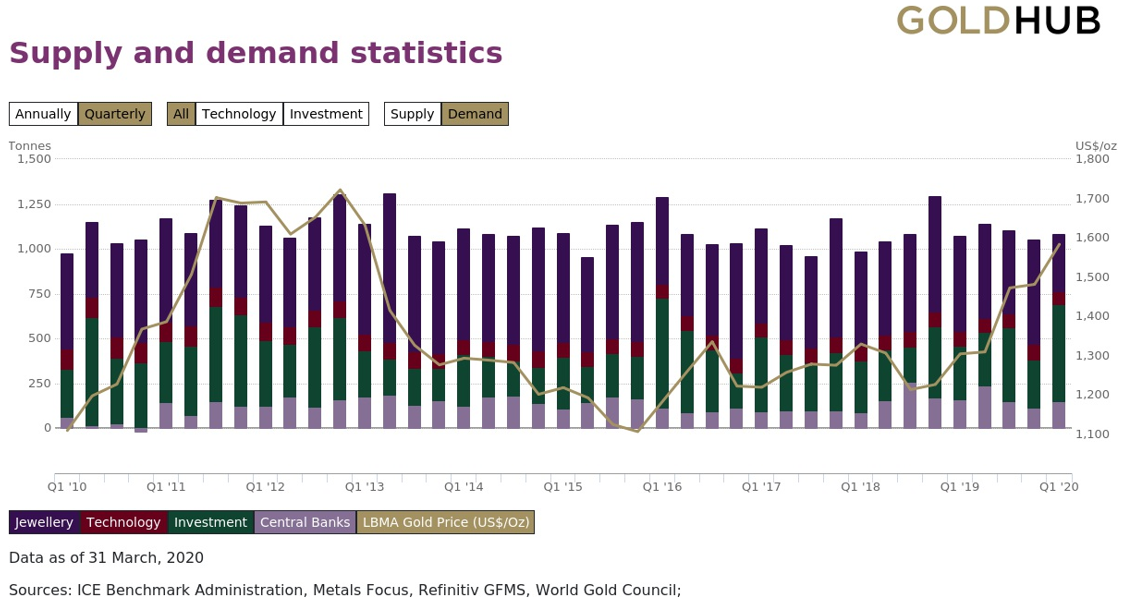

Спрос со стороны ювелирной промышленности в последние месяцы активно падал, как в целом и вся мировая экономика. Например, из-за карантина спрос со стороны Индии в мае снизился почти на 99% и поводов для быстрого восстановления в ближайшие месяцы пока немного.

Также стоит рассмотреть и спрос со стороны Центробанков. В 2019 г. он активно рос, прибавив более 12% к 2018 г. В I квартале 2020 г. спрос продолжил расти, но есть довольно существенная вероятность замедления тенденции, немалую роль в которой играет Россия. В частности, Банк России с 1 апреля приостановил покупку золота на внутреннем рынке драгметаллов, что довольно ощутимо снизит совокупный спрос во II квартале.

Инвестиционный спрос

Между тем ключевым драйвером для золота остается инвестиционный спрос, который в I квартале достиг своих пиковых значений. Стоит отметить, что данный спрос довольно сильно зависит от денежно-кредитной политики ключевых центробанков в мире, а также от инфляционных ожиданий.

Золото сильно растет в период отрицательных реальных процентных ставок. Здесь стоит обратить внимание на высокую корреляцию золота и американских гособлигаций (на графике доходности 10-летних US Treasuries и перевернутая цена на золото).

То есть, для роста стоимости золота необходимо либо увеличение инфляции, превышающее темпы роста доходностей американских гособлигаций, либо дополнительное стимулирование, которое приведет к еще большему снижению доходностей при отсутствии роста инфляции.

Сейчас же складывается такая ситуация, что роста инфляции мы в ближайшие месяцы можем и не увидеть, а постепенное восстановление мировой экономики заставит задуматься участников о сворачивании стимулирования. Такой сценарий, на мой взгляд, является наиболее вероятным, и в этом случае заметный рост цен на золото в среднесрочной перспективе вряд ли увидим.

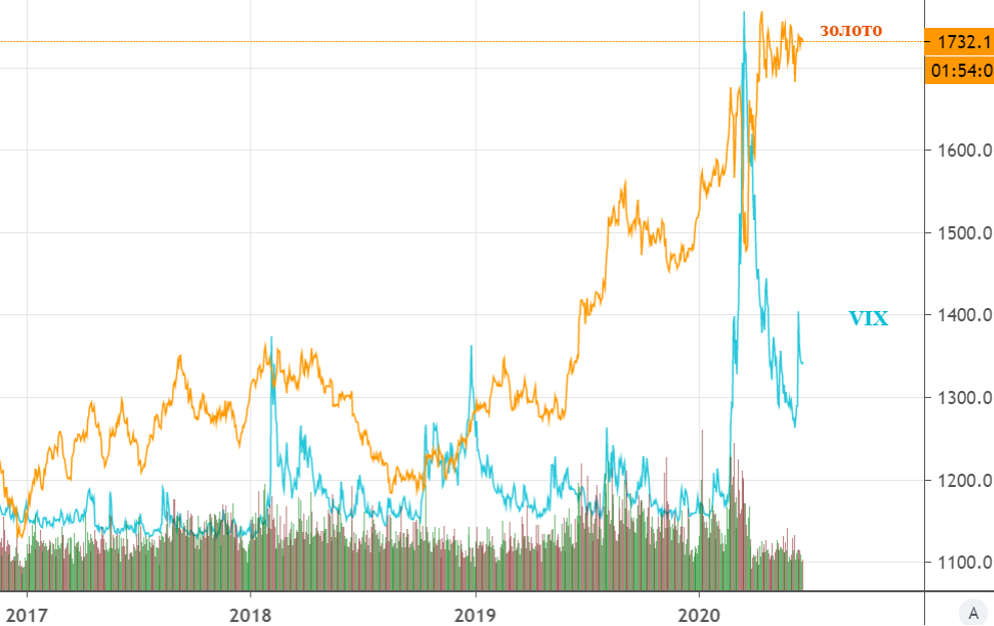

Золото и волатильность

В свою очередь золото часто реагирует ростом на повышение волатильности в мире из-за геополитической или какой-либо другой напряженности.

Из факторов, которые способны вызвать данную напряженность стоит выделить: риски второй волны пандемии, американские выборы в свете противостояния демократов и республиканцев, торговые войны между США и Китаем и др. Впрочем, фактор волатильности вызывает преимущественно краткосрочные движения, которые в дальнейшем нивелируются.

В целом, пока больше склоняюсь к тому, что, золото будет двигаться в диапазоне $1600–1800 в ближайшее месяцы, а заметного роста по описанным выше причинам, скорее всего, мы не увидим.

Технический взгляд Виктора Романовского на Полюс

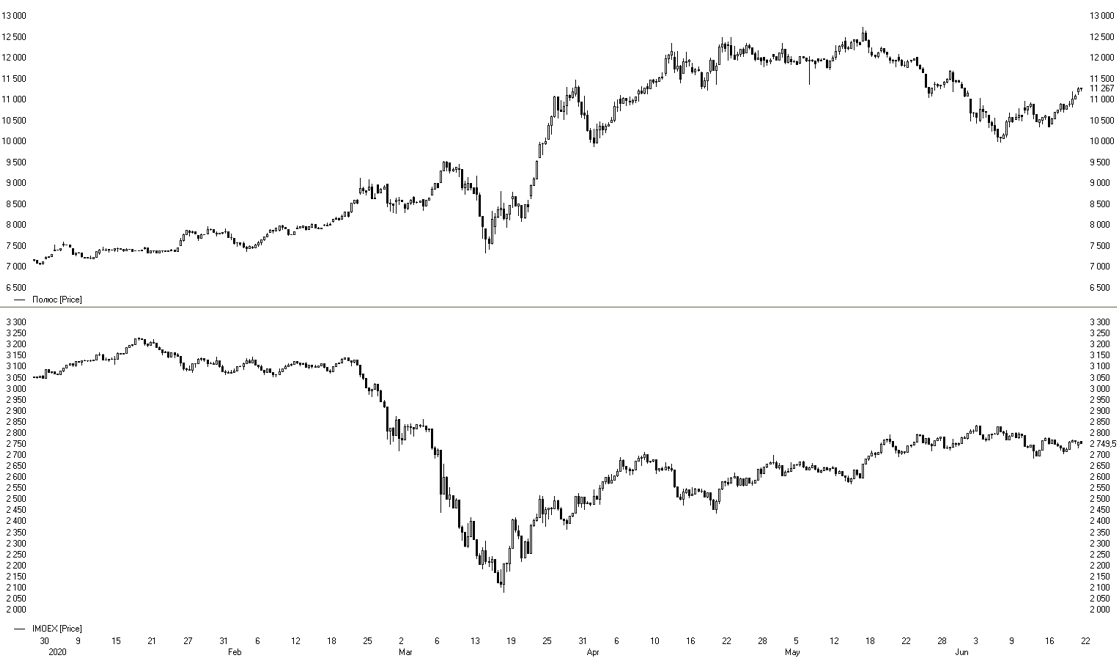

Акции Полюс с начала года демонстрировали динамику в значительной степени противоположную общерыночным тенденциям.

Неоднократное обновление исторических максимумов по Полюсу происходило на фоне близости значений индекса к годовому и многолетнему минимуму. И наоборот, понижательное движение от последнего максимума 12738 руб. сопровождалось повышением индекса МосБиржи.

Снижение от исторического максимума до локального минимума 9952 руб. рассматривается как часть полномасштабной коррекции цикла роста 3208–12738. Повышение от минимума 9952 — это коррекция этого снижения. На данный момент коррекцию можно считать состоявшейся, хотя есть цели и выше: 11350, 11700.

В среднесрочной и долгосрочной перспективе достаточно высоки шансы на обновление минимума 9952 руб. и продолжение снижения к 9000, 8000 руб.

В пользу предпочтительности развития понижательной тенденции свидетельствуют и сигналы индикаторов на больших таймфреймах