Последние несколько лет мир экономического анализа находится в очень опасном заблуждении, суть которого в том, что в США якобы очень низкая инфляция, следовательно процентные ставки должны оставаться на необычно низком уровне еще какое-то время.

Между тем, все, кто верит в миф о “низкой инфляции”, не понимают, что в управляемом Центральным банком экономическом цикле инфляция сосредоточена не в потребительских ценах, а в ценах активов.

Слишком низкие процентные ставки в течение слишком длительного отрезка времени приведут к дальнейшему росту пузыря активов, если экономисты и центральные банки, такие как ФРС, продолжат обманывать себя мифом о “низкой инфляции”. К сожалению, если беспрецедентный по размеру пузырь активов лопнет, то США и мировая экономика погрузятся в новую депрессию, полагает zerohedge.com.

Вера в миф о “низкой инфляции” коренится в чрезмерно жесткой зависимости от традиционных показателей инфляции, несмотря на то, что мы переживаем нетрадиционный экономический цикл с 2009 г. (появившийся благодаря рекордно низким процентным ставкам и количественному смягчению). В нынешней ситуации разумно мыслить нестандартно и учитывать всю доступную информацию. Однако большинство экономистов используют старый подход.

Главным индикатором инфляции для ФРС является основной индекс цен расходов на личное потребление (за исключением цен на продукты питания и энергоресурсы), который отслеживает цены на потребительские товары и услуги в США. У ФРС цель годовой инфляции 2%, но она намного ниже в соответствии с основным индексом PCE.

Чрезмерно жесткая зависимость от традиционных показателей инфляции привела экономическое сообщество к тому, что оно стало не замечать слона в маленькой комнате; инфляция в последние годы сосредоточена в ценах активов, а не потребительских ценах.

Инфляция потребительских цен оставалась низкой, в то время как инфляция цен на активы росла, поскольку цены активов действовали как предохранительный клапан для инфляционного давления, появившегося благодаря рекордно низкими глобальным ставкам и закачиваемой ликвидности в глобальную финансовую систему. Это не означает, что у нас нет проблемы с инфляцией; у нас есть огромная проблема с инфляцией, но ее следует искать в правильном месте.

В США уже сегодня огромный пузырь активов из-за агрессивной, нетрадиционной монетарной политики ФРС, первым элементом которой является нулевая процентная ставка или ZIRP. ФРС снизила базовую процентную ставку (процентная ставка федеральных фондов) практически до нуля и удерживала ее на рекордно низком уровне в течение рекордного отрезка времени.

Пузырь активов и кредитный пузырь часто формируются, когда центральные банки снижают процентные ставки до искусственно низкого уровня, так как это позволяет намного дешевле заимствовать; низкие ставки препятствуют сбережениям, поощряют спекуляции в более рискованных активах, а также стимулируют инфляцию.

Кстати, интернет-пузырь и пузырь на рынке недвижимости США образовались в периоды относительно низких процентных ставок.

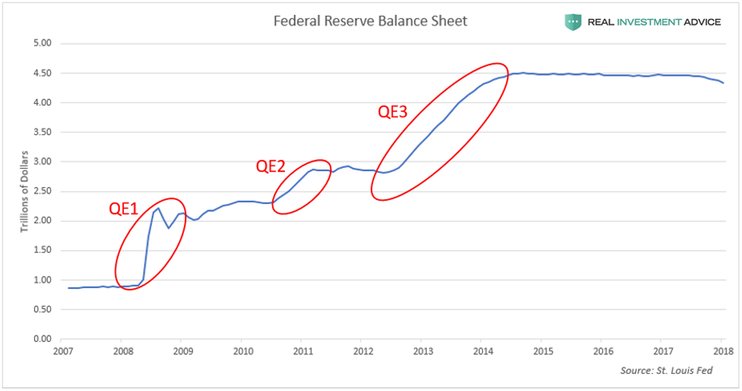

В дополнение к ZIRP ФРС использовала нетрадиционную монетарную политику, известную, как количественное смягчение или QE, с помощью которой в финансовую систему США с 2008 по 2014 гг. было закачено $3,5 трлн. При проведении QE ФРС создавала новые деньги для покупки облигаций и других активов, что помогало стимулировать финансовые рынки.

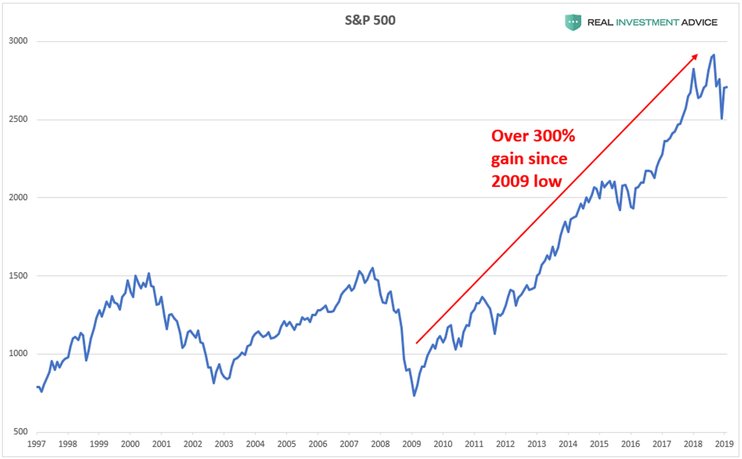

Политика ФРС и QE привели к тому, что S&P 500 вырос более чем на 300% с минимума 2009 г.

Политика ФРС и QE привели к тому, что S&P 500 вырос более чем на 300% с минимума 2009 г.

В результате проводимой ФРС агрессивной инфляции фондового рынка S&P 500 в последнее десятилетие рос намного быстрее, чем прибыль, и сейчас находится на значениях 1929 г., а это означает, что болезненная коррекция неизбежна.

В результате проводимой ФРС агрессивной инфляции фондового рынка S&P 500 в последнее десятилетие рос намного быстрее, чем прибыль, и сейчас находится на значениях 1929 г., а это означает, что болезненная коррекция неизбежна.

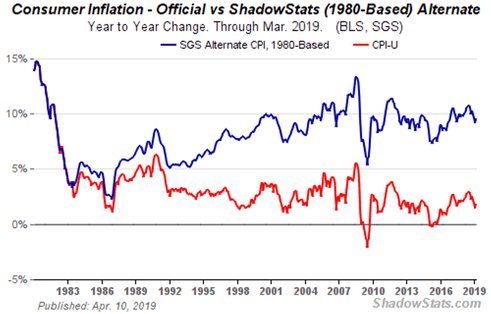

Инфляция потребительских цен в США низкая, потому что инфляция сосредоточена в ценах активов. Однако, существует много оснований считать, что инфляция потребительских цен на самом деле намного выше, чем думают экономисты. По словам Джона Уильямса, основателя сайта Shadow Government Statistics, формула CPI в США менялась на протяжении многих лет с целью занижения инфляции.

Так, например, если мы используем ту же формулу CPI, что и в 1980 г., то инфляция в последнее десятилетие была почти 10% в год, а не примерно 2%, как показывает сегодняшний CPI.

Таким образом, у Америки реальная проблема с инфляцией, но на это никто не обращает внимание. Мир экономического анализа не видит связь между ультра-низкими процентными ставками и пузырем активов. К сожалению, этот пузырь в конечном итоге лопнет и вызовет экономическую депрессию.

Таким образом, у Америки реальная проблема с инфляцией, но на это никто не обращает внимание. Мир экономического анализа не видит связь между ультра-низкими процентными ставками и пузырем активов. К сожалению, этот пузырь в конечном итоге лопнет и вызовет экономическую депрессию.