Мировые рынки акций в последние дни показали позитивную динамику. И хотя мы не наблюдаем взрывного роста ключевых индексов, в целом общерыночная восходящая трендовая тенденция сохраняется.

Глобальный индекс MSCI ACWI, отражающий динамику рынков 23 развитых и 27 развивающихся стран, во вторник вышел на новые исторические максимумы. Рост в первую очередь поддерживается ралли на европейских площадках на фоне слабости евро, а также отскоком на биржах КНР после недавних распродаж.

В США индекс S&P 500 также сохраняет актуальность традиционного ползучего тренда. В этом году он уже 56 раз обновлял рекордные отметки. Это третий результат за всю историю и, по всей видимости, может быть побит прежний рекорд 1964 г., когда экстремум в индексе переписывался в течение 65 торговых дней.

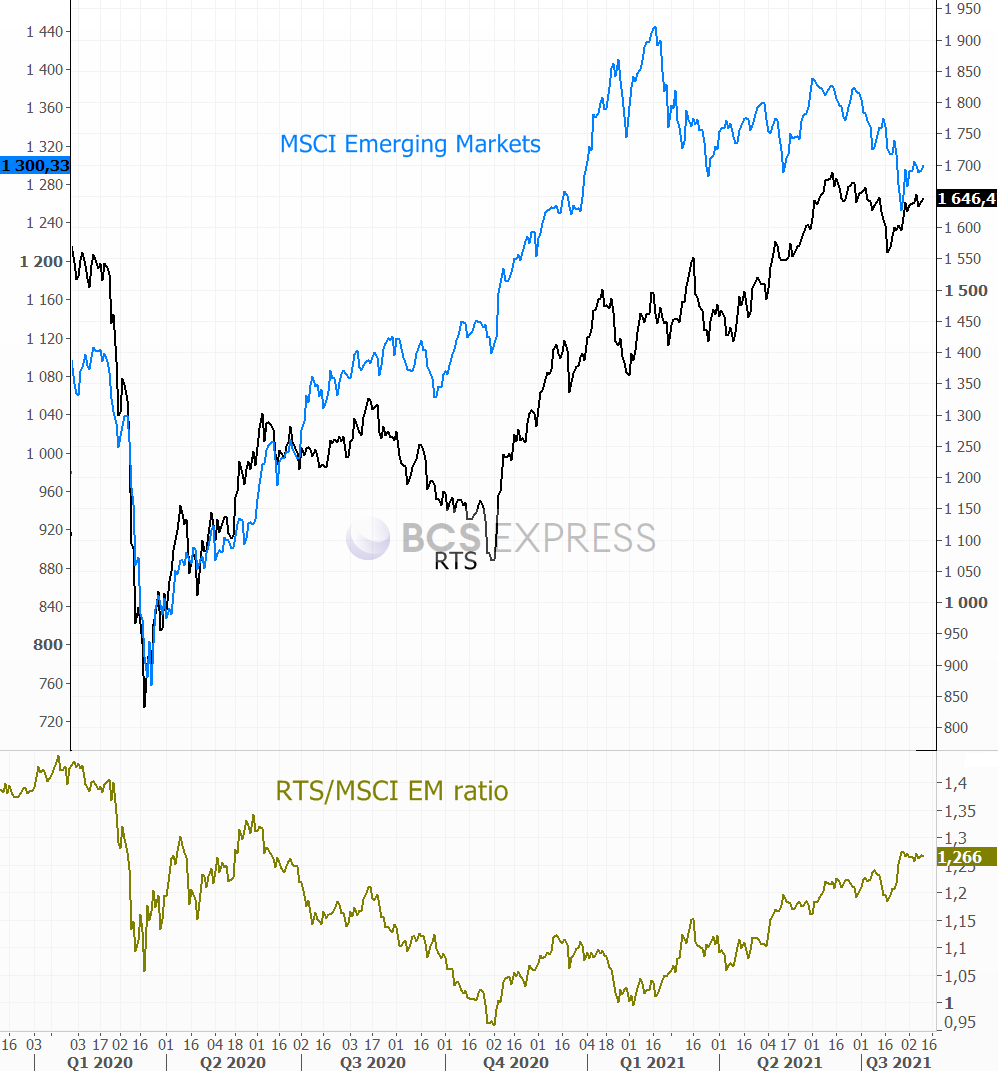

Если сравнивать российский долларовый РТС с индексом развивающихся стран MSCI EM, то уверенная динамика нашего рынка в последнее время не сильно выделяется. Соотношение РТС/MSCI EM находится на относительно стабильном уровне.

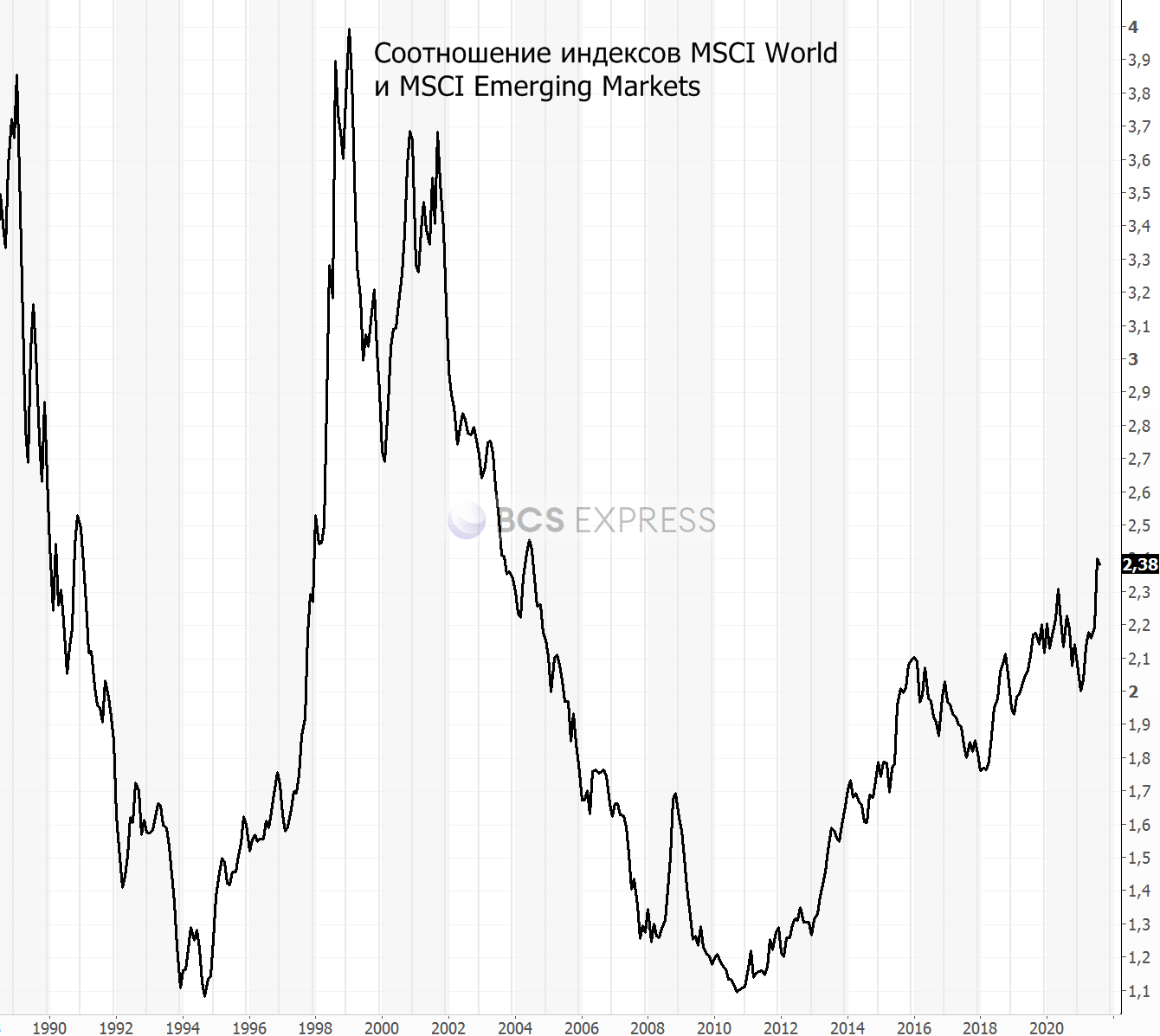

Еще одно интересное соотношение, на которое хочется обратить внимание, это MSCI World к MSCI EM. Его рост показывает опережающую динамику 23 ключевых развитых площадок по отношению к 27 развивающимся. Подъем индикатора наблюдается с 2011 г. и сейчас он достиг очередного пика. То есть спрос в акциях США, Японии, Канады и Европы остается выше, чем по Emerging Markets.

Краткосрочные ожидания по динамике российского рынка акций преимущественно нейтральные. По индексу МосБиржи ситуация в последние дни почти не меняется. Он продолжается оставаться в рамках восходящего тренда. Пока котировки находятся выше его нижней границы, расположенной на 3735–3750 п., актуальны среднесрочные цели в районе 4000 п. Отметим позитивный сигнал — рост последних дней сопровождался повышением оборотов относительно неактивной прошлой недели.

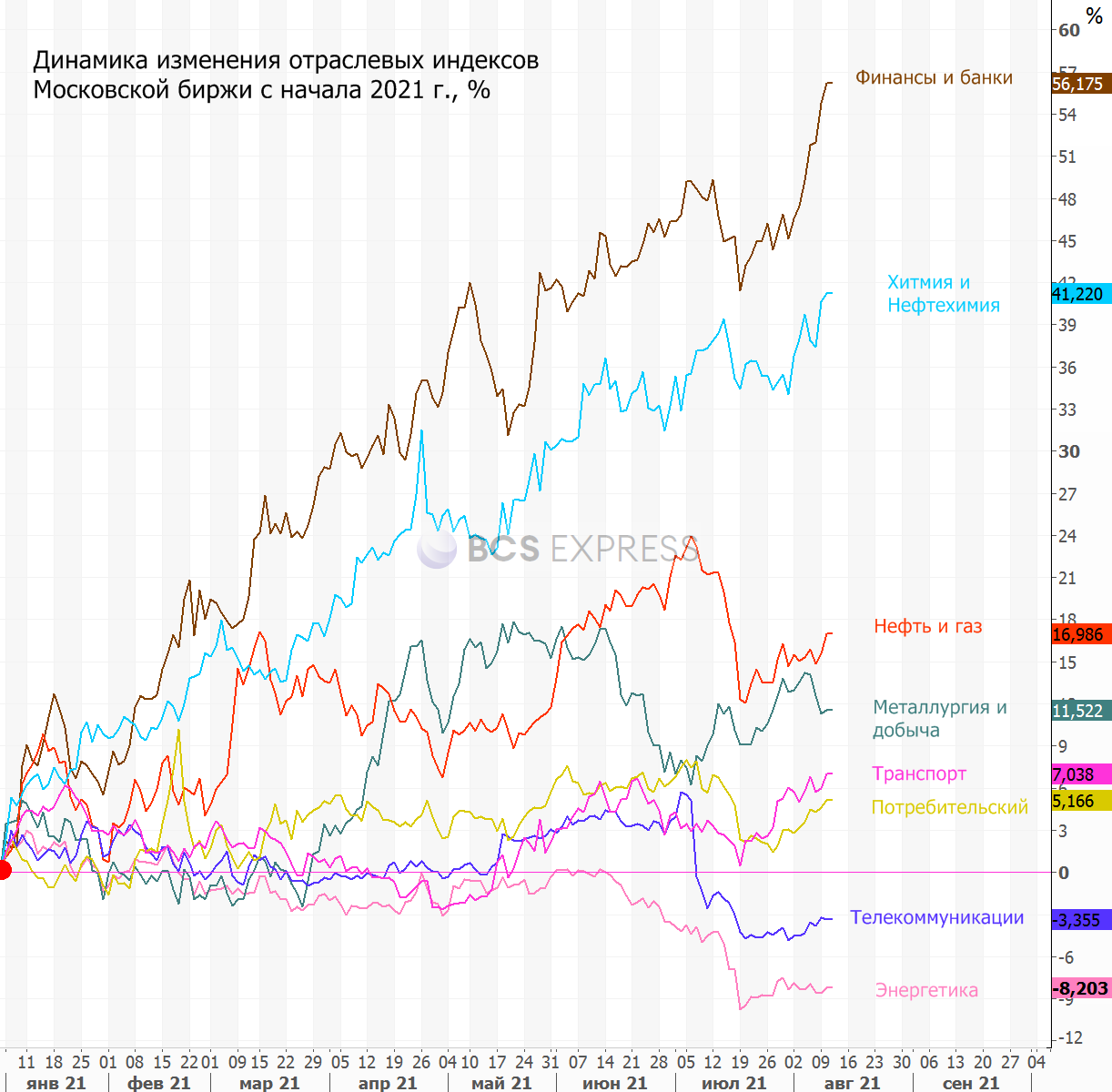

Лучше рынка среди секторов вновь начали выглядеть компании финансового сектора. Главным образом это связано с ростом Сбербанка, ВТБ и TCS Group. Отраслевой индекс с начала года вырос на 56% + дивиденды. Это лучший результат среди всех секторов. Причем шансы на продолжение подъема сохраняются. На мой взгляд, сильную динамику до конца года могут показать акции ВТБ, которые торгуются по наиболее низким мультипликаторам среди крупных банков.

В аутсайдерах остается сектор электроэнергетики (-8,2%). В бумагах генерирующих и сетевых компаний не наблюдается повышенного спроса и пока сложно ожидать появление драйвера для их устойчивой опережающей динамики. Можно только лишь предположить, что в случае общерыночной коррекции такие истории как РсуГидро, ФСК ЕЭС, Юнипро, Интер РАО, ОГК-2 могут выглядеть устойчивей голубых фишек из-за отсутствия избыточной перекупленности.

Консервативную динамику показывает и сектор телекоммуникаций (-3,3%) ввиду того, что бумаги МТС и Ростелекома остаются консервативными историями с фокусом лишь на дивиденды. В условиях роста процентных ставок они отстают от рынка.

В нефтегазовых бумагах в моменте более интересны именно производители газа. Пространство для роста выше 300 руб. по-прежнему остается в акциях Газпрома, несмотря на недавнюю аварию.

Упал интерес инвесторов к акциям золотодобывающих компаний на фоне рухнувших драгметаллов. После пятничной позитивной статистики с рынка труда США у инвесторов резко выросли ожидания по поводу скорого сворачивания QE, что спровоцировало рост доходностей по американским гособлигациям. Это негативная среда для золота, динамика которого сильно завязана на реальных процентных ставках.

На долговом рынке в последние дни видим незначительное сползание котировок длинных гособлигаций. После солидного отскока индекс ОФЗ (RGBI) корректируется вниз. Фаза снижения доходностей по длинным облигациям может возобновиться, если в ближайшие недели мы увидим подтверждение признаков замедления темпов роста индекса потребительских цен (публикуется по средам).

В паре USD/RUB тем временем произошел возврат к уровню 74. Сказалось общее укрепление американского доллара ко всем ключевым мировым валютам. Причин для мощных девальвационных импульсов по рублю пока не наблюдается. Наоборот, среднесрочный целевой ориентир по доллару по-прежнему находится в районе 71,5–72, несмотря на риски временного возврата чуть выше 74.

Начать инвестировать

Портфель*

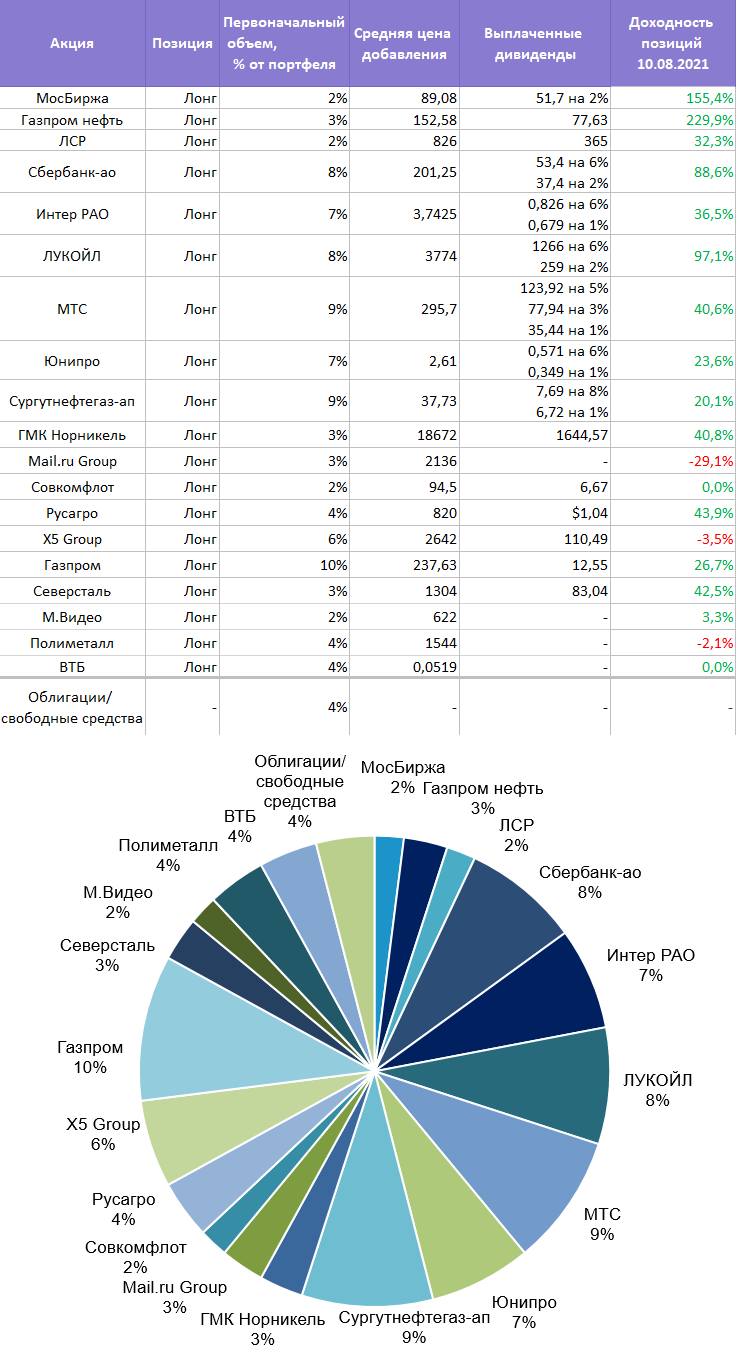

Перейдем к примеру инвестиционного портфеля, который рассматривается в рамках еженедельных обзоров «Тренд недели»:

- С момента публикации предыдущего обзора большинство акций портфеля показали разнонаправленную динамику. Лучше рынка выглядели бумаги Сбербанка, Лукойла и Русагро. Отстали Норникель и Полиметалл.

- В портфель можно рассмотреть добавление ВТБ, диверсифицировав банковское направление. Снижаем долю Сбербанка до 8% и увеличиваем ВТБ до 4%.

- Добавленные ранее акции Полиметалла пока не оправдывают ожиданий из-за падения цен на золото. О фиксации можно будет подумать, если цены на золото устойчиво закрепятся ниже важной области поддержки $1680–1700 за тройскую унцию.

- Доля свободных средств составляет 4%. Их можно размещать в среднесрочных выпусках ликвидных облигаций с высоким рейтингом.

Текущая структура:

Примечание: доли указываются в размере первоначальных позиций и не корректируются по факту изменения уровней цен данных активов для более удобного восприятия. Портфель не является индивидуальной инвестиционной рекомендацией, офертой или предложением по инвестированию в соответствующие активы, а выступает информационно-аналитическим продуктом и отражает лишь пример виртуального ведения среднесрочного/долгосрочного инвестиционного портфеля без обязательства реального совершения сделок. Инвестиционная деятельность сопряжена с рисками, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. Упомянутые финансовые инструменты либо операции могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности.

Все предыдущие обзоры «Тренд недели» можно найти по тегу

БКС Мир инвестиций