Российский рынок акций продолжает находиться в пределах бокового коридора. Полтора месяца наблюдается нейтральная динамика без каких-либо устойчивых движений. В этой ситуации становится вполне оправданным снижение торговой активности участников — обороты торгов в последние дни снижались.

Подобная картина характерна для многих развивающихся площадок. Если сравнить динамику РТС и индекса развивающихся стран MSCI Emerging Markets, то наш рынок практически не выделяется. Среди отдельных отраслей лучше остальных выглядит потребительский сектор. Соответствующий отраслевой индекс в июне вырос на 10,1% при общей динамике рынка в +0,3%. Отчасти это результат присутствия в «потребительском индексе» таких растущих историй как Яндекс.

Читайте также: Амплитуда российского рынка сужается. Скоро выход

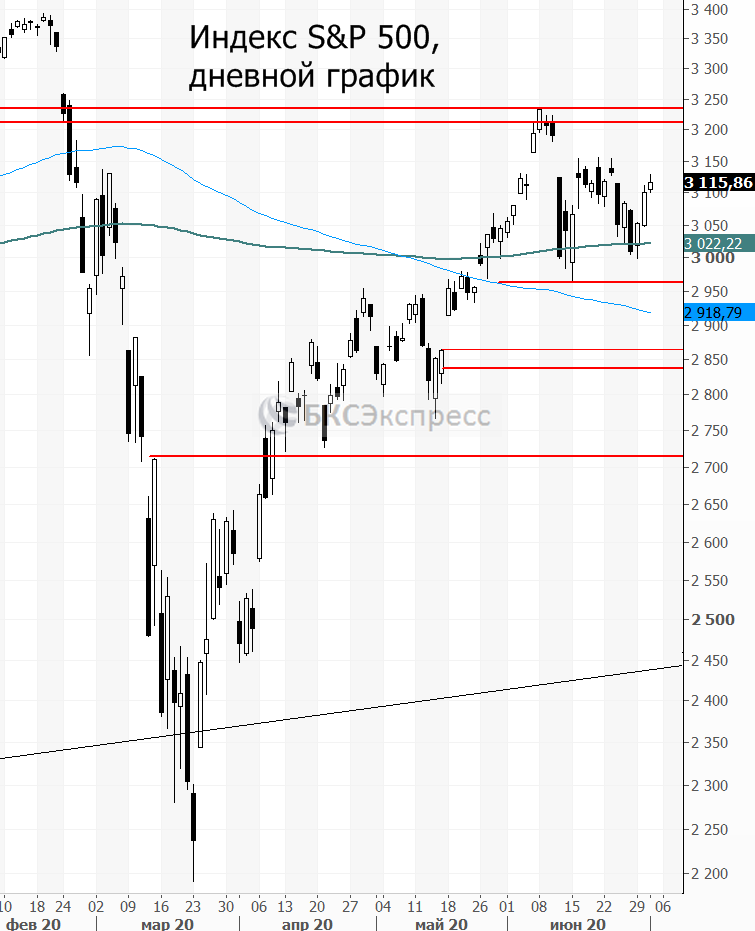

На рынке США сохраняется относительно стабильная ситуация. Любые локальные откаты пока выкупаются. Это мы видели на прошлой неделе, это же происходит и на текущей. Сейчас индекс S&P 500 торгуется около 3115 п. В начале недели произошел повторный отскок от 200-дневной скользящей средней, к которой мы ранее предлагали присмотреться. Этот рубеж исторически выступает сильным уровнем поддержки/сопротивления и отделяет фазу роста от снижения. Сейчас ключевая область проходит около 3000–3025 п. Пока S&P 500 находится выше, среднесрочный тренд остается растущим.

Как мы видим, негативная реакция на сообщения о сохранении высоких темпов распространения COVID-19 чаще всего носит кратковременный характер. Складывается ощущение, что на рынке сложился консенсус, что все равно далее нас ждет спад пандемии и нормализация ситуации. С одной стороны, это так, однако в то же время риски более длительного восстановления и негативных последствий для бизнеса все же сохраняются.

Кроме того, остаются на повестке и риски обострения ситуации в торговых взаимоотношениях США с Китаем и другими ключевыми партнерами из ЕС. Резкого улучшения по этому направлению в ближайшей перспективе не ожидается.

На рынке нефти в последние дни не наблюдается выраженной динамики. В июне локальные волны роста сменяются соответствующими волнами снижения, так что общая динамика просто характеризуется широким боковиком. Каких-то существенных драйверов для ускорения роста выше $43–45 по Brent пока не видим. Наоборот, в ближайшие пару месяцев есть риски чуть более глубокой коррекции. В частности, при пробое вниз отметки $40 следующие ориентиры сместятся к $36–37,3.

Среднесрочным фактором поддержки для российского рынка акций остается фаза снижения рублевых ставок. В условиях падающей доходности по депозитам и облигациям часть инвесторов будет выдавливать в акции.

В сложившейся ситуации на рынке самое простое решение — сохранять диверсифицированный портфель как с точи зрения типов инструментов (акции, облигации), так и в плане структуры бумаг в зависимости от их чувствительности к изменению курса USD/RUB. Покупка акций широким фронтом сейчас уже не так удобна ввиду высоких цен, но ряд бумаг по-прежнему выглядят привлекательно на долгосрочном горизонте. Многим инвесторам в этом плане наиболее комфортны вложения в акции, по которым ожидаются стабильные и относительно высокие дивиденды. Например, к таким историям относятся бумаги МТС, Мосбиржи, Детского мира, Юнипро, ряд сетевых компаний.

По индексу МосБиржи границы бокового коридора остаются неизменны: 2835 п. сверху и 2700 п. снизу. Агрессивное наращивание длинных позиций в середине этого диапазона не очень комфортно. Желательно дождаться более серьезного коррекционного движения.

Начать инвестировать

Портфель*

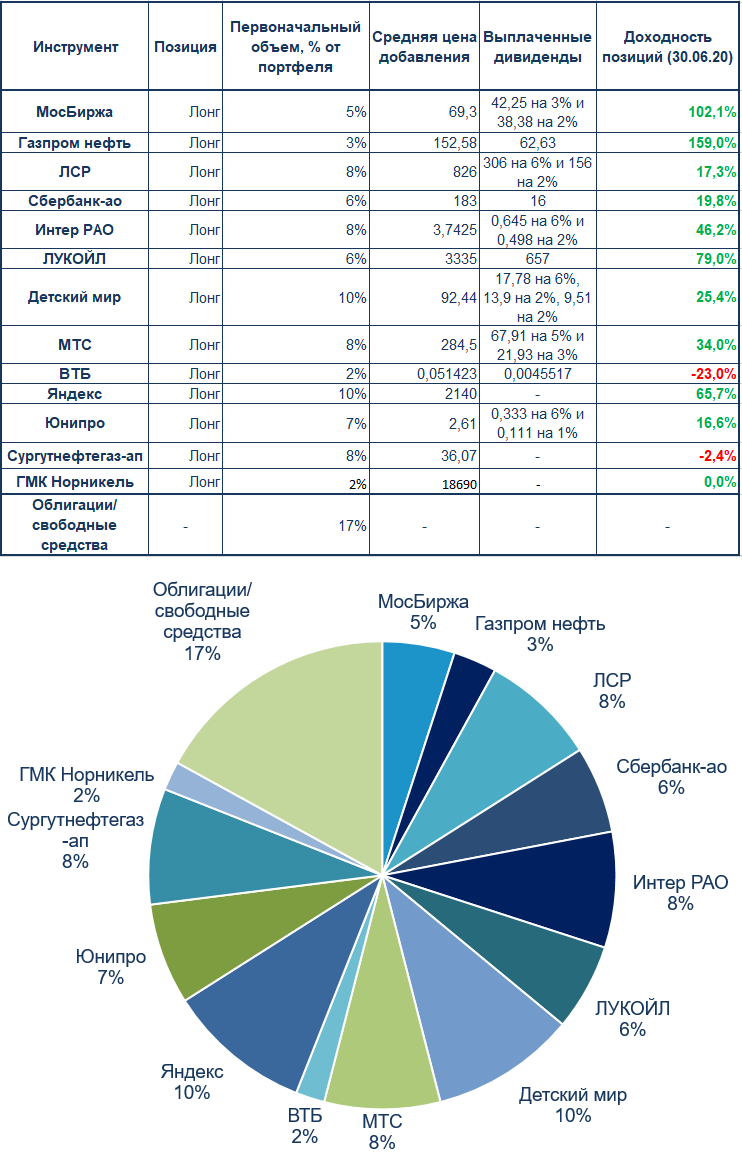

Перейдем к примеру инвестиционного портфеля, который рассматривается в рамках еженедельных обзоров «Тренд недели»:

- Бумаги портфеля за неделю показали преимущественно нейтральную динамику.

- С точки зрения диверсификации валютных рисков можно рассмотреть незначительное увеличение доли привилегированных акций Сургутнефтегаза — до 8%. Это ставка не на бизнес компании, а на снижение рисков для портфеля в случае реализации сценария ослабления рубля. Доля экспортеров, которые не так сильно зависимы от девальвационных волн, в портфеле пока недостаточна.

- На фоне снижения акций Норникеля из-за аварии в Норильске можно начать постепенное добавление этих бумаг. Около текущих уровней — 2% портфеля. При дальнейшем падении доля может увеличиваться.

- Доля свободных средств составляет 17%. Их можно размещать в коротких (до 3 лет) выпусках ликвидных корпоративных облигаций с высоким кредитным рейтингом.

Текущая структура:

Примечание: доли указываются в размере первоначальных позиций и не корректируются по факту изменения уровней цен данных активов для более удобного восприятия. Портфель не является индивидуальной инвестиционной рекомендацией, офертой или предложением по инвестированию в соответствующие активы, а выступает информационно-аналитическим продуктом и отражает лишь пример виртуального ведения среднесрочного/долгосрочного инвестиционного портфеля без обязательства реального совершения сделок. Инвестиционная деятельность сопряжена с рисками, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. Упомянутые финансовые инструменты либо операции могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности.

Все предыдущие обзоры «Тренд недели» можно найти по тегу