span> На рынке ОФЗ отмечается существенное снижение доходности с начала октября, которое приостановилось перед заседанием Банка России по ключевой ставке. На первичном рынке корпоративных и субфедеральных облигаций после высокой активности с начала октября намечается некоторое затишье перед ключевым заседанием регулятора.

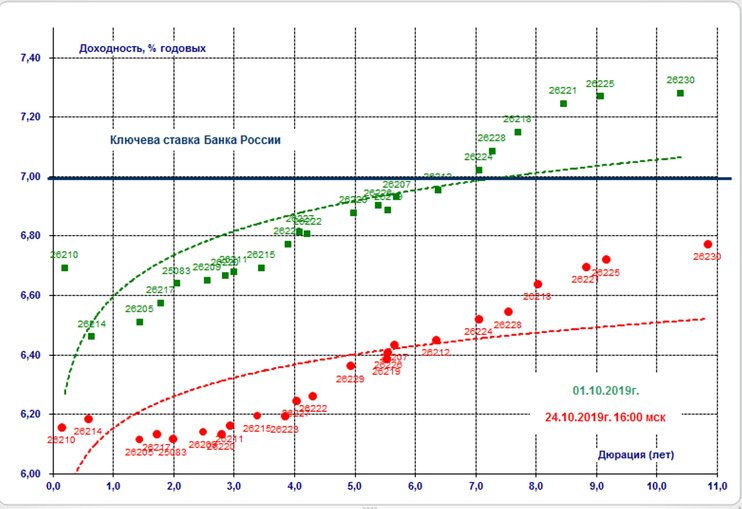

На вторичном рынке ОФЗ ценовое "ралли" продолжилось после заявления в интервью телеканалу CNBC главы Центробанка о возможности более решительного снижения ключевой ставки в текущей ситуации с уровнем инфляции ниже целевых показателей. В результате на вчерашний день по итогам торговой сессии снижение доходности в среднем по рынку ОФЗ составило 55 б.п. против 31 б.п. неделей ранее. При этом максимальное снижение в пределах 60-63 б.п. произошло по пятилетним выпускам, в то время как все более долгосрочные бумаги снизились в пределах 55-59 б.п. На сегодняшних торгах наметилась коррекция, в результате которой доходность ОФЗ к 16:00 мск выросла в пределах 1-7 б.п.

"Кривая" доходности ОФЗ

График 1  Источник: расчеты БК "РЕГИОН"

Источник: расчеты БК "РЕГИОН"

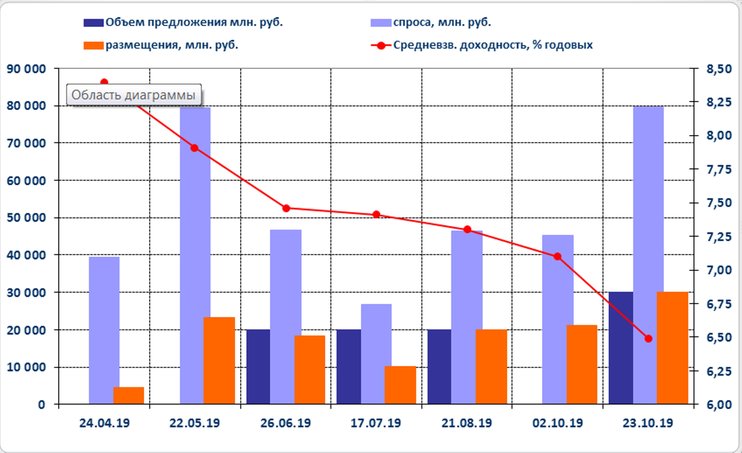

На аукционе 23 октября инвесторам был предложен единственный долгосрочный (10,5- летний) выпуск ОФЗ- ПД 26228 в объеме 30 млрд рублей по номинальной стоимости. Началом обращения ОФЗ-ПД 26228 является 24 апреля 2019г., погашение запланировано на 10 апреля 2030 года, ставка полугодовых купонов на весь срок обращения займа составляет 7,65% годовых. Объявленный объем выпуска 450 млрд руб., после шести состоявшихся аукционов в обращении находились облигации на общую сумму около 97,513 млрд руб. Предыдущее размещение прошло три недели назад при относительно невысоком спросе, составившим около 45,22 млрд руб., из которых Минфин удовлетворил около 46,6% заявок, разместив облигации на 21,061 млрд руб. при доходности 7,10% годовых, которая предлагала "дисконт" в размере 1 б.п. к вторичному рынку.

Основные параметры размещения ОФЗ-ПД 26228

График 2  Источник: Минфин РФ, расчеты БК "РЕГИОН"

Источник: Минфин РФ, расчеты БК "РЕГИОН"

На вчерашнем аукционе по размещению ОФЗ-ПД 26228 спрос составил около 79,63 млрд руб., что в 2,65 раза превысило объем предложения. Удовлетворив в ходе аукциона 3 заявки (или около 37,7% от объема спроса), Минфин РФ разместил выпуск в полном объеме предложения (без одной облигации) по цене на 0,51 п. п. выше вторичного рынка. Цена отсечения была установлена на уровне 109,530%, средневзвешенная цена сложилась на уровне 109,5744% от номинала, что соответствует эффективной доходности к погашению 6,49% годовых. Вторичные торги накануне закрывались по цене 109,148% от номинала, а средневзвешенная цена сложилась на уровне 109,067% от номинала, что соответствовало эффективной доходности к погашению на уровне 6,54% и 6,55% годовых. Таким образом, аукцион прошел с "дисконтом" по доходности к среднему уровню вторичного рынка в размере 6 б.п.

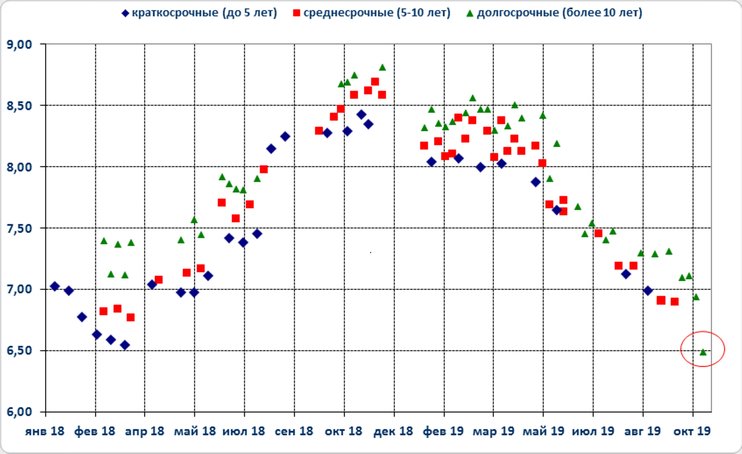

Средняя аукционная доходность ОФЗ в 2018-2019гг., б.п.

График 3  Источник: расчеты БК "РЕГИОН"

Источник: расчеты БК "РЕГИОН"

На фоне устойчивого в течение последних трех недель снижения доходности на вторичном рынке ОФЗ спрос на один из самых долгосрочных выпусков был достаточно высоким (по сравнению с предыдущими размещениями). Минфину РФ удалось разместить предложенный выпуск облигаций в полном объеме. При этом желание обязательно купить бумагу у отдельных инвесторов было настолько большим, что цена отсечения была установлена на 0,46 п. п. выше уровня вторичного рынка. В результате средневзвешенная цена сложилась выше рынка на 0,5 п. п., а размещение прошло с доходностью 7,49% годовых, которая предполагает "дисконт" на уровне 6 б.п. Можно отметить, что с начала текущего месяца доходность на первичном рынке снизилась на 61 б.п., а на вторичном рынке в среднем на 52 б.п. (с максимальным снижением в пределах 56-59 б.п. на среднесрочном отрезке), тем самом рынок уже заложил в цены государственных облигаций снижение ключевой ставки на 50 б.п. на предстоящем заседании Банка России, с чем мы полностью солидарны.

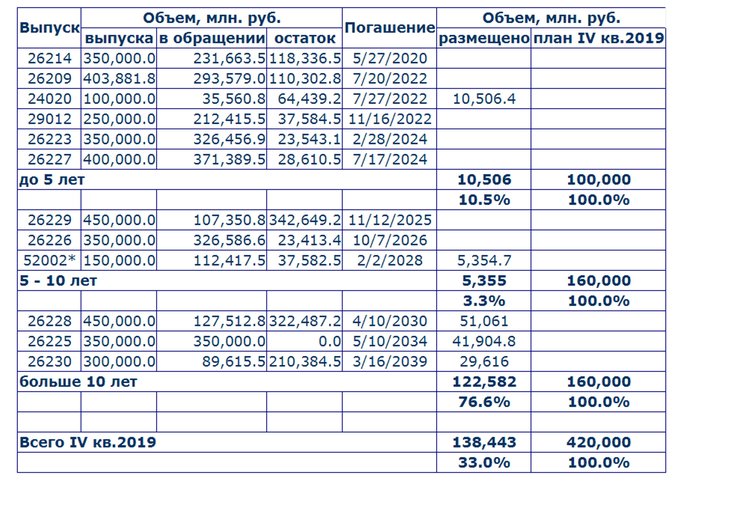

Таблица. Итоги размещения ОФЗ в IV кв. 2019г.

Таблица 1  * выпуски с неразмещенными остатками на начало IVкв. 2019г. Источник: расчеты "БК РЕГИОН"

* выпуски с неразмещенными остатками на начало IVкв. 2019г. Источник: расчеты "БК РЕГИОН"

По итогам первых четырех аукционных дней октября Минфин РФ выполнил план привлечения на рынке ОФЗ в IV квартале т. г., который был установлен на уровне 420 млрд руб., на 33,0%, разместив облигации на сумму 138,443 млрд руб. При этом годовой план, который с учетом размещений в первых трех кварталах и плана на текущий оценивается нами на уровне 2,084 трлн руб., на данный момент выполнен на 86,5%.

На первичном рынке корпоративных облигаций наблюдается снижение активности, что традиционно и ожидаемо в преддверии заседания Банка России. Среди крупных размещений на ближайшие дни запланировано только размещение нового выпуска Транснефти (дата формирования книги заявок будет объявлена 28 октября 2019г.). Эмитент предложит рынку 7-летние облигации на 15 млрд руб. с индикативным диапазоном ставок купона 7,40 -7,50% годовых (доходность к погашению 7,54 – 7,64%).

Сегодня собирали книги заявок инвесторов МРСК Урала, АФК Система и Гидромашсервис, прошло доразмещение Томской области. МРСК Урала закрыла книгу заявок на 3-летний выпуск объемом 4 млрд руб. с финальным диапазоном ставки купона на уровне 7,00-7,05% годовых против первоначально установленного ориентира в диапазоне 7,15 –7,25% годовых, что транслируется в доходность к оферте через 3 года на уровне 7,15-7,17% годовых. Книга заявок инвесторов на новый 10-летний с 5-летней офертой выпуск АФК Система была сформирована с купоном 7,85% годовых при первоначальном индикативном диапазоне 8,00-8,10%%, т.е. на 15 б.п. ниже нижней границы ориентира. Доходность к оферте по выпуску составила 8,0%, дюрация – 4,2 г. Гидромашсервис перенесло размещение на неопределенный срок, поблагодарив инвесторов за проделанную работу и проявленный интерес к размещению выпуска биржевых облигаций, отметив при этом, что доступный на облигационном рынке в настоящий момент уровень ставки купона, указанных в собранных в ходе маркетинга заявок, лежит выше ожиданий компании и стоимости альтернативных источников фондирования. Томская область проводила доразмещение выпуска 2017 года в объеме 5 млрд руб. в форме аукциона по цене. В ходе маркетинга цена повышалась неоднократно, составив в финале 101,06% от номинала (доходность к погашению через 5,2 года 7,36% годовых) при ориентире цены не ниже 100% изначально (доходность 7,71%).

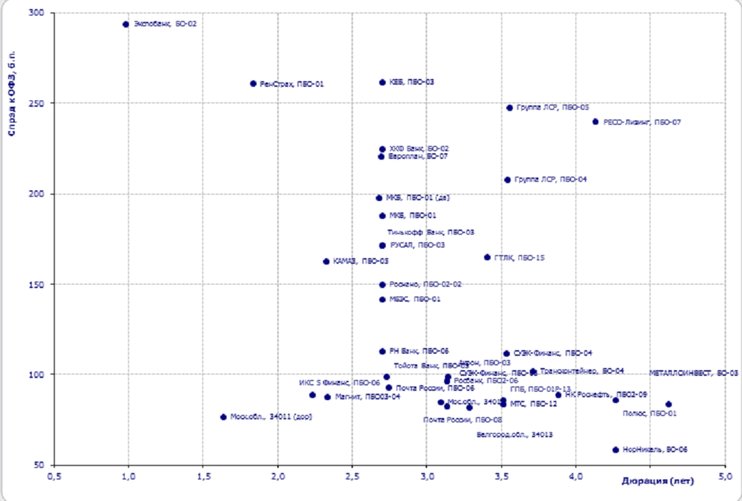

Спрэды к ОФЗ при размещении корпоративных и региональных облигаций в сентябре – октябре 2019г., б.п.

График 4  Источник: расчеты БК "РЕГИОН"

Источник: расчеты БК "РЕГИОН"

Несмотря на столь бурный рост цен с начала октября т.г., ОФЗ и все остальные рублевые облигации как субфедеральных, так и корпоративных заемщиков, как нам представляется, по- прежнему интересны для покупки в условиях ожидания дальнейшего смягчения денежно- кредитной политики Банка России, в т.ч. снижения ключевой ставки на фоне существенного замедления темпов инфляции как до конца текущего года, так и в следующем году. По нашим оценкам, на ближайшем заседании Банка России в конце текущей недели можно ожидать снижение ключевой ставки на 50 б.п. и еще в пределах 25-50 б.п. в декабре. К концу 2020 года мы ожидаем снижение ключевой ставки до 5,25-5,50%.

Александр Ермак,

главный аналитик долговых рынков БК "РЕГИОН"