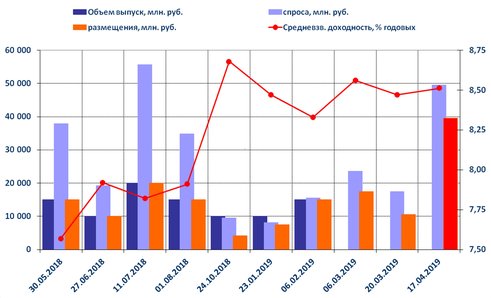

На фоне сохраняющегося спроса на ОФЗ со стороны инвесторов Минфин РФ продолжает размещать крупные, близкие к рекордам объемы гособлигаций, чему не мешает даже признание отдельных аукционов не состоявшимися в связи с неприемлемыми ценами в заявках. Высокая активность корпоративных эмитентов начинает плавно снижаться к концу месяца.

На аукционах 17 апреля инвесторам были предложены два выпуска ОФЗ-ПД: среднесрочный (семилетний) выпуск 26226 и самый долгосрочный (пятнадцатилетний) выпуск 26225 в объеме остатков, доступных для размещения в каждом выпуске, а также выпуск ОФЗ-ИН 52002 в объеме 5 млрд 248,95 млн рублей по номинальной стоимости (5 млн штук). Объем удовлетворения заявок на каждом аукционе определялся Минфином РФ, исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности. Погашение ОФЗ-ПД 26226 запланировано на 7 октября 2026 года, ставка полугодовых купонов на весь срок обращения займа составляет 7,95% годовых. Предыдущее размещение, состоявшееся две недели назад, собрало заявок инвесторов на сумму около 81,5 млрд руб., из которых было удовлетворено около 59%. Средневзвешенная доходность к погашению составила 8,38% годовых, которая предполагала «премию» порядка 4 б.п. Погашение ОФЗ-ПД выпуска 26225 состоится 10 мая 2034 года, ставка полугодового купона на весь срок обращения бумаг установлена в размере 7,25% годовых. На предыдущем аукционе по размещению этого выпуска, состоявшемся четыре недели назад, относительно низкий спрос около 17,4 млрд руб. был удовлетворен на 60,6%. Средневзвешенная доходность составляла 8,47% годовых, которая предполагала «премию» к вторичному рынку в размере порядка 6 б.п. Дата погашения ОФЗ-ИН 52002 - 2 февраля 2028 года, ставка полугодового купона на весь срок обращения займа составляет 2,50% годовых, номинал ежедневно индексируется на величину инфляции, взятую с трехмесячным лагом (на текущую дату составляет 1 050,14 руб.). Четыре недели назад на предыдущем аукционе спрос инвесторов почти в 2,5 раза превысил объем предложения (5 млн штук), который был реализован на 29% с дисконтом по цене к вторичному рынку на уровне 0,26 п.п.

На аукционах 17 апреля инвесторам были предложены два выпуска ОФЗ-ПД: среднесрочный (семилетний) выпуск 26226 и самый долгосрочный (пятнадцатилетний) выпуск 26225 в объеме остатков, доступных для размещения в каждом выпуске, а также выпуск ОФЗ-ИН 52002 в объеме 5 млрд 248,95 млн рублей по номинальной стоимости (5 млн штук). Объем удовлетворения заявок на каждом аукционе определялся Минфином РФ, исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности. Погашение ОФЗ-ПД 26226 запланировано на 7 октября 2026 года, ставка полугодовых купонов на весь срок обращения займа составляет 7,95% годовых. Предыдущее размещение, состоявшееся две недели назад, собрало заявок инвесторов на сумму около 81,5 млрд руб., из которых было удовлетворено около 59%. Средневзвешенная доходность к погашению составила 8,38% годовых, которая предполагала «премию» порядка 4 б.п. Погашение ОФЗ-ПД выпуска 26225 состоится 10 мая 2034 года, ставка полугодового купона на весь срок обращения бумаг установлена в размере 7,25% годовых. На предыдущем аукционе по размещению этого выпуска, состоявшемся четыре недели назад, относительно низкий спрос около 17,4 млрд руб. был удовлетворен на 60,6%. Средневзвешенная доходность составляла 8,47% годовых, которая предполагала «премию» к вторичному рынку в размере порядка 6 б.п. Дата погашения ОФЗ-ИН 52002 - 2 февраля 2028 года, ставка полугодового купона на весь срок обращения займа составляет 2,50% годовых, номинал ежедневно индексируется на величину инфляции, взятую с трехмесячным лагом (на текущую дату составляет 1 050,14 руб.). Четыре недели назад на предыдущем аукционе спрос инвесторов почти в 2,5 раза превысил объем предложения (5 млн штук), который был реализован на 29% с дисконтом по цене к вторичному рынку на уровне 0,26 п.п.

Основные итоги первичного размещения ОФЗ-ПД 26225

Источник: Минфин РФ, расчеты БК «РЕГИОН»

На первом аукционе по размещению ОФЗ-ПД 26226 спрос превысил предыдущий рекорд и составил около 132,132 млрд руб., из которых порядка 64,04% были реализованы в ценные бумаги. Удовлетворив в ходе аукциона 132 заявки, эмитент разместил облигации на сумму 85 117,06 млн руб. (около 46,8% от объема остатков, доступных для размещения) по средневзвешенной цене выше на 0,003 п.п. вторичного рынка ( с «дисконтом» по цене отсечения на уровне 0,003 п.п.). Цена отсечения на аукционе была установлена на уровне 99,3255% от номинала, средневзвешенная цена сложилась на уровне 99,3706% от номинала, что соответствует эффективной доходности к погашению в размере 8,23% годовых. На втором аукционе по размещению ОФЗ-ПД 26225 спрос составил около 49,562 млрд руб., из которых около 79,7% было реализовано в ценные бумаги. Удовлетворив в ходе аукциона 93 заявки, Минфин РФ разместил облигации на сумму 39 507,199 млн руб. по номинальной стоимости (около 21,9% от объема остатков, доступных для размещения) с «дисконтом» по средневзвешенной цене порядка 0,12 п.п. к уровню вторичного рынка (максимальный «дисконт» составил 0,22 п.п.). Цена отсечения была установлена на уровне 90,6487%, средневзвешенная цена сложилась на уровне 90,7483% от номинала, что соответствует эффективной доходности к погашению 8,52% и 8,51% годовых. Таким образом, аукцион прошел со средней «премией» по доходности порядка 1 б.п. Аукцион по размещению ОФЗ-ИН 52002 признан несостоявшимся «в связи с отсутствием заявок по приемлемым уровням цен».

Результаты прошедших аукционов свидетельствуют об общем росте спроса на государственные облигации при сохранении предпочтений в среднесрочном выпуске, где объем спроса и предложения более чем в 2,6 и 2,0 раза превышали показатели по долгосрочному выпуску. При этом аукцион по среднесрочному выпуску прошел без «премии» по доходности для инвесторов при очередном рекордном спросе, который составил более 132,1 млрд руб. и был удовлетворен на 64%. На втором аукционе по долгосрочному выпуску эмитенту пришлось дать небольшую «премию» по доходности, которая составила порядка 1-2 б.п., удовлетворив около 79,7% объема спроса. Вместе с тем, учитывая, что объем размещения, превысивший 39,5 млрд руб., составил 78% от объема продаж данного выпуска на четырех аукционах, прошедших в текущем году (общий объем размещения составил около 50,43 млрд руб. при общем спросе около 64,6 млрд руб. с «обычной премии» порядка 4-6 б.п.), то и сегодняшнее размещение также можно отнести к успешному. В текущем году Минфин перешел к практике проведения один раз в месяц аукционов по размещению ОФЗ-ИН. С начала года на трех аукционах при предложенном объеме к размещению по 5 млн штук на каждом первоначальный спрос превышал предложение в пределах от 2 до 3,5 раз, при этом объем размещений снижался от 100% и 88% в январе – феврале до 29% в марте. Признание сегодняшнего аукциона несостоявшимся стало продолжением тенденций предыдущих месяцев. Очевидно, что снижение интереса к ОФЗ-ИН может быть связано сокращением темпов инфляции, к которой привязан номинал облигаций, как в настоящее время, так и в средне- и долгосрочной перспективе.

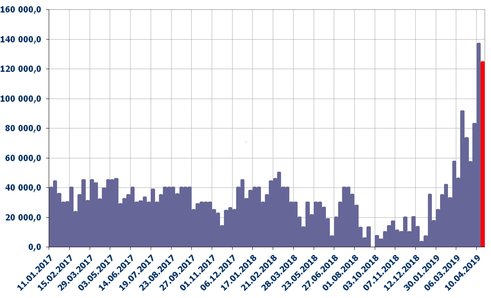

Объем первичного размещения ОФЗ в 2017-2019гг., млн руб.

Источник: Минфин РФ, расчеты БК «РЕГИОН»

Источник: Минфин РФ, расчеты БК «РЕГИОН»

Тем не менее, суммарный спрос на двух аукционах составил более 181,69 млрд руб., а общий объем размещения превысил 124,624 млрд руб. (68,6% от спроса), незначительно уступив (порядка 12,5 млрд руб.) рекордному показателю предыдущей недели. Таким образом, Минфин РФ по итогам первых трех аукционных дней выполнил план 2 квартала по объему заимствования на рынке ОФЗ на 57,5%, разместив государственные облигации на общую сумму 344,812 млрд руб. по номинальной стоимости при плане 600 млрд руб.

В корпоративном сегменте также сохраняется высокая активность. На текущей неделе прошли технические размещения РЖД, ГПБ, Трансмашхолдинг, О`КЕЙ и Детского мира, а также book- building новых рублевых выпусков МОЭК и МОЭСК. Сегодня провели сбор заявок инвесторов ГК Автодор, Элемент Лизинг и Росбанк. До конца апреля с новыми облигационными займами на рынок выйдут РУСАЛ Братск и ТрансКомплектХолдинг (владеет 75% Концерна «Калашников»). МОЭК (-/-/-/-/ruAA-) закрыла книгу заявок во вторник по облигационному займу номинальным объемом 5 млрд руб., установив финальный ориентир ставки купона на уровне 8,45%, что соответствует доходности к оферте через 2 года в размере 8,63% годовых и спрэду к кривой доходности ОФЗ 96 б.п. При этом первоначальный диапазон сдвигался вниз дважды, а спрос более чем в 2 раза превысил предложение. В среду по схожему сценарию проходил book-building выпуска МОЭСК (ВВ/Ва1/ВВ+/ААА(RU)/-) объемом 8 млрд руб. и сроком обращения 3,5 года. В результате двукратного понижения первоначального диапазона ставки купона с 8,60 – 8,70% книга была сформирована также с купоном 8,45% (доходность к погашению 8,63%). При этом спрэд к кривой доходности ОФЗ из-за более длинной дюрации выпуска МОЭСК составил всего лишь 81 б.п.

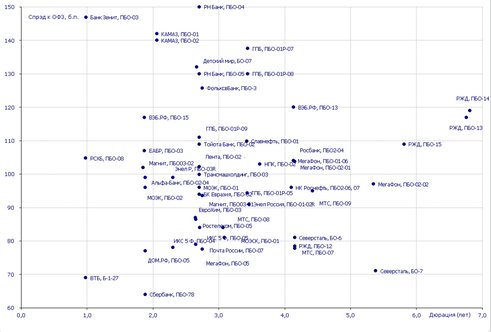

В настоящее время первоклассные эмитенты привлекают средства с рынка со спрэдом к кривой доходности ОФЗ в диапазоне 70- 90 б.п. против 100-120 б.п. в первом квартале, компании второго-третьего эшелонов предлагают «премию» к госбумагам в более широком диапазоне в зависимости от кредитного качества конкретного эмитента (см. Рисунок).

Спрэды между «кривой» доходности ОФЗ и доходностью корпоративных облигаций  Источник: Московская Биржа, расчеты БК «РЕГИОН»

Источник: Московская Биржа, расчеты БК «РЕГИОН»

Наблюдаемая в последние несколько дней коррекция на рынке ОФЗ стала результатом фиксации прибыли отдельными участниками торгов, а также, возможно, взятой паузой перед предстоящим на следующей неделе заседанием Банка России, где будут обсуждаться вопросы ДКП. Мы не ждем изменения ключевой ставки по итогам ближайшего заседания, но с большим интересом будем ждать оценки Банка России текущей финансовой и экономической ситуации в стране.

Александр Ермак, главный аналитик долговых рынков БК «РЕГИОН».