Итоги года для рубля рисуют новые радужные перспективы, но стоит ли в полной мере полагаться на дальнейшее развитие тренда? Рассуждает Евгений Кошелев, главный аналитик Росбанка.

Как это часто бывает, заметные и резкие движения в стоимости финансовых активов привлекают к себе внимание широкой общественности. При этом основные движущие силы и подводные течения бывают упущены, но надежды на новые быстрые выгоды развивают уверенность в развитии линейных трендов или ожидания еще одной сопоставимой волны движения. Порой уверенность и ожидания становятся ложными, поэтому данный комментарий стоит рассматривать в первую очередь как предостережение, но не руководство к действию.

Как это часто бывает, заметные и резкие движения в стоимости финансовых активов привлекают к себе внимание широкой общественности. При этом основные движущие силы и подводные течения бывают упущены, но надежды на новые быстрые выгоды развивают уверенность в развитии линейных трендов или ожидания еще одной сопоставимой волны движения. Порой уверенность и ожидания становятся ложными, поэтому данный комментарий стоит рассматривать в первую очередь как предостережение, но не руководство к действию.

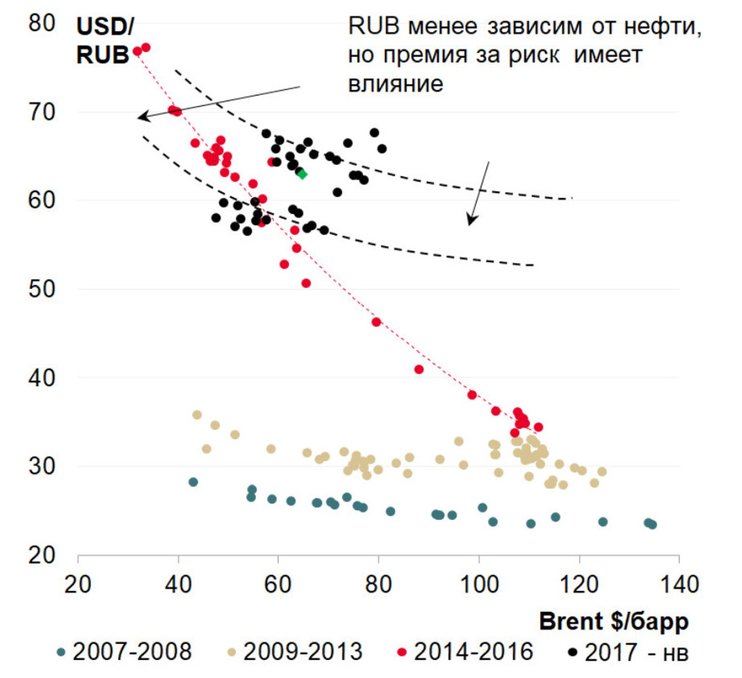

Рубль и российские активы показали одну из лучших историй успеха в 2019 году среди сопоставимых рынков, при этом успех можно объяснить не столько динамикой сырьевых рынков, сколько планомерной работой в области макроэкономической политики и успехами в геополитике. По итогам года рубль прибавил более 12.5% против доллара США, тогда как сводный индекс валют (ЮАР, Турция, Китай, Мексика и Индия) потеряли чуть более 1.8%. Баррель Brent по итогам года показал рост на 29.0%, но в течение года демонстрировал значительно большую волатильность в сравнении с сырьевыми валютами и рублем.

На этом можно было бы остановиться – дорогая нефть ведет к укреплению рубля, и тут все очевидно ввиду большего притока валютной выручки и роста предложения от экспортеров. Но в эту формулу стоит добавить бюджетное правило Минфина, предписывающее обратный выкуп валюты в объеме избыточных сырьевых доходов (включая отложенные со 2 полугодия 2018 года покупки), и выводы перестают быть очевидными, так как валютные интервенции в пользу Минфина механически изымают 55-65% притока всей валютной выручки.

Значит, действовали альтернативные драйверы? Все верно. Мировые проблемы в части американо-китайских тарифных споров и политическая неопределенность в Европе отошли на второй план, но, в итоге, привели к понижению ставок в США и ЕС. Рисковый профиль российской экономики оказался значительно крепче конкурентных стран из-за падения инфляции сверх ожиданий, что позволило Банку России форсировать смягчение денежно-кредитных условий. В довершение, геополитические страхи непосредственно в части российских активов (особенно критичны были на рубеже 18/19 годов) не подтвердились и пошли на попятную.

Первое обстоятельство было общим для всех валют и сырьевых рынков во 2 полугодии 2019, но не столь значимым, как два последних. Инвесторы на рубеже 18/19 годов, очевидно, не рассчитывали на столь быстрое улучшение макро профиля и геополитических рисков России, что позволило им восстановить позиции в ведущих активах до новых рекордных уровней. В частности, на рынке ОФЗ объем участия нерезидентов достиг 2,8 трлн руб., или 31.9% от всего рынка. И хотя вопрос о санкциях против России не снят окончательно с повестки дня, их риторика не выглядит критичной, что находит отражение в отсутствии панических настроений среди инвесторов.

Одновременно с этим, некоторые проблемные зоны торговых отношений России с внешним миром получили логичное развитие в 4 квартале 2019. Это и продление контракта на транзит газа через Украину на 5 лет на обоюдовыгодных условиях, и успех в строительстве газопровода «Северный поток-2», обещающий новый формат сотрудничества с Европой. В этом контексте весьма логичным выглядит снижение «политической» премии за риск рубля – той ненаблюдаемой компоненты, которая была способна нивелировать успехи сырьевых рынков и внешней макросреды.

Резюмируя сказанное, именно снижение «политической» премии позволяет нам говорить о сохранении позиций рубля в начале 2020 года, особенно в период сезонно больших притоков валютной выручки (1 квартал 2020). Однако опыт последних лет показывает, что укрепление рубля может перестроить поведение потребителей из-за ценовых преимуществ импорта, а равновесие внешних факторов (восприятие монетарной политики ведущих центральных банков, успехи в торговых соглашениях, политические процессы, договоренности на рынке нефти и т.п.) бывает хрупким. По этой причине мы не склонны делать ставки на новую волну укрепления рубля в 2020 году и не рекомендуем отказываться от диверсифицированной валютной позиции в сбережениях.