Российская валюта начала неделю укреплением. С открытия торгов понедельника рубль укрепился к доллару и евро примерно на 20 копеек. Стоил ли ждать дальнейшей позитивной динамики?

Рубль пока торгуется в рамках общей рыночной тенденции. Внутренних факторов, способных повлиять на динамику национальной валюты пока нет. Период налоговых выплат еще не начался, поэтому ориентиры сохраняются в основном внешние.

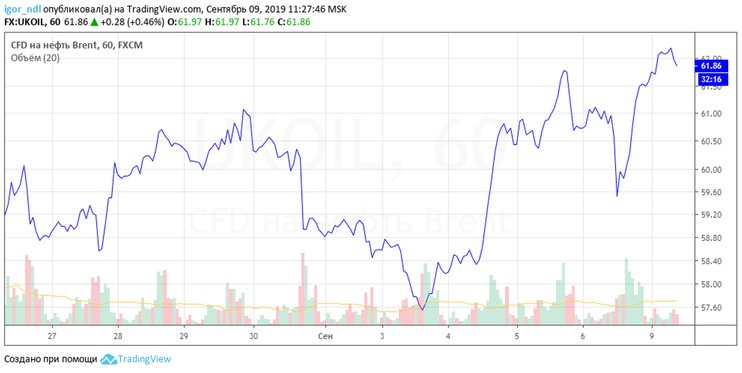

Прежде всего, конечно, это цены на нефть, которые пока демонстрируют рост, хотя рынок в последние дни крайне волатилен, и ситуация меняется буквально в течение нескольких часов.

Прежде всего, конечно, это цены на нефть, которые пока демонстрируют рост, хотя рынок в последние дни крайне волатилен, и ситуация меняется буквально в течение нескольких часов.

Фундаментально нефтяной рынок остается слабым, и многие эксперты ждут снижения цен за баррель смеси Brent до $50. Довольно слабые данные по внешней торговле КНР лишь подтверждают такой прогноз.

Кроме того, перестановки в нефтяном секторе Саудовской Аравии могут быть восприняты спекулянтами скорее как сигнал для игры на понижение.

Кроме того, перестановки в нефтяном секторе Саудовской Аравии могут быть восприняты спекулянтами скорее как сигнал для игры на понижение.

Учитывая все эти факторы, рубль скорее имеет шансы на ослабление, чем на укреплением. С другой стороны, российская валюта в последнее время уже приучила всех, что далеко не всегда имеет корреляцию с ценами на углеводороды.

Например, рубль может остаться стабильным даже в случае негативной динамики на сырьевом рынке. Так, многие инвестбанки, включая Goldman Sahcs, ждут дальнейшего смягчения политики Банка России. Кто-то даже считает, что к концу года ключевая ставка опустится до 6,5%.

Goldman Sachs

При условии, что курс рубля сильно не изменится, инфляция на конец года составит 3,8% и продолжит снижаться в первом квартале 2020 года. С учетом замедления инфляции ниже цели ЦБР, он опустит ставку до 6,5% до конца года и достигнет нижнего порога диапазона нейтральной ставки в 6% к середине следующего годаТакие ожидания формируют спрос на российские облигации, а значит, и на рубль.

Учитывая, что мировые ЦБ будут проводить сверхмягкую политику, инвесторы будут охотно покупать достаточно надежные ОФЗ, доходность по которым все еще достаточно высокая.

Заседание ЕЦБ 12 сентября

От ЕЦБ ждут понижения депозитной ставки до минус 0,5%, а вот начало новой программы количественного смягчения под вопросом из-за оппозиции регуляторов Франции, Германии и Голландии. Однако более 80% опрошенных Bloomberg экономистов ждут, что Драги преодолеет разногласия и объявит о возобновлении покупок бондов.Возможно, негативная фаза на мировых рынках уже пройдена, но коррекции все равно исключать нельзя, тем более, если США и Китай снова не смогут достигнуть договоренности и торговая война вступит в новую фазу.