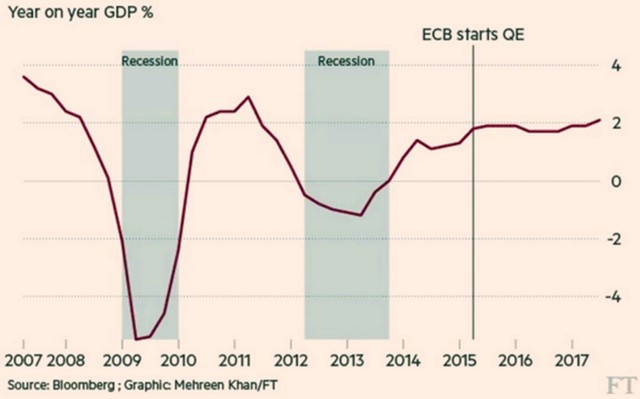

Рост экономики еврозоны, ожидание ужесточения денежно-кредитной политики и падение курса доллара в совокупности привели к укреплению евро до максимума с 2014 г., сообщает Financial Times.

Реальный эффективный обменный курс валюты вырос примерно на 4% с конца июня, когда глава Европейского центрального банка Марио Драги потряс рынки, заявив, что ЕЦБ победил угрозу дефляции. Как сообщали "Вести.Экономика", риторика Драги на ежегодном форуме ЕЦБ в Синтре (Португалия) убедила инвесторов в том, что регулятор готов начать сворачивать стимулирование экономики еврозоны.

Евро, рост которого в течение более двух лет ограничивала программа скупки облигаций ЕЦБ, в этом году демонстрирует лучшую динамику среди валют стран G10. Его реальный обменный курс вырос на 7% в 2017 г. и сейчас находится на самом высоком уровне со времени, предшествовавшего началу QE в 2014 г.

Единая валюта выросла до восьмимесячного максимума против фунта стерлингов и достигла почти трехлетнего максимума по отношению к доллару, поскольку неопределенность вокруг Brexit и политики президента США Дональда Трампа оказывает давление на британскую и американскую валюты соответственно.

Но всплеск евро проходит не без проблем. В частности, укрепление валюты будет оказывать ослабляющее воздействие на инфляцию в регионе. По прогнозам ЕЦБ, к 2019 г. инфляция составит лишь 1,6% и по-прежнему будет ниже целевого показателя - чуть менее 2%.

"Обменный курс имеет большое значение", - сказал Каллум Пикеринг из Berenberg, отметив, что последний прогноз ЕЦБ по инфляции был сделан до выступления Драги в Синтре. По его подсчетам, рост курса валюты с тех пор снизит рост и инфляцию на 0,2 процентного пункта в 2018 г. и на 0,4 процентного пункта в 2019 г.

"Это окажет значительное влияние. Это может повлечь за собой замедление темпов сворачивания (QE - прим. ред.) в следующем году", - добавил Пикеринг.

Таха Саэй, экономист Oxford Economics, считает, что рост обменного курса в первой половине следующего года снизит базовую инфляцию примерно на 0,2 п. п.

Таха Саэй, экономист Oxford Economics, считает, что рост обменного курса в первой половине следующего года снизит базовую инфляцию примерно на 0,2 п. п.

Однако, по его мнению, отрицательный эффект укрепления евро будет недостаточным, для того чтобы ЕЦБ отказался от планов сворачивания QE: "ЕЦБ будет придерживаться постепенного и взвешенного подхода к сокращению темпов скупки активов, начиная с сокращения на €20 млрд в месяц в первой половине 2018 г. (с €60 млрд в месяц в настоящее время), о чем будет объявлено осенью этого года".

Евро, как ожидается, также получит поддержку от предстоящих сентябрьских выборов в Германии, где опросы указывают на победу действующего канцлера Ангелы Меркель. Между тем, выборы в Италии перенесены на весну.

Тем не менее аналитики Bank of America Merrill Lynch считают, что тенденция роста к доллару может вскоре измениться, поскольку рынок переоценивает темпы ужесточения монетарной политики ЕЦБ и недооценивает скорость, с которой ФРС будет повышать процентные ставки.

"Отрыв еврозоны от США не является устойчивым. Последние относительные данные уже неожиданно указали на риски снижения EURUSD. Мы ожидаем, что ЕЦБ начнет очень медленно сворачивать QE этой осенью, растягивая этот процесс до конца 2018 г. Рынок игнорирует сокращение баланса ФРС и недооценивает темпы повышения ставок", - отметили они.