Добыча сланцевого газа не стала революцией. Она просто принесла более высокую структуру затрат и более широкую ресурсную базу, чем в сфере добычи обычного газа.

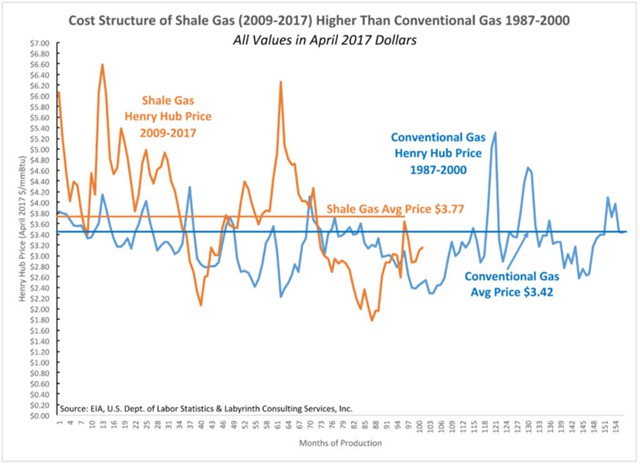

Предельные затраты на добычу сланцевого газа составляют $4 за млн БТЕ (британских термических единиц). Средняя спотовая цена на газ составила $3,77, поскольку сланцевый газ стал устойчивым фактором в поставках в США (2009-2017 гг.). Цены в среднесрочной перспективе должны составить около $4 за млн БТЕ.

Тем не менее, важнейшим моментом будет обеспеченность капиталом. Кредитные рынки были готовы поддержать нерентабельное бурение скважин для добычи сланцевого газа после финансового краха 2008 года. Если эта поддержка продолжится, цены в среднесрочной перспективе могут снизиться, возможно, до $3,25/млн БТЕ. Средняя спотовая цена за последние 7 месяцев составила $3,13.

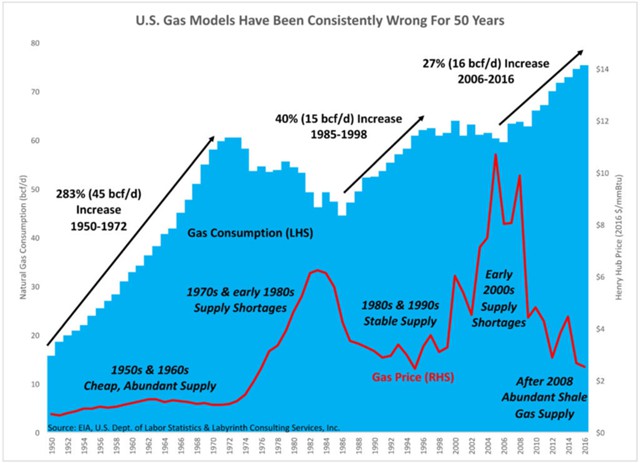

Модели поставок газа за последние 50 лет были ошибочными. В течение этого периода эксперты согласились с тем, что существующие условия изобилия или дефицита будут определяющим фактором в обозримом будущем. Это привело к инвестициям на миллиарды долларов, сделанным в предприятия по обслуживанию импорта СПГ, причем, сделанным впустую.

Сегодня большинство экспертов полагают, что изобилие газа и низкая цена будут определять следующие несколько десятилетий из-за добычи сланцевого газа. Это привело к масштабным инвестициям в объекты экспорта СПГ.

Исторические предпосылки

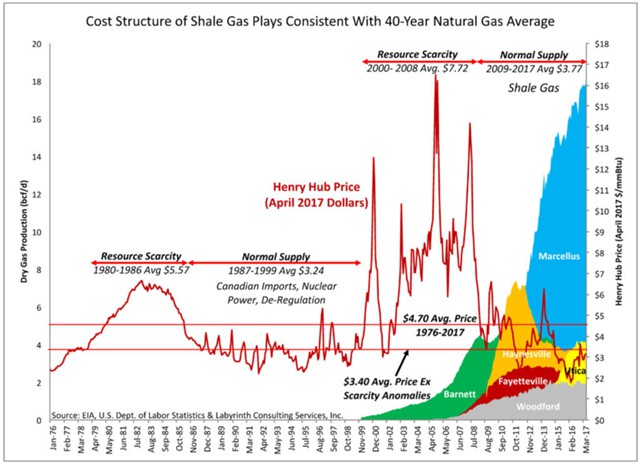

Последние 40 лет характеризовались двумя периодами нормального газоснабжения и двумя периодами дефицита газового ресурса. Объем поставок был довольно низким с 1980 по 1986 год, а цены на газ составляли в среднем $5,57/млн БТЕ. Нормальный объем поставок был восстановлен с 1987 по 1999 год, а цены на газ в среднем составляли $3,24/млн БТЕ. Дефицит вернулся с 2000 по 2008 год, а цены в среднем составляли $7,72/млн БТЕ. Добыча сланцевого газа началась на месторождении Барнетт в 1990-х годах. Развитие других сланцевых газовых месторождений – кульминацией стало развитие гигантского месторождения Марцеллус – завершило возврат к нормальному газоснабжению. Цены с 2009 года составляли в среднем $3,77/млн БТЕ.

Дефицит вернулся с 2000 по 2008 год, а цены в среднем составляли $7,72/млн БТЕ. Добыча сланцевого газа началась на месторождении Барнетт в 1990-х годах. Развитие других сланцевых газовых месторождений – кульминацией стало развитие гигантского месторождения Марцеллус – завершило возврат к нормальному газоснабжению. Цены с 2009 года составляли в среднем $3,77/млн БТЕ.

Поскольку цены упали примерно на 50% при росте добычи сланцевого газа, многие считают, что сланцевый газ является недорогим. Это справедливо только по сравнению с предыдущим периодом высоких цен, вызванным дефицитом ресурсов. Но это нельзя сравнивать с обычными ценами на газ в периоды нормального объема предложения.

Средняя цена на газ за 40 лет с 1976 года составляла $4,70/млн БТЕ. Исключая периоды нехватки ресурсов, она составляла $3,40. Средняя стоимость обычного газа с 1987 по 2000 год составляла $3,42/млн БТЕ. В период преобладания сланцевого газа (2009-2017 гг.) цены составляли в среднем $3,77.

Модели поставок газ неправильны, и СПГ является неверным решением

История учит тому, что ситуация с поставками газа в США весьма неопределенна. Нормальный объем поставок составлял 60% за период с 1976 года, дефицит характеризовал оставшиеся 40%. В ходе каждого периода либо нормального, либо сниженного предложения эксперты соглашались с тем, что существующие условия будут определять долгосрочную перспективу. И они постоянно ошибались.Дешевый природный газ был в изобилии в 1950-х и 1960-х годах, и большинство аналитиков полагало, что такая ситуация будет сохраняться в течение десятилетий. Изобилие и низкие цены привели к росту спроса на 283% в период с 1950 по 1972 год.

Поставки не могли идти в ногу с уровнем спроса, и зимой 1970 года наблюдался острый дефицит газа. К 1977 году дефицит достиг критического уровня. Мало кто понимал это, отчасти из-за неверных оценок запасов.

Поставки не могли идти в ногу с уровнем спроса, и зимой 1970 года наблюдался острый дефицит газа. К 1977 году дефицит достиг критического уровня. Мало кто понимал это, отчасти из-за неверных оценок запасов.

Эксперты согласились с тем, что дефицит сохранится в течение десятилетий и что импорт СПГ является единственным решением. В период с 1971 по 1980 год было построено четыре импортных терминала для СПГ. Ограниченные поставки газа привели к золотому веку атомных и угольных электростанций, которые в значительной степени перебалансировали рынок электроэнергии.

1980-е и 1990-е годы были периодом большой стабильности цен на природный газ. Рост импорта из трубопроводов Канады создал ложное впечатление, что дешевые и богатые запасы природного газа сохранятся в течение ближайших десятилетий. Все заводы СПГ были закрыты, а некоторые были использованы для хранения газа.

Добыча газа в Канаде и США достигла своего пика в 2001 году, а к 2003 году была возобновлена работа импортных терминалов СПГ, и был расширен объем производства. В период с 2001 по 2006 год было запланировано более 42 дополнительных предприятий по обслуживанию импорта. Построено было 7. Эксперты согласились с тем, что импорт СПГ снова является единственным решением проблемы газоснабжения.

Впервые длинные горизонтальные скважины были пробурены на месторождении Барнетт в 2003 году. К концу 2006 года добыча сланцевого газа на месторождениях Барнетт и Фейетвиль и других месторождениях по добычи сланцевого газа превысила 4 млрд куб. футов в сутки и привела в замешательство не только рынок импорта СПГ США, но и мировую индустрию СПГ.

В каждом цикле поставок либо предпринимались, либо прекращались крупные инвестиции в добычу СПГ. Общий установленный объем импорта СПГ достиг 18,7 млрд куб. футов в год, но импорт в среднем составлял 1,3 млрд куб. футов в сутки с 2000 по 2008 год и никогда не превышал 2,1 млрд куб. футов в сутки. Средний коэффициент использования составил 7% и максимум 11%. Первоначальная стоимость терминалов составила около $18 млрд.

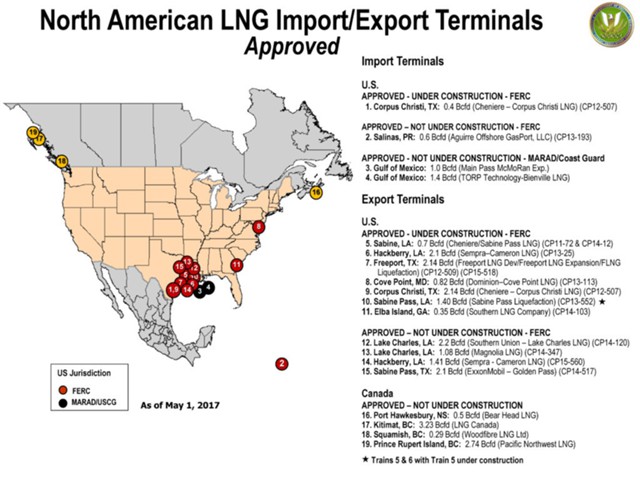

Теперь эксперты согласны с тем, что благодаря добыче сланцевого газа, газ всегда будет в изобилии, также он всегда будет дешевым. Экспорт СПГ начался в начале 2016 года, США стали нетто-экспортером газа в апреле 2017 года. Семь ранее несостоявшихся предприятий по обслуживанию импорта станут предприятиями по обслуживанию экспорта СПГ с предполагаемой стоимостью около $48 млрд. Три других экспортных терминала были одобрены Департаментом энергетики.

Также были одобрены заявки на строительство 42 экспортных терминалов и расширение мощностей.

Также были одобрены заявки на строительство 42 экспортных терминалов и расширение мощностей.

Объем утвержденных заявок на экспорт составляет более 54 млрд куб. футов в сутки – 75% добычи сухого газа в США. Ежедневная добыча сухого газа в США в 2016 году составляла 72 млрд куб. футов в сутки. Повторяются ли ошибки импорта СПГ?

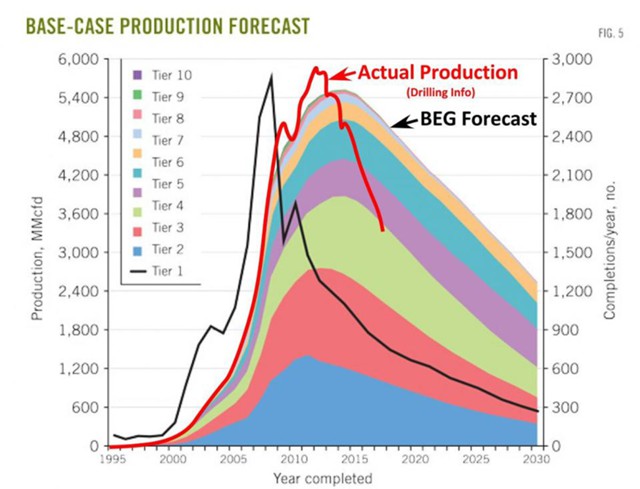

Предельная стоимость сланцевого газа

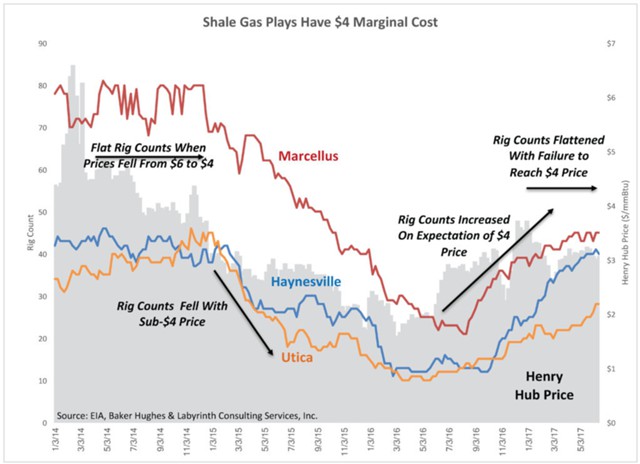

Производители сланцевого газа так долго предъявляли преувеличенные претензии к недорогим поставкам, что рынки теперь верят им. Аналитики со стороны продавца считают, что безубыточная цена составляет $3, несмотря на заявления о прибылях и убытках корпораций и балансы, которые показывают иное.Количество буровых является прямым показателем того как производители нефти и газа предпочитают распределять капитал. Количество буровых для добычи сланцевого газа оставалось неизменным в 2014 году, когда цены на газ упали с более чем $6/млн БТЕ до $4. Тем не менее, количество буровых упало, когда цены опустились ниже $4.

В феврале 2016 года еженедельная цена на газ составила $1,57/млн БТЕ, а затем она росла до конца 2016 года. Количество буровых для добычи сланцевого газа выросло вдвое на фоне ожидания цены в $4, но остановилось, когда цены не достигли этого порога. Подразумевается, что предельные расходы на добычу сланцевого газа составляют приблизительно $4/млн БТЕ.

В феврале 2016 года еженедельная цена на газ составила $1,57/млн БТЕ, а затем она росла до конца 2016 года. Количество буровых для добычи сланцевого газа выросло вдвое на фоне ожидания цены в $4, но остановилось, когда цены не достигли этого порога. Подразумевается, что предельные расходы на добычу сланцевого газа составляют приблизительно $4/млн БТЕ.

Медвежий сценарий

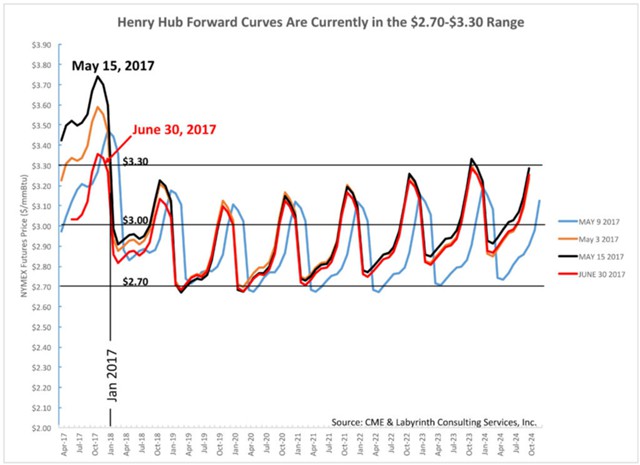

Большинство наблюдателей на рынке газа ожидают перенасыщение поставок и снижение цен на газ позже в 2017 году из-за новой пропускной способности трубопроводов на месторождениях Marcellus-Utica. Предполагается, что газ из нефтяных месторождений - в частности, в Пермском бассейне - продлит этот медвежий сценарий на ближайшие несколько лет.Форвардные кривые отражают эту перспективу. Их временная структура перевернута, это означает, что цены на краткосрочные фьючерсы выше долгосрочных.

Рыночные трейдеры делают ставку на то, что цены на «зимний» газ достигнут пика в диапазоне от $3,25 до $3,50/млн БТЕ и упадут ниже $3 в начале 2018 года. Объем контрактов за май 2018 года приближается к нулю, поэтому картина ухудшающихся цен рассматривается чисто теоретически даже в будущем году.

Рыночные трейдеры делают ставку на то, что цены на «зимний» газ достигнут пика в диапазоне от $3,25 до $3,50/млн БТЕ и упадут ниже $3 в начале 2018 года. Объем контрактов за май 2018 года приближается к нулю, поэтому картина ухудшающихся цен рассматривается чисто теоретически даже в будущем году.

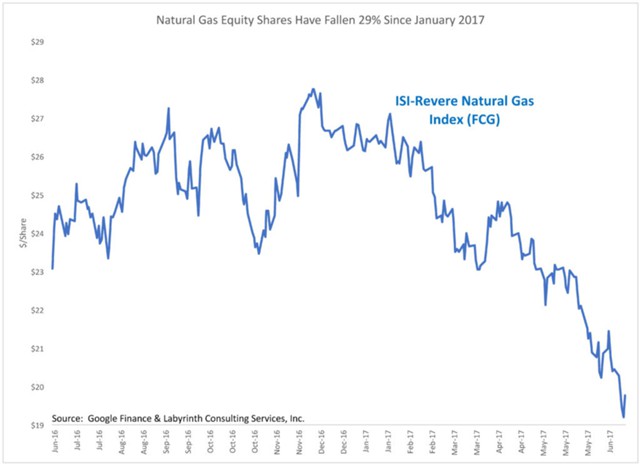

Медвежий сценарий будет пагубным для производителей, чьи цены на акции упали почти на 30% уже в 2017 году.

Хотя инвесторы были готовы финансировать убыточные усилия этих компаний в течение многих лет, их терпение заканчивается.

Хотя инвесторы были готовы финансировать убыточные усилия этих компаний в течение многих лет, их терпение заканчивается.

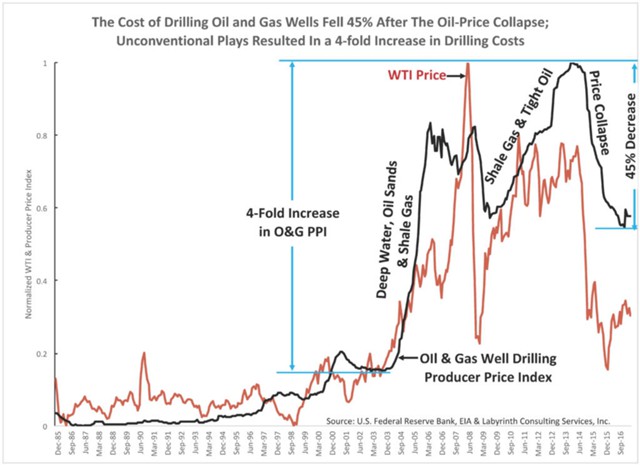

Некоторые аналитики ошибочно полагают, что производители сланцевого газа уже сильно снизили затраты, благодаря инновациям в области технологий, таким образом, цены на газ в пределах $3 станут новой нормой. Хотя верно, что затраты существенно снизились, скорее из-за дефляционного ценообразования со стороны сферы услуг и в меньшей степени из-за технологий и инноваций.

Фактически, технология, которая позволяет нестандартное производство нефти и газа, привела к 4-кратному увеличению расходов на бурение нефти и газа с 2003 по 2014 год.

Сниженный спрос с 2014 года привел к сокращению расходов на бурение на 45%, и это объясняет большую экономию.

Сниженный спрос с 2014 года привел к сокращению расходов на бурение на 45%, и это объясняет большую экономию.

В ближайшем будущем давление на цены на газ будет снижаться, но мы не увидим, как цены в долларах США станут новой нормой. У производителей есть соглашения «бери или плати» с трубопроводами, которые будут вести новые поставки из месторождений Marcellus и Utica. Некоторые из этих проектов, вероятно, будут поставлять газ в Канаду и экспортные рынки СПГ, которые оказывают ограниченное влияние на внутренние поставки. Точно так же, вероятно, в будущем газ из Пермского бассейна отправится в Мексику.

Новые объемы, поступающие на внутренний рынок, должны в первую очередь преодолеть нынешний дефицит предложения.

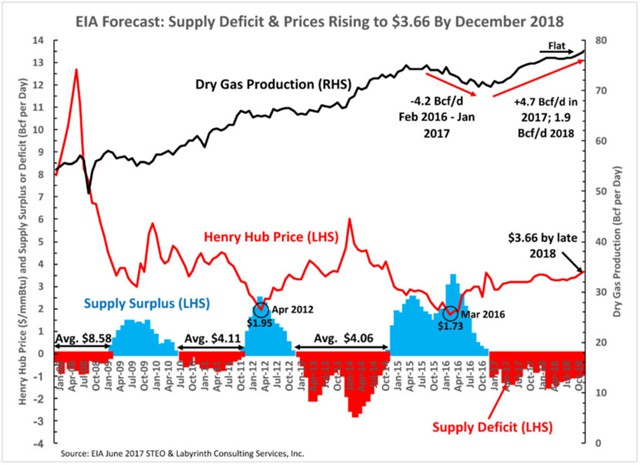

Добыча газа упала более чем на 4 млрд куб. футов в сутки с февраля 2016 года по январь 2017 года.

Добыча газа упала более чем на 4 млрд куб. футов в сутки с февраля 2016 года по январь 2017 года.

EIA прогнозирует, что в 2017 году производство увеличится на 4,7 млрд куб. футов в сутки и только на 1,9 млрд куб. футов в сутки в 2018 году. EIA ожидает, что среднемесячные цены превысят $3 в 2018 году, закончив год на отметке в $3,66/млн БТЕ.

Это всего лишь прогноз и, безусловно, неверный в деталях, но прогнозы EIA по газу были в течение последних нескольких лет достаточно надежными. Увеличение объемов потребления и экспорта должно сохранить объемы поставок относительно низкими, а цены достаточно прочными.

С начала 2000-х годов производители и аналитики заявляли, что сланцевый газ станет «революционным изменением». Отныне природный газ будет богат и дешев. До 2009 года в США было крайне мало природного газа, но теперь он может позволить себе экспортировать его в разные страны мира.

В конце марта аналитики Morgan Stanley писали, что цена безубыточной добычи на месторождении Haynesville «упадет ниже $3/млн БТЕ» и цена безубыточной добычи на месторождениях Marcellus-Utica варьируется от $1,50 до $2,50/MMBtu». Тем не менее, при средних ценах на газ выше $3 за последние 7 месяцев, ни одна из этих хороших новостей не может быть отражена в балансах и отчетах о доходах основных производителей.

Компании по добыче сланцевого газа потратили в среднем $1,42 за каждый доллар, который они заработали в первом квартале 2017 года.

Это среднее значение исключает Gulfport и Chesapeake, соотношение капитальных расходов к денежным потокам которых составило соответственно 10,7 и 5,4. В том числе эти два оператора потратили $2,12 за каждый доллар, который они заработали.

Это связано с тем, что Bernstein Research сделали технически обоснованную оценку ресурсов. При этом, в докладе ничего не говорится об объемах газа, которые могут производиться с коммерческими целями при определенной цене на газ.

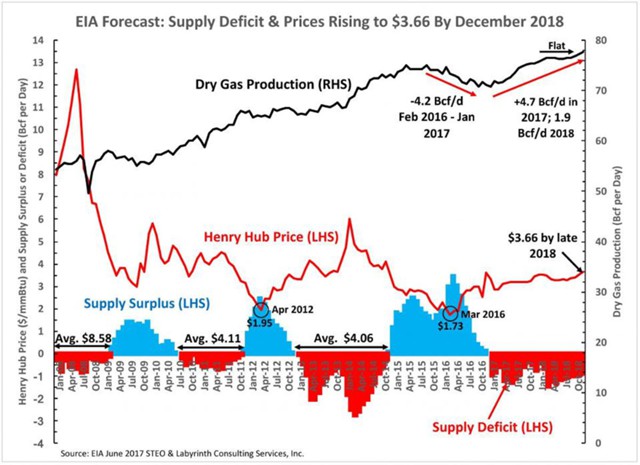

Чтобы разместить этот и другие отчеты, можно взять прогноз производства Бюро экономической геологии (BEG) по месторождению Barnett , опубликованный в 2013 году. Исследование BEG определило резервы скважин для 15 тыс. скважин Barnett при цене в $4.

Фактические объемы производства Barnett значительно отстают от прогноза BEG и, вероятно, приведут к значительному сокращению восстановления. Дело не в том, что исследование BEG было ошибочным, дело в том, что цены на газ были ниже, чем цена в $4/млн БТЕ, принятая в их прогнозе.

Фактические объемы производства Barnett значительно отстают от прогноза BEG и, вероятно, приведут к значительному сокращению восстановления. Дело не в том, что исследование BEG было ошибочным, дело в том, что цены на газ были ниже, чем цена в $4/млн БТЕ, принятая в их прогнозе.

Если объемы производства Barnett так сильно отличаются от тщательного анализа и прогноза BEG, как мы можем доверять менее строгим отчетам аналитиков, которые требуют десятилетия дешевого сланцевого газа?

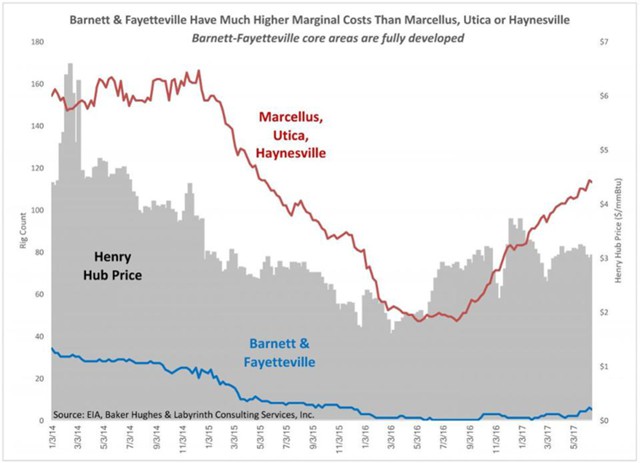

Сланцевые запасы Barnett и Fayetteville мертвы по текущим ценам, потому что их основные области были полностью исчерпаны. Количество буровых отражает эту неизбежную реальность.

Есть еще значительные ресурсы, но они не ниже цен на газ в $4. Marcellus и Utica неизбежно постигнет та же участь.

Есть еще значительные ресурсы, но они не ниже цен на газ в $4. Marcellus и Utica неизбежно постигнет та же участь.

Немногие аналитики, похоже, рассматривают экономику сланцевого газа как ограничивающий фактор добычи и, следовательно, поставки. Возможно, они действительно верят в фальшивую экономику, которая приводит к предполагаемым безубыточным ценам для Marcellus и Utica в диапазоне от $1,50 до $2,00.

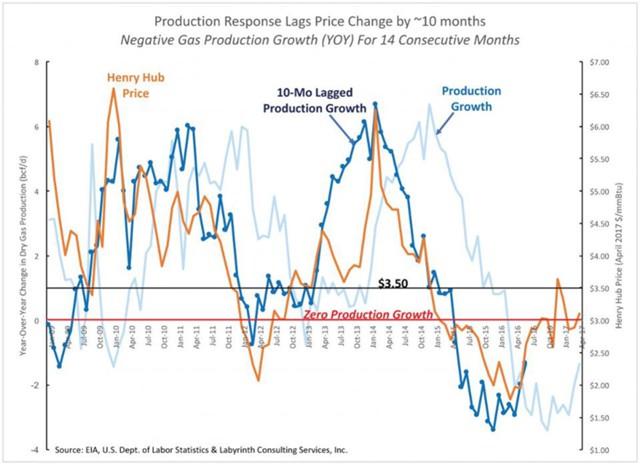

Но цены и рост производства замедляют изменение цен примерно на 10 месяцев. Цены на газ упали ниже $4 в конце 2014 года, а примерно через 10 месяцев рост производства замедлился с почти 7% до 1%.

Сегодня поставки газа снижены, потому что рост производства в годовом исчислении был отрицательным в течение 14 месяцев подряд.

Сегодня поставки газа снижены, потому что рост производства в годовом исчислении был отрицательным в течение 14 месяцев подряд.

Добыча газа увеличилась с января, и EIA прогнозирует, что это будет продолжаться до 2018 года. Тем не менее, данные EIA также указывают на постоянные бесперебойные поставки. Это связано с тем, что спрос растет, в то время как растет и экспорт СПГ.

Большинство аналитиков считают, что цены на газ рухнут в начале 2018 года, поскольку новые месторождения Marcellus и Utica выведут на рынок новый объем поставок. Это может продлиться короткий срок, но данные свидетельствуют о том, что цены на газ восстановятся и останутся достаточно высокими в среднесрочной перспективе. После одной из самых мягких зим в истории цены на газ оставались в диапазоне $3/мле БТЕ, а запасы упали в течение трех недель.

Рост производства, данные о количестве буровых установок и балансы компаний свидетельствуют о том, что предельные издержки производства сланцевого газа составляют около $4/млн БТЕ. Тем не менее, большинство аналитиков говорят, что это не так. В течение пяти десятилетий модели поставок газа и цены были неизменно ошибочными. Но на этот раз все будет по-другому. Терминалы для импорта СПГ стали инвестиционными фиаско, но экспорт СПГ будет иметь большой успех.

Все главенствующие теории рано или поздно заменяются новыми парадигмами. Маловероятно, что сланцевый газ станет исключением.

Увеличение добычи газа из нефтяных месторождений, особенно в Пермском бассейне, может обеспечить еще несколько лет прокси-поставки сланцевого газа.

Кредитные рынки - это еще один шаблон. Инвесторы были готовы увидеть доказательства того, что сланцевый газ нерентабелен. Это основано главным образом на ожидании того, что отрицательный денежный поток является нормальным во время разработки месторождения и что прибыль будет получена позже.

История показывает сланцевый газ в правильной перспективе. Он не является более дешевым по сравнению с обычным газом. Он просто недорогой по сравнению с более высокими ценами, вызванными истощением обычных газовых запасов в начале 2000-х годов. Сланцевый газ - это не революция, но она купила США на десять лет или около того, что обеспечило нормальный объем поставок, прежде чем наступил очередной период дефицита газа.

Промышленность отказалась от ранних сланцевых газовых месторождений - Barnett и Fayetteville - потому что их основные области полностью исчерпаны, а затраты на разработку ресурсов выше, чем в основных месторождениях Marcellus и Utica. Так что здесь стоит ожидать ту же схему роста, пика и медленного спада, как и в случае с Barnett и Fayetteville, поскольку все они имеют долгую историю в нефтегазовой промышленности.

История сланцевого газа доказывает успех, основанный на размере ресурсов, но не резервов. Она подчеркивает объемы производства, но не стоимость этой продукции. Его чемпионы сосредотачиваются на технологии, которая делает возможными игры, но не стоимость этой технологии. Обсуждаются безубыточные цены, а не прибыли. Ни один умный инвестор не вкладывает свои деньги в безубыточные проекты. Когда речь идет об экономике, аналитики и индустрия исключают важные статьи расходов, которые, как нам говорят, можно игнорировать.

История добычи сланцевого газа рисует картину, которая удовлетворяет стремлениям к энергетической независимости США, появлению политической силы и экономическому росту.

И если история повторяется достаточно часто, возможно, она станет правдой.