Федеральная резервная система наконец-то решилась и уже в октябре начнет сокращать баланс активов, который за время кризиса достиг небывалых объемов - $4,5 трлн, однако это вряд ли испугает рынки.

Сокращение баланса ФРС - по сути программа изъятия долларовой ликвидности. Более того, Фед собирается до конца года повысить ставку, но в день объявления решения испуг инвесторов и трейдеров оказался мимолетным. Индекс широкого рынка S&P 500, например, все равно завершил день вблизи исторических максимумов.

Сокращение баланса ФРС - по сути программа изъятия долларовой ликвидности. Более того, Фед собирается до конца года повысить ставку, но в день объявления решения испуг инвесторов и трейдеров оказался мимолетным. Индекс широкого рынка S&P 500, например, все равно завершил день вблизи исторических максимумов.

В чем же причина? Дело в том, что объем и масштаб сокращения баланса ФРС слишком незначителен. На первом этапе инвесторы могут даже не заметить серьезных изменений. С октября Федрезерв начнет гасить казначейские облигации на $6 млрд в месяц, ипотечные - на $4 млрд.

В I квартале следующего года объемы несколько возрастут, $12 и 8 млрд соответственно, так что еще как минимум полгода никто не будет обращать на это внимания. Более или менее заметна эта программа станет только через года, когда в месяц Фед будет погашать бумаги на общую сумму $50 млрд. Таким образом, к концу следующего года баланс Феда должен сократиться на $500 млрд.

Стоит также отметить, что неизвестны действия ФРС на тот случай, если ситуация в экономике ухудшится. Впрочем, пока продолжают работать печатные станки двух других крупных ЦБ - ЕЦБ и Банка Японии. Мы уже не раз отмечали, что эти три регулятора действую по принципу сообщающихся сосудов мировой финансовой системы. С другой стороны, рано или поздно тот же ЕЦБ будет вынужден прекратить денежную подпитку рынков.

Еще один важный момент заключается в том, что действия ФРС беспрецедентны, то есть точно никто не знает, как все пройдет. Но за последние годы мы уже стали свидетелями такого количества экспериментов, что удивить кого-то сейчас практически невозможно.

Реакция рынков

Итоги заседания ФРС практически не затронули фондовые индексы, однако на других рынках движения были достаточно интересные. Прежде всего отреагировал долговой и валютный рынок. Доходности пятилетних облигаций США по итогам дня выросли сильнее всего (+5 б.п.), однако куда любопытнее история с доходностями двухлетних бумаг - они достигли максимумов с декабря 2008 г.

Вместе с тем, доходности тридцатилетних трежерис резко снизились, в итоге кривая доходностей стала плоской.

Zerohedge

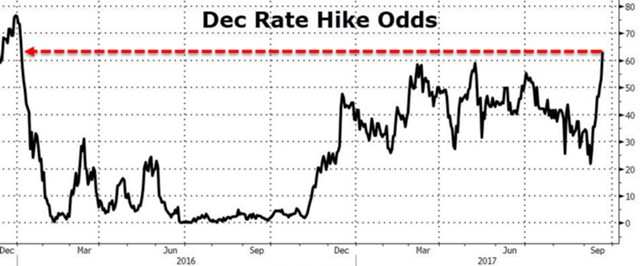

На графике представлены также акции банковского сектора, которые почему-то реагируют не на динамику всей кривой, а только на динамику доходностей отдельных бумаг.Что же касается доверия к ФРС, то фьючерсы, отражающие вероятность повышения ставки в декабре, все еще закладывают вероятность того, что этого не произойдет, однако почти на 70% рынок уверен - до конца года ставка будет выше.

Zerohedge

На валютном рынке реакция была однозначной - в пользу доллара, но это и не удивительно, ведь Фед совместно с Казначейством по сути запускает долларовый пылесос, о чем мы писали еще в августе.