Если неколичественное смягчение на самом деле количественное смягчение, разве нельзя сказать то же самое о резком скачке и последующем падении?

Могут ли $300 млрд, или $600 млрд, или даже $1 трлн поддерживать неустойчивый глобальный пузырь в $330 трлн, который все больше подвержен рискам? Когда «неколичественное смягчение» является количественным смягчением? Когда председатель ФРС Джером Пауэлл заявляет, что QE - это не QE.

Если сказать, что количественное смягчение — не количественное смягчение, суть дела от этого не изменится. Оно так и останется количественным смягчением. Однако все это говорит о паническом желании ФРС замаскировать колоссальное вливание «финансового кокаина» в финансовую систему. Уровень паники ФРС, равно как и абсолютная прозрачность смехотворной попытки скрыть эту панику заслуживают внимания. Точно так же финансовые СМИ во всеуслышание заявляют, что текущий резкий взлет и падение акций, на самом деле, не взлет и падение. Самое смешное, что чем громче опровержения, тем больше шансов, что это и есть самый настоящий взлет и падение, которого ждали многие аналитики, но всегда где-то в отдаленном будущем.

Финансовые СМИ отрицали, что в IV квартале 1999 года-в I квартале 2000 года был резкий взлет и падение, то же самое отрицание было в 2006-2007 годах в жилищном секторе.

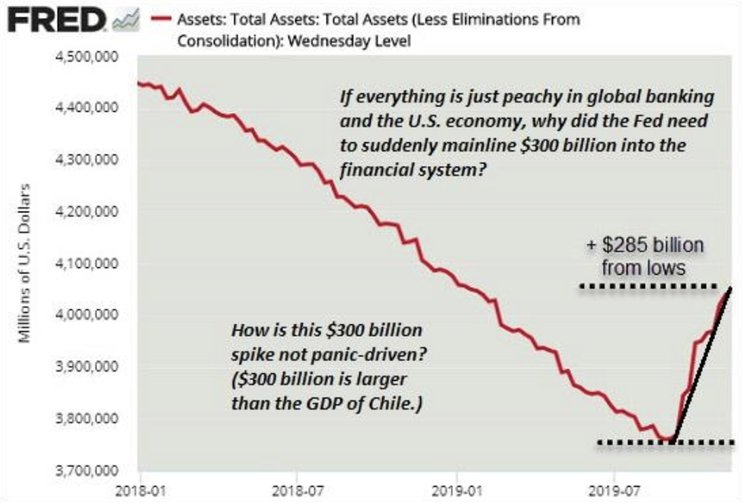

Совокупные активы на балансе ФРС США

Если нужно надежное подтверждение, что резкий взлет наступил, стоит прислушаться к визгливым выкрикам тех, кто его отрицает. И список причин для подобных настроений бесконечен: настроения на рынке не достаточно бычьи, сохраняется беспокойство по поводу роста акций, потребитель выглядит хорошо, корпоративные доходы восстанавливаются, интернет будет расти на протяжении десятилетий, потоки капитала способствуют росту цен на активы, мы в долгу перед собой, долг ничего не значит, коэффициенты цены и прибыли будут расти, не надо бороться со всемогущей ФРС. Но тем не менее, резкий взлет и падение пузырей активов — признак переоценки активов, которая снова достигла исторических крайностей.И вот здесь появляется другой надежный показатель резкого взлета и падений: на этот раз все по-другому. При взлетах и падениях всегда все по-другому, но не так, как представляют сторонники вечно растущей оценки активов.

Даже гении неправильно истолковывают взлеты и падения. Есть пример того, как Исаак Ньютон заработал деньги на пузыре Компании Южных морей, продал за солидную прибыль, а затем снова вошел по гораздо более высокой цене, потеряв целое состояние при падении. Некоторые историки утверждают, что этот отчет не точен. Но согласно новому исследованию, Ньютон просчитался и потерял состояние.

Теперь вернемся к нынешнему взлету и падению, который представлен как «не взлет и падение» из-за XYZ, причем XYZ сводится к всемогуществу ФРС. Сейчас господствует убеждение, что ФРС полностью контролирует процентные ставки и рынки акций и облигаций. Доказательством этой убежденности является беспрецедентный успех ФРС в раздувании пузырей активов в акциях, облигациях и недвижимости в течение десятилетия. Возможности того, что манипулирование ФРС - ой, точнее, управление - рынками, может пошатнуться на фоне уменьшения прибыли, или что рынки могут быть подвержены нелинейным событиям, отвергаются. Их считают настолько маловероятными, что нет смысла даже обсуждать их.

Все это подводит к болезненно очевидной панике и жалкой попытке ФРС скрыть эту панику. Что, собственно, отражено на графике баланса ФРС, который неожиданно вырос на $300 млрд.

Если в мировой банковской сфере и экономике США все так хорошо, для чего нужно внезапное вливание $300 млрд в слабые вены финансовой системы? Эти $300 млрд больше, чем весь ВВП Чили и множества других стран. Несмотря на то, что баланс ФРС в $4 трлн (по сравнению с $800 млрд до глобального финансового кризиса в 2008 году) привел к огромным числам, $300 млрд по-прежнему остается огромной суммой «денег» (то есть валюты, созданной из воздуха, которую ФРС раздает банкам, финансистам, сверхбогатым людям и корпорациям).

Можно вспомнить, что глобальный пузырь активов, который ФРС пытается продолжать раздувать, на несколько порядков больше: больше $300 трлн в 2018 году. ФРС является не только центробанком США, но и центробанком последней инстанции для всей мировой экономики. Большая часть кредитов, гарантий ФРС на сумму $23 трлн, выпущенных в 2008-2009 годах поддержали неамериканские банки и учреждения. Так могут ли $300 млрд, или $600 млрд, или даже $1 трлн поддерживать неустойчивый глобальный пузырь в $330 трлн, который все больше подвержен рискам? Маловероятно. Ключевой переменной здесь является вера участников во всемогущество ФРС.

Можно вспомнить, что глобальный пузырь активов, который ФРС пытается продолжать раздувать, на несколько порядков больше: больше $300 трлн в 2018 году. ФРС является не только центробанком США, но и центробанком последней инстанции для всей мировой экономики. Большая часть кредитов, гарантий ФРС на сумму $23 трлн, выпущенных в 2008-2009 годах поддержали неамериканские банки и учреждения. Так могут ли $300 млрд, или $600 млрд, или даже $1 трлн поддерживать неустойчивый глобальный пузырь в $330 трлн, который все больше подвержен рискам? Маловероятно. Ключевой переменной здесь является вера участников во всемогущество ФРС.

Если ФРС больше не сможет раздувать глобальные пузыри, то устойчивая вера в то, что ФРС - это новый бог, утратит свою силу: акции растут, потому что мы верим, что ФРС спровоцирует и поддержит их рост, мы покупаем акции, а наша покупка подпитывает рост акций.

Резкие взлеты и падения редко можно распознать в настоящем. Даже гении ошибаются. Но если посмотреть на простой показатель - число финансовых типов, отрицающих резкий взлет и падение, а также число тех, кто называет это резким взлетом и падением 11-летнего безумия переоценки, вызванной ФРС, - стоит заключить, что больше шансов на то, что это и есть взлет, которого никто не ожидал до отдаленного момента в будущем. Хотя, возможно, это будущее уже наступило, но его никто не заметил.