2019 год на рынках закончился в условиях оптимизма, поддерживаемого стимулирующей монетарной политикой со стороны ведущих центральных банков и, в первую очередь, ФРС, а также ожиданиями заключения торгового перемирия между США и Китаем. В результате, цены активов покоряют новые высоты, отмечает Николай Подлевских, начальник аналитического отдела ИК "Церих Кэпитал Менеджмент".

В общем тренде повышаются и цены на нефть. Для них еще одним важным стимулом покупок являются ожидаемые с нового года дополнительные (еще на 0,5 Мб/д) сокращения добычи нефти странами ОПЕК+. В результате, суммарные обговоренные сокращения добычи странами Соглашения достигнут уже 1,7 Мб/д. Кроме того, Саудовская Аравия «подбодрила» покупателей нефти, сообщив о планах по дополнительному сокращению добычи еще на 400 тысяч баррелей в день. Именно запланированные в начале года новые сокращения добычи со стороны стран ОПЕК+ остаются решающим фактором в наблюдавшемся в конце прошлого и ожидаемом в начале наступающего года продолжении роста нефтяных цен.

В общем тренде повышаются и цены на нефть. Для них еще одним важным стимулом покупок являются ожидаемые с нового года дополнительные (еще на 0,5 Мб/д) сокращения добычи нефти странами ОПЕК+. В результате, суммарные обговоренные сокращения добычи странами Соглашения достигнут уже 1,7 Мб/д. Кроме того, Саудовская Аравия «подбодрила» покупателей нефти, сообщив о планах по дополнительному сокращению добычи еще на 400 тысяч баррелей в день. Именно запланированные в начале года новые сокращения добычи со стороны стран ОПЕК+ остаются решающим фактором в наблюдавшемся в конце прошлого и ожидаемом в начале наступающего года продолжении роста нефтяных цен.

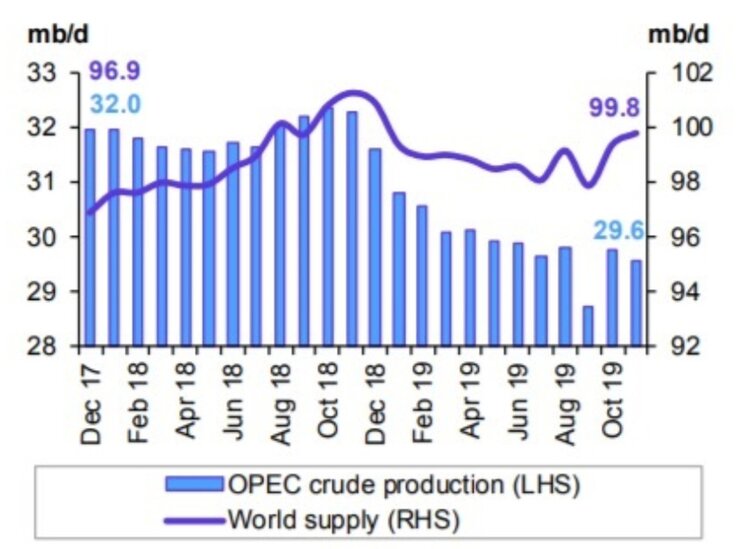

Страны ОПЕК+ с 2017 года, а в том числе и в прошедшем году, приложили много усилий для стабилизации цен. Самым сильным в 2019 году было сокращение добычи нефти в Иране, который уменьшил добычу в среднем, с 3,5 Мб/д по итогам 2018 года до 2,1 Мб/д к концу 2019 года. Продолжился обвал добычи в Венесуэле, где итоговая цифра добычи снизилась уже в 3 раза по сравнению с уровнями 2017 года и к концу 2019 года колеблется вблизи 0,7 Мб/д. Хорошо постаралась Саудовская Аравия, которая за год сократила добычу более чем на полмиллиона баррелей в сутки.

Всего в 2019 году страны ОПЕК, в среднем, снизили добычу на 2 Мб/д, и к завершению года участники картеля подошли с уровнем добычи в районе 29,9 Мб/д. В результате происходивших снижений добычи только в ноябре доля производимой ОПЕК нефти в мире уменьшилась еще на 0,3% по сравнению с октябрем и составила лишь 29,8%. В то время как два года назад (в конце 2017 года) их мировая доля превышала 33%. Это хорошо видно на взятом из декабрьского ежемесячника ОПЕК тренда на снижение добычи нефти странами картеля.

Динамика мировой добычи нефти и доля ОПЕК

Заметно хуже выполняются обсуждаемые соглашения об ограничениях добычи за пределами ОПЕК. Так, Россия постоянно затягивает выход на целевые показатели сокращения, в том числе и по технологически причинам. Подобного поведения можно ждать от нас и в начале 2020 года. Кроме того, дисциплину в строю подписантов соглашения портят выплескивающиеся в публичное пространство размышления России о возможности выхода из соглашения ОПЕК+. О таких перспективах в конце года вновь сообщил глава Минэнерго РФ Александр Новак: "Я думаю, что это мы будем, в том числе рассматривать и в этом году".

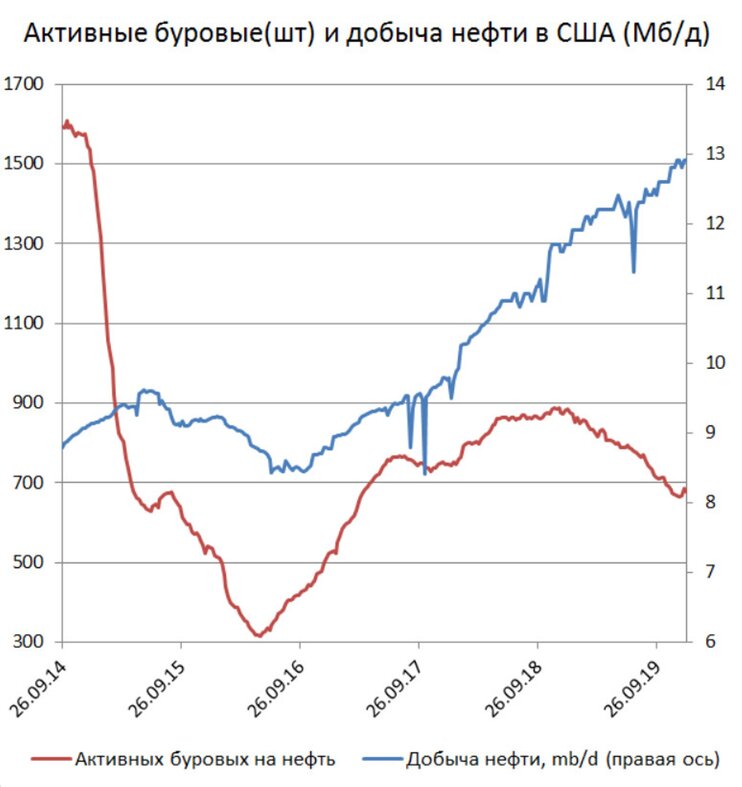

Но важнейшим системным и негативным для цены нефти обстоятельством остается растущая добыча в США, которая была самым динамичным параметром последних лет. За 3,5 года этот основной показатель для баланса спроса и предложения вырос в США на 3,5 Мб/д. Согласно вышедшим последним данным от EIA, добыча в США только за 2019 год выросла на 1,2 Мб/д. По сохраняющимся признакам и различным прогнозам можно ждать продолжения роста добычи нефти в США и в 2020 году, хотя, скорей всего, рост уже не будет таким бодрым, как это было в последние годы. Дело в том, что число действующих буровых установок в США за прошедший год существенно снизилось, и это с запозданием начнет сказываться на динамике добычи. Пока же рост добычи происходит как за счет роста эффективности буровых работ, так и за счет ввода уже ранее пробуренных и остававшихся в резерве скважин. Но действие обоих параметров имеют ограничения.

Источник: «Церих Кэпитал Менеджмент» по данным EIA

Что касается прогноза нефтяных цен в 2020 году, то, с оговоркой о неспособности предсказывать непредсказуемое, представляется, что от разогнавшихся рынков в начале 2020 года еще можно ждать попыток продолжения роста. В том числе от цен Брент в условиях сокращения добычи от ОПЕК+ и ожидаемого снятия первой фазы торгового конфликта США и Китая можно ожидать подрастания в зону даже чуть выше $70 за баррель.Но в более долгосрочном периоде перспектива быстро затуманивается. В основном, это происходит из-за того, что динамика цен на нефть будет зависеть от состояния финансовой системы, которая, как звезда Бетельгейзе, подает признаки приближения к взрыву сверхновой. Да и предвыборный год в США может стать дополнительным стимулом для нарушения равновесия в мире. Нарушения ликвидности на рынке РЕПО осенью 2019 года и возникшая необходимость новых финансовых инъекций (пусть даже стыдливо называемых «НЕ QE») лишний раз свидетельствует о близости к неустойчивости. Понятно, что возможные ураганные изменения финансовой системы способны дать большие аномалии в поведении нефтяных цен.

Если все же финансовая система и в 2020 году сумеет сохранить относительную устойчивость, то средние за год цены нефти скорей будут тяготеть к "отторгованному" в прошедшем году диапазону $60-$65 за баррель и будут двигаться, в основном, с оглядкой на складывающийся баланс спроса и предложения. К счастью (в первую очередь стараниями ОПЕК+) в «семье» кривых спроса и предложения в последнее время сохраняется близость и переплетение. И явных угроз разрушения этой «семейной» идиллии пока не видно.