Сентябрь традиционно является месяцем, в котором корпорации резко увеличивают заимствования после летнего затишья, однако в этом году сентябрь оказался беспрецедентным.

Суммарный объем размещений стал рекордным. За первую неделю компании продали облигации на сумму в $150 млрд. Отметим, что размещения проходили в различных валютах: долларах, евро и иенах.

Около половины всего объема пришлось на американские компании - $72 млрд, и это также стало рекордом за всю историю наблюдений. К слову, за этот короткий отрезок времени было продано больше бондов, чем за весь август, пишет Bloomberg.

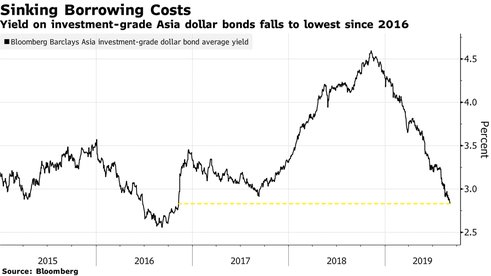

Очевидно, компании активно пользовались тем, что доходности на долговом рынке опустились до многолетних минимумов.

Европейские компании также вели себя достаточно активно, они продали облигации на сумму 20 млрд евро, это максимум с весны прошлого года. И здесь долговой аппетит также скорее всего связан с крайне низкими доходностями.

Напомним, что ЕЦБ удерживает отрицательные процентные ставки, и большинство гособлигаций стран еврозоны торгуется с доходностью ниже нуля.

В Японии в конце прошлой недели и вовсе состоялось одно из крупнейших размещений в истории. Были проданы бонды на 1,7 трлн иен, что эквивалентно $16 млрд. Стоит отметить, что одним из заемщиков стала компания Уоренна Баффета Berkshire Hathaway, занявшая 430 млрд иен.

Bloomberg

Эксперты банка JP Morgan также отмечают, что компании пользуются резким падением стоимости заимствований на мировых рынках, при это указывают на то, что наиболее сильно подешевели деньги в Азии. Так, если в начале года в среднем компании с инвестиционным рейтингом размещали облигации под 4,2-4,3% годовых, то теперь средняя ставка опустилась ниже 3%.Если говорить про американский рынок, то столь высокая активность в долговом сегменте может спровоцировать новое ралли на фондовом рынке. Дело в том, что компании в последние годы активно используют заемные деньги для выкупа собственных акций. В прошлом году на buyback было направлено около триллиона долларов, а в этом году, по оценке Goldman Sachs, будет установлен новый исторический рекорд в $1,5 трлн.

Такая активность может легко нивелировать любой негатив, а спекулянты лишь разогреют это движение. Поэтому уже не так важно, как поведет себя ФРС. Пока деньги будут такими дешевыми, падение фондовых индексов будет маловероятным.

"Сможет ФРС США предотвратить рецессию из-за торговой войны или не сможет - не так уж важно. Снижение ставок означает дешевые кредиты для корпораций. И весь рынок знает, куда пойдут эти деньги - на байбэки", - поделился мнением с Bloomberg профессор Университета Массачусеттса Уильям Лазоник.

Добавим, что фондовые индексы США уже формируют восходящий тренд. С конца августа наблюдается практически непрерывный рост.

Добавим, что фондовые индексы США уже формируют восходящий тренд. С конца августа наблюдается практически непрерывный рост.