Технологический прогресс все чаще приводит к тому, что в тех или иных сферах жизни часть работы выполняют роботы или какие-то устройства. Финансовые рынки - как раз одна из таких сфер, причем кажется, что роботы пришли сюда раньше других.

Новейшие электронные маркет-мейкеры валютного рынка быстро набирают обороты, пишет Bloomberg.

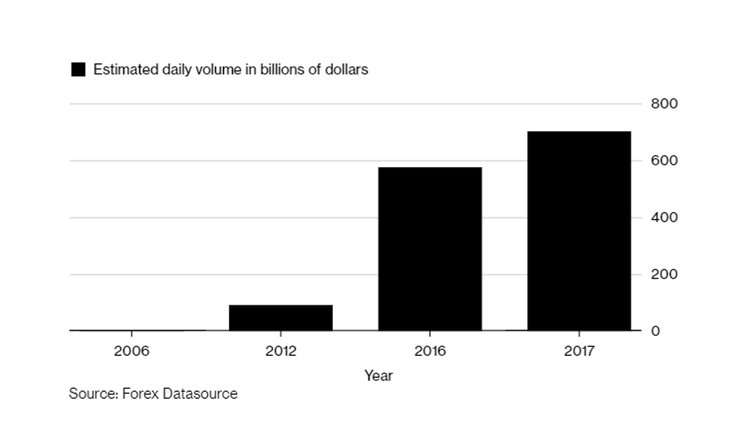

Небанковские провайдеры ликвидности в прошлом году увеличили объемы валютных торгов до $700 миллиардов в день c $575 миллиардов в 2016 году, свидетельствуют данные аналитической и консалтинговой фирмы Forex Datasource.

Алгоритмические трейдеры отвоевывают долю на валютном рынке объемом $5,1 триллиона в день, на котором давно доминируют крупнейшие мировые банки, за счет технологий, скорости и опыта в использовании корреляций между классами активов.

XTX Markets Ltd., Citadel Securities LLC и Virtu Financial Inc. входят в число компаний, которые обеспечивают более высокую ликвидность на валютном рынке, после того, как некоторые банки свернули операции в ответ на усиление регулирования и ограничение капиталовложений. Среди прочих компаний вне банковского сектора, которые активны на валютном рынке - Global Trading Systems LLC, HC Technologies LLC и Jump Trading LLC.

Bloomberg

Высокочастотные маркет-мейкеры пришли надолго и завоевали больше доверия среди клиентов валютного рынка после своего рода испытательного срока, сказал Хавьер Пас, основатель Forex Datasource."Инвесторы гораздо более предрасположены к тому, чтобы обратить внимание на этих ребят".

Совсем недавно известный биржевой обозреватель Олег Богданов также затрагивал эту тему в одном из своих обзоров. Он вспоминал, как зарождалась алгоритмическая торговля.

В частности он писал о том, что сначала самые продвинутые трейдеры использовали обычные линейки, чтобы отслеживать тренды, прикладывая к экрану. Уже после этого почти все начали пользоваться технически анализом и появились различного рода технические индикаторы.

"Со временем 80%, а то и 90% трейдеров и инвесторов стали работать только используя технический анализ, появились и программы для алгоритмической торговли и специальные системы, где все контролируют роботы и этих роботов тоже контролируют роботы.

Постепенно математика стала вытеснять человека из процесса торговли и даже из процесса принятия решений. Теперь вышедшие макроэкономические данные анализируют роботы и решают, что делать с позициями", - написал Олег Богданов.

Впрочем, многие уверены, что роботы убивают рынки.

Несовершенство автоматизированной торговли и сопутствующий вред рынку активов – это уже давно обсуждаемая тема. Обычно о ней говорят в контексте валютного рынка или фондового, но все чаще можно встретить упоминания о искусственной нестабильности на товарном рынке.

Общее число инвесторов с каждым днем снижается, хотя объем торгов растет, после того как начала снижаться ликвидность из-за изменений условий рынка, так как инвесторы не готовы работать без смягчения со стороны ФРС, которое длилось долгие годы.

А поскольку инвесторы не вкладывают деньги, это усугубляет колебания цен от тех, кто остался, то есть от тех, кто активно использует шорты (короткие позиции) и алгоритмическую (компьютеризированную) торговлю.

Но что еще более важно - это то, что некоторые мгновенные новости, например о заседании ОПЕК, могут за один день уводить цены на новые минимумы или максимумы только для того, чтобы на следующий день движение было абсолютно обратным, такую картину мы видели бквально пару лет назад.