Что ждет экономику и рынок в 2018 году? Традиционно многочисленные аналитики и управляющие фондов высказывают свое мнение о будущем.

Один из самых интересных и убедительных прогнозов представила Absolute Strategy Research (ASR) - независимая группа, основанная Дэвидом Бауэрсом и Ином Харнеттом.

ASR добавила глубину в свой анализ, противопоставив собственную оценку с доминирующей позицией других. Для этого группа попросила 229 распределителей активов, управляющих активами примерно на $6 трлн, высказаться о перспективах экономики и рынка.

Был зафиксирован невероятный оптимизм: вероятность более высокого фондового рынка к концу 2018 г. составила 61%, а то, что акции обойдут облигации, - 70%. Распределители полагают, что вероятность глобального спада составляет лишь 27%.

Более того, они не опасаются перспективы повышения ФРС процентных ставок.

Существуют некоторые нестыковки в данном консенсусе. Во-первых, инвесторы ожидают, что в следующем году усилится волатильность (измеряемая Vix). Обычно акции испытывают трудности в подобных условиях.

Вторая нестыковка между их взглядами на бизнес-цикл и фондовый рынок: с прошлого года их оптимизм по поводу первого снизился, при этом более "бычьим" стало отношение к последнему.

Третья нестыковка между их взглядами на высокодоходные или "мусорные" облигации и акции. Обычно эти два класса активов демонстрируют хороший результат в одно и то же время.

Но инвесторы не проявляют особого энтузиазма к "мусорным" активам, предпочитая долговые обязательства правительств развивающихся стран, отмечает британский журнал The Economist.

Бауэрс и Харнетт считают, что для инвесторов может стать неожиданностью замедление темпов роста экономики Китая. Эксперты не ожидают ничего драматического: увеличение на 6,1% вместо прогнозируемых 6,7%. Но это замедлит глобальный рост до 3,3% с 3,5%.

Кроме того, процентные ставки в Америке могут расти намного быстрее, чем прогнозируют инвесторы. Дэвид Бауэрс считает, что это "вторая производная", которая часто движет рынок - не изменение, а изменение темпов изменений.

ASR указывает на ужесточение монетарной политики, произошедшее в Китае в этом году в форме более высоких процентных ставок и более медленного роста денежной массы; учитывая естественную задержку, его основной эффект будет заметен в 2018 г. Первые признаки уже видны в ценах на жилье в Пекине и Шанхае, которые оказались в октябре ниже, чем год назад.

Американские и европейские компании увеличили свои капитальные затраты на фоне более высоких темпов глобального роста, но они могут быть разочарованы результатами 2018 г.

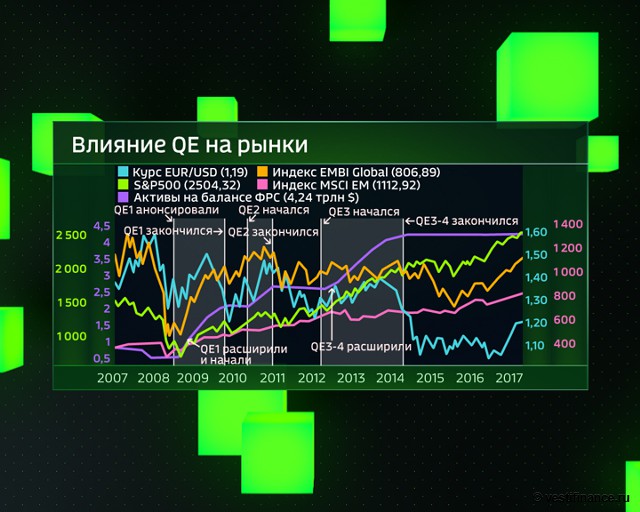

Долгосрочная перспектива - еще один повод для тревоги. Длительный период количественного смягчения (QE) заставил инвесторов смотреть на классы активов иначе.

Инфографика

Влияние QE на рынки с 2007 года

Они были лишены своего традиционного источника портфельных доходов, доходность государственных облигаций была доведена до исторического минимума и закрыта на балансе центральных банков.Инвесторы пытаются увеличить свои портфели альтернативными активами, такими как акции закрытых акционерных обществ. Но эти активы неликвидны и подкреплены большими долгами. В итоге может возникнуть шоковая ситуация при следующем кризисе, когда инвесторы попытаются продать эти неликвидные активы.