UBS Group — долгожданная новинка на СПБ. Сегодня стартуют торги его акциями. Бумага может быть интересна для консервативных инвесторов, а также теv, кто хеджирует свой портфель от глобальных потрясений. Пройдемся по главным показателям.

Что из себя представляет UBS

Это крупнейший по капитализации и активам банк Швейцарии и, что еще более важно, самый крупный в мире банк сегмента private banking. Основу клиентской базы UBS составляются так называемые High-net-worth individuals (HNWI). Иначе говоря, это крупнейший на планете банк для долларовых миллионеров.

Говоря о вековых стандартах швейцарской банковской тайны, имеют в первую очередь UBS. Еще с позапрошлого века в нем применяют сокрытие активов на балансе клиента и безымянные (нумерованные) счета. Секретные бункеры для хранения золота и других ценностей клиентов — еще одна визитная карточка UBS.

Вся эта секретность во благо клиентов резко контрастирует с открытостью данных самого банка. UBS часто приводят в пример как эталонный банк в плане финансовых и корпоративных практик. Например, он скрупулезно приводит таргеты по каждому пункту в отчетах для инвесторов и сообщает, достиг или не достиг цели, и почему именно.

Читайте также: Инвестиции в Швейцарию через СПБ Биржу. Топ-3 бумаг

Текущее состояние

Около четверти доналоговой прибыли UBS зарабатывает в швейцарских франках. Это относится к подразделению классического банковского обслуживания и корпоративных займов в самой Швейцарии. Остальные 75% приходятся на долларовую прибыль от подразделений по инвестициям и управлению капиталом, разбросанных по 50 странам мира.

За последний квартал UBS показал рекордную с 2017 г. выручку на уровне $9 млрд и рост прибыли на 30% выше консенсус-прогнозов. Маржа по чистой прибыли у него банка одна из самых широких в отрасли — 77%. Больше только у JPMorgan, но там сыграл эффект размороженных резервов.

От американских и других европейских банков UBS отличается исключительной стабильностью динамики. Последние 5 лет EPS у конкурентов прыгал от -37% до +9%. UBS каждый год прибавлял немного, в среднем 1,5%, зато равномерно. На следующий год консенсусы закладывают ускорение до 2,5% — на фоне ожидаемого снижения прибыли у всех других банков мира.

Динамика акций и прогнозы

Помимо самой Швейцарии, бумаги UBS Group торгуются на биржах Лондона (во франках), Франкфурта (в евро), Нью-Йорка (в долларах) и Мехико (в песо), а также в виде расписок в бразильском Сан-Паулу (в реалах). На российской СПБ Бирже будет долларовый листинг с привязкой к динамике в США.

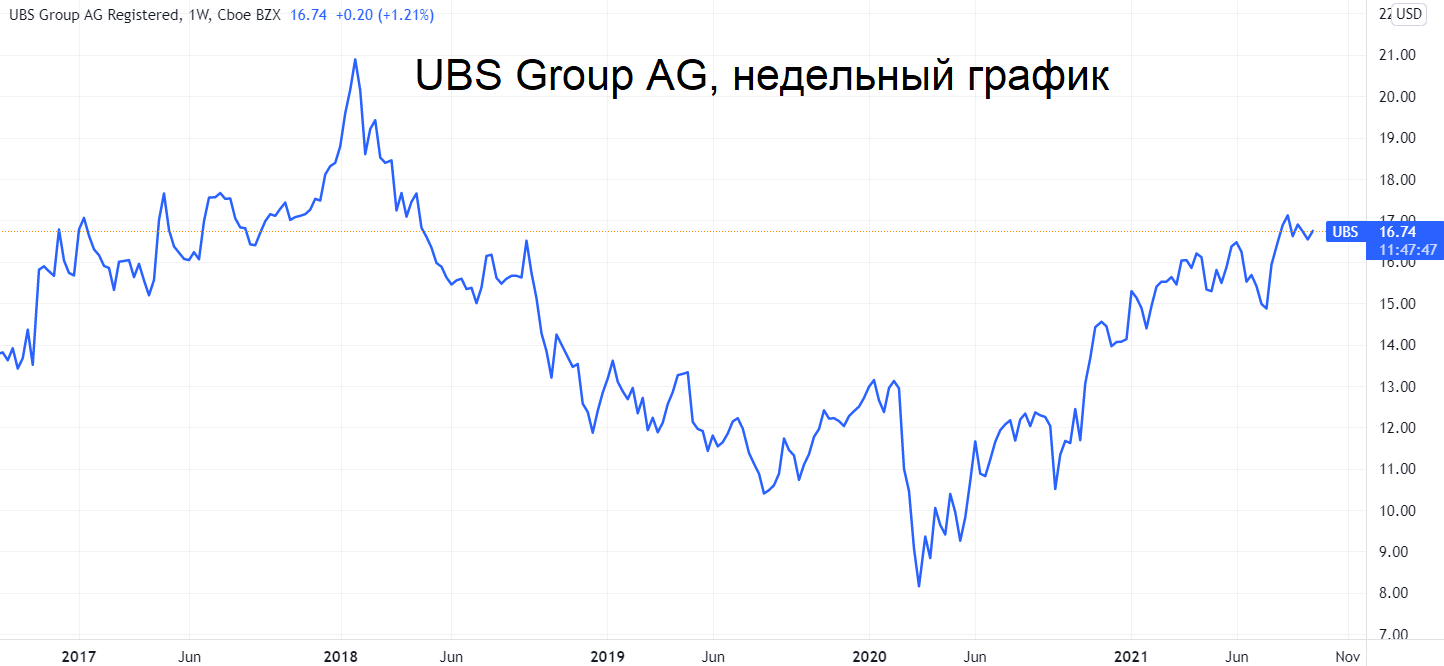

Актуальная стоимость одной акции UBS — чуть более 15 франков, что соответствует $17. Столько низкий ценник объясняет просто: банк на бирже недавно. Размещение на NYSE и SWX состоялось лишь в 2016 г. С того времени бумага не сильно изменилась в цене. По мультипликаторам UBS очень дешев. По P/E cейчас он уступает только Citigroup.

В этом году акции UBS идут вровень с широким рынком: +5,4% за квартал и +20% с начала года. Средний таргет на следующий год находится чуть выше 17 франков (18,6 в долларах), что дает около 11% потенциального роста. Позитивные сценарии могут вытолкнуть бумагу еще выше. Предыдущий максимум, достигнутый в 2018 г, — $20,9 за штуку.

Дивиденды

Основной интерес для инвесторов представляет низкая волатильность котировок, а также огромный дивидендный потенциал UBS. Среднедневные колебания его акций в среднем вдвое ниже, чем у крупнейших банков США, и в 1,5% ниже, чем у конкурентов из Британии и континентальной Европы. Это делает акции UBS защитным инструментом на случай глобальных коррекций.

Сейчас банк направляет на выплаты акционерам всего 8% чистой прибыли, что тем не менее дает дивидендную доходность на уровне американцев (2,2% годовых). Для сравнения, Bank of America и JPMorgan для поддержания такой же ставки вынуждены распределять 24% своей прибыли, или втрое больше.

До пандемии UBS платил от 3% до 5% в год. Весной 2020 г., как и прочие банки США и Европы, он столкнулся с ограничениями на выплаты и сократил дивиденды вдвое. По мере смягчения риск-политики швейцарского регулятора UBS с высокой вероятностью возобновит выплаты в привычном режиме. Резервы для этого есть.

Выводы

UBS — респектабельная фишка с доступным ценником. Банк выделяется на фоне глобальных конкурентов высокой маржой, стабильными темпами роста и уникальной базой клиентов. Из-за этого он менее чувствителен к кризисам, чем другие игроки банковского сектора, что делает его удобным защитным активом.

В моменте акция недооценена, что связано с ограничениями на дивидендные выплаты. С другой стороны, на этом можно сыграть: купив бумагу сейчас и дождавшись, когда выплаты разморозят, можно поймать волну роста вроде той, что случилась в США минувшей весной, а заодно получить источник высоких валютных дивидендов на будущее.

БКС Мир инвестиций