Когда речь заходит о самом влиятельном инвестиционном банке в мире, Goldman Sachs строит предельно оптимистичный прогноз на 2018 г., несмотря на то что банк признал, что его оценки никогда не были выше.

Главный стратег банка Дэвид Костин ожидает год "рационального изобилия", вызванного принятием на законодательном уровне сокращения налогов в рамках налоговой реформы Трампа, что приведет к пересмотру в сторону повышения целевых уровней S&P в конце года на отметке 2850 пунктов по сравнению с 2500 ранее и до отметки в 3100 пунктов к 2020 г.

Разумеется, главный стратег признает, что ситуация окажется совершено иной, в случае если не будет принята налоговая реформа Трампа: S&P, вероятно, упадет до 2400 с нынешних отметок выше 2600.

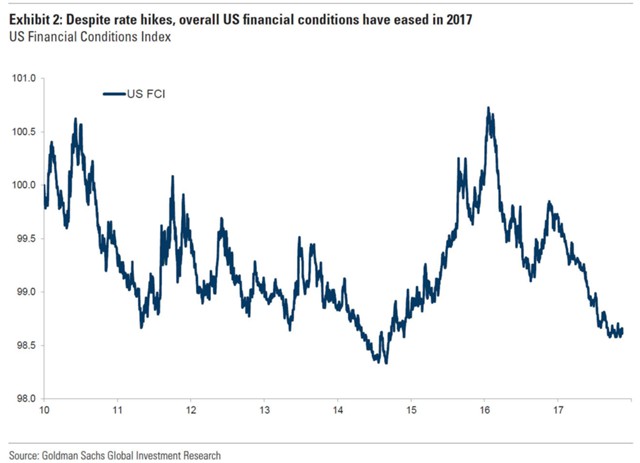

Интересно то, что даже в дискуссиях о будущем, которые не включают предположения Goldman о налоговой реформе, принятой на законодательном уровне, или прогнозы S&P, банк особенно оптимистичен и не ожидает появления "медвежьего" рынка в результате того, что 2017 г. является "годом золотой середины", в котором мир пользовался скоординированным мировым ростом притока ликвидности центробанка в $2 трлн.

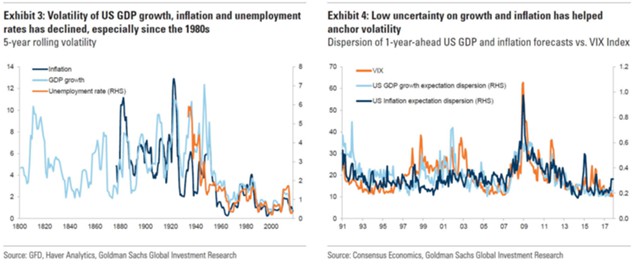

Но без соответствующего роста инфляции, что в сочетании с коллапсом мировой волатильности привело к таким финансовым условиям США, которые почти никогда не были более легкими, и были бы более характерны для трех сокращений ставок, а не для трех повышений ставок.

В результате Goldman уверен, что если не будет шока, "медвежий" рынок маловероятен", несмотря на растущие риски.

В результате Goldman уверен, что если не будет шока, "медвежий" рынок маловероятен", несмотря на растущие риски.

Вот что ожидает Goldman в 2018 г.

Вот что ожидает Goldman в 2018 г.

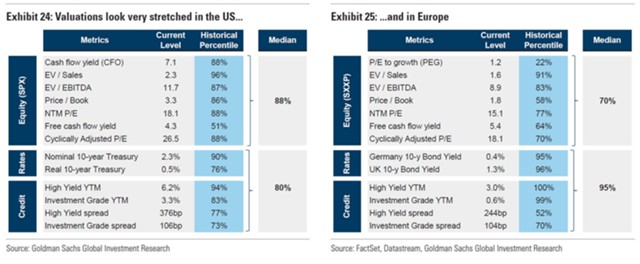

С негативной стороны инвесторы могут указывать на сочетание уже зрелого экономического цикла и долгого бычьего рынка (в основном на фоне ослабленной денежно-кредитной политики). Оценки растягиваются на большинстве фондовых рынков, особенно в США. Эти факторы наряду с началом (пусть и умеренного) количественного ужесточения (QT) также могут вызвать некоторую озабоченность.

С положительной стороны инвесторов можно успокоить прочностью и долговечностью текущего экономического цикла. Несмотря на то что это был долгий цикл, ослабление финансового кризиса также означало, что до недавнего времени он представлял неудовлетворительные показатели с точки зрения прочности, как это часто бывает после финансовых кризисов.

Это имело место даже в США, где восстановление было более устойчивым, чем в других странах, и помогло сдержать инфляционное давление.

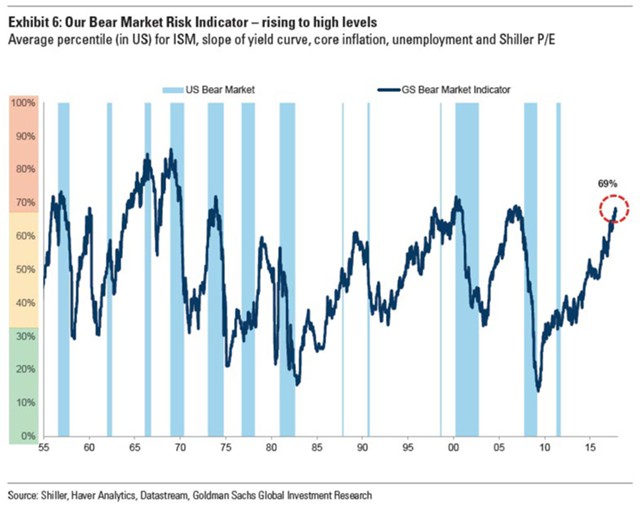

Goldman также объясняет, что поскольку "бычьи" рынки не умирают от старости, индикатор "бычьего" или "медвежьего" рынка, который, как отмечалось два месяца назад, находится на уровне, который предшествовал "пузырю" доткомов и мировому финансовому кризису 2007 г., стоит в значительной степени игнорировать.

Экономические циклы и "бычьи" рынки обычно не умирают от старости. Наша работа на "медвежьих" рынках показывает, что основное снижение всегда требует триггеров. Самый суровый тип "медвежьего" рынка - "структурный" "медвежий рынок" - является следствием коррекции основных экономических дисбалансов и, как правило, финансового пузыря. Эти риски в настоящее время низки, учитывая, что многие докризисные дисбалансы были снижены или перенесены в официальный сектор и в центробанки.

Между тем, "циклические" "медвежьи" рынки являются функцией экономического цикла и почти всегда вызваны ужесточением денежно-кредитной политики в ответ на инфляционное давление.

Хотя индикатор "бычьего"/"медвежьего" рынка находится на повышенных уровнях, он в основном отражает силу нынешнего экономического цикла, низкий уровень безработицы и высокие оценки. Важно отметить, что два других фактора, включенных в этот показатель, не находятся на высоких уровнях. Инфляция низкая и стабильная - и, как следствие, кривая доходности имеет тенденцию к повышению. Без роста инфляции маловероятно возникновение условий для рецессии и, следовательно, "медвежьего" рынка.

Таким образом, если "базовый" случай Goldman, который является оптимистичным сценарием, при котором S&P вырастет еще на 250 пунктов, или примерно 10%, в течение следующих 12 месяцев, ясен, в вышеприведенном тексте отмечается, что стратеги Blankfein считают самой большой угрозой для их сценария на следующий год инфляцию.

Таким образом, если "базовый" случай Goldman, который является оптимистичным сценарием, при котором S&P вырастет еще на 250 пунктов, или примерно 10%, в течение следующих 12 месяцев, ясен, в вышеприведенном тексте отмечается, что стратеги Blankfein считают самой большой угрозой для их сценария на следующий год инфляцию.

Но помимо роста инфляции и/или инфляционных ожиданий Goldman предвидит два других риска для своего "рационально эйфорического" прогноза на следующий год. В целом Goldman считает, что это три самых больших риска для акций в следующем году:

ситуация, когда спекулянты, играющие на повышение, вынуждены продавать акции по низкому курсу; короткая коррекция; рост инфляционных ожиданий.

Что касается первого пункта, то европейский стратег Goldman Питер Оппенхаймер пишет, что банк "часто слышал от клиентов в последнее время о нехватке активного роста акций, который так часто ассоциируется с рыночными пиками".

Он отмечает, что инвесторы опасаются, что их могут оставить позади в последней попытке сохранить оптимистичные ожидания, "поскольку процентные ставки остаются низкими, а ожидания роста продолжают расти, еще больше усиливаясь на фоне налоговой реформы США".

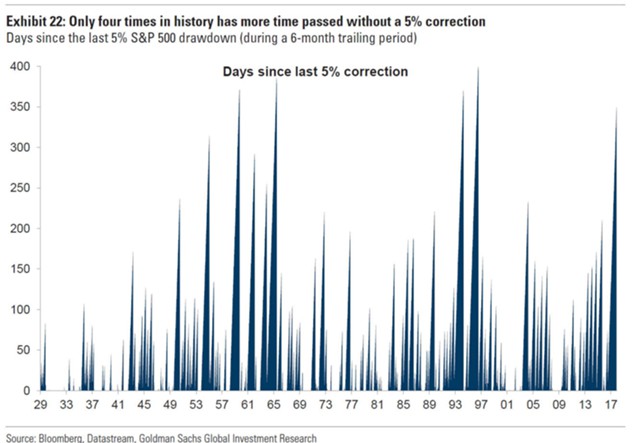

Оппенхаймер приходит к выводу, что "существует множество факторов, заставляющих предположить, что падение рынка является более вероятным". Он подчеркивает, что теперь мы наблюдаем второй по продолжительности период с 1929 г., по крайней мере для S&P 500, при доходности без коррекции на 5% и более.

Тем не менее, даже признав, что коррекция (или "медвежий" рынок) давно назрела, совет Goldman для клиентов прост: не продавайте.

Тем не менее, даже признав, что коррекция (или "медвежий" рынок) давно назрела, совет Goldman для клиентов прост: не продавайте.

Даже с риском коррекции или "медвежьего" рынка наилучшим действием является вложение средств, так как мы обнаружили, что предвосхищение рыночных пиков за счет продажи может оказаться слишком "дорогостоящим" с точки зрения упущенной прибыли.

Например, в среднем инвестор, который продает акции всего за три месяца до пика (в США), упускает рост цен на 7%. Это примерно та же сумма, которую инвестор, который продолжает инвестировать, потеряет в первые три месяца "медвежьего" рынка.

Естественно, вышеупомянутое предполагает обычную коррекцию, а не ряд катастрофических рыночных корректировок, спрогнозированных такими ресурсами, как Fasanara Capital, аналитиками, типа Марко Коланович и другими, которые предвидят исторический крах, который может привести к всеобъемлющему закрытию рынка, поскольку истощится ликвидность. Затем Goldman отмечает более важный момент: любой первоначальный крах, вероятно, увидит резкий отскок в первые дни "медвежьего" рынка.

Почти все "медвежьи" рынки начинаются с коррекции с последующим мощным отскоком, который дает инвесторам возможность продать позже, предполагая, конечно, что они признают, что это возможность продать, а не покупать.

"Мощный отскок", предусмотренный Goldman, является результатом шортов, стремящихся покрывать их позиции и обеспечивать естественный спад на рынке. Этого может и не случиться при следующем "медвежьем" рынке, поскольку сам Goldman показал, что короткие позиции среди хедж-фондов приближаются к рекордным низким уровням, поскольку неутомимый рост рынка за последний год убрал всех, кроме самых преданных "медведей".

Это подводит нас к следующему риску, инфляции, и, как предлагает Goldman, "для корректировки превращения в нечто более устойчивое - более глубокий и более продолжительный "медвежий" рынок - следует стремиться к росту инфляции, повышая процентные ставки и увеличивая риски рецессии".

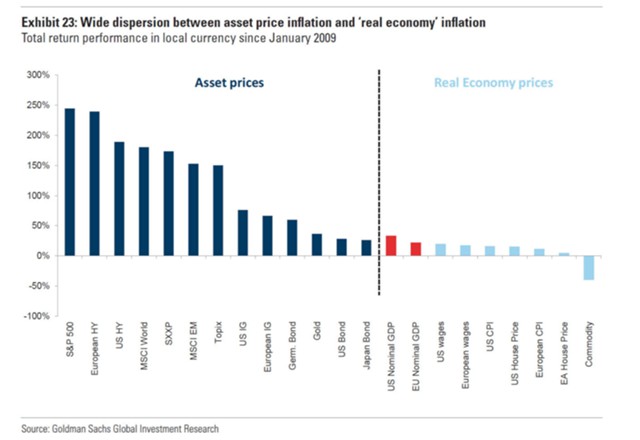

Как видно, между инфляцией в реальной экономике (потребительские цены, заработная плата и цены на сырьевые товары) с начала QE в 2009 г. и инфляцией цен активов наблюдается очень существенный разрыв. Все, что подталкивает инфляцию к росту, скорее всего, приведет к более высоким ставкам.

В нашем случае это, вероятно, сохранит умеренные темпы инфляции в финансовых активах (предотвращение роста цен), а в более экстремальном случае, если инфляция слишком резко вырастет, процентные ставки должны "нормализоваться" более радикально, чем предполагают нынешние рынки.

График Goldman относится также к тому, что было предъявлено два месяца назад, когда Джанет Йеллен заявила, что ФРС больше не контролирует "низкую инфляцию". Как показал Goldman, инфляция остается низкой только в реальной экономике. В финансовой экономике, измеряемой ценами на активы, инфляция еще никогда не была выше.

Разумеется, точка зрения Goldman справедлива: если и когда инфляция распространится на цены на активы и на цены в реальной экономике, ФРС будет вынуждена агрессивно ужесточать денежно-кредитную политику, гораздо более агрессивно, чем ожидает ФРС или рынок в настоящее время.

Разумеется, точка зрения Goldman справедлива: если и когда инфляция распространится на цены на активы и на цены в реальной экономике, ФРС будет вынуждена агрессивно ужесточать денежно-кредитную политику, гораздо более агрессивно, чем ожидает ФРС или рынок в настоящее время.

Это приведет к одному страшному случаю: в субботу Ганс Лоренцен из Citi предположил, что ФРС может быть парализована даже перед лицом инфляции "реального мира", поскольку по крайней мере "некоторые главы центробанков, с которым общался Citi", признают, что боятся, что они потеряли контроль над рынком.

Это мир, который приведет к гиперинфляции как в реальной, так и в финансовой экономике, и, возможно, завершится крахом как фиатных денег, так и обычной денежно-кредитной экономики, развязав следующий глобальный финансовый кризис, как это недавно было озвучено Джимом Ридом из Deutshce Bank и Марко Колановичем из JPM.

Тем не менее, в попытке избежать паники клиентов и продажи акций, Goldman предлагает гениальный ход: да, фондовый рынок может рухнуть, поскольку он никогда не был таким переоцененным, но если это произойдет, он снизит остальные активы, спровоцировав катастрофическую ликвидацию на всех рынках.

В условиях, когда более высокие инфляционные ожидания поддерживают долгосрочные премии, мы ожидаем коррекции на рынках активов. Фондовые рынки высоки по сравнению с историческими показателями, так же как и большинство классов активов. Это означает, что все они уязвимы для падений.

Goldman признает, что рынки никогда не были более переоценены, Он признает, что рынок давно назрел для коррекции, если только не произойдет крах "медвежьего" рынка. Он предупреждает, что если налоговая реформа Трампа не будет принята, рынок рухнет. Он предупреждает, что если инфляция, наконец, вырастет, акции, скорее всего, потерпят крах.

Goldman признает, что рынки никогда не были более переоценены, Он признает, что рынок давно назрел для коррекции, если только не произойдет крах "медвежьего" рынка. Он предупреждает, что если налоговая реформа Трампа не будет принята, рынок рухнет. Он предупреждает, что если инфляция, наконец, вырастет, акции, скорее всего, потерпят крах.

Но вот кульминационный момент: не продавайте, потому что именно то, куда вы собираетесь вкладывать свои деньги, или, как говорит Оппенхаймер, "рынки акций высоки относительно исторических показателей, так же как и большинство классов активов, что означает, что все они уязвимы для падений".

В результате согласно "логике" Goldman это даже не стоит скрывать. Но есть одна альтернатива: для специалистов по инвестированию в смешанные активы предпочтительной стратегией остается сохранение наличных денег в качестве хеджирования переоцененных акций, поскольку "медвежий" рынок на рынке акций, ориентированный на инфляцию, повлияет на большинство финансовых активов, что будет трудно скрыть.

Или, может быть, не наличные деньги: криптовалюты зачастую рассматриваются как хеджирование системного сбоя, который может обрушить саму фиатную систему.