Данные по динамике ВВП и темпам инфляции не подтверждают, что масштабные программы количественного смягчения со стороны Федеральной резервной системы США и других мировых ЦБ оказывают какой-либо реальный экономический эффект.

ФРС США, Банк Англии, Банк Японии и ЕЦБ с момента финансового кризиса 2008 г. запустили целую серию программ покупки активов в качестве ответных мер на кризисные явления. ЦБ Британии, Японии и еврозоны по-прежнему продолжают печатать деньги и скупать на них гособлигации, акции и другие финансовые активы, называя данные действия "монетарным стимулированием".

ФРС, формально завершив QE в 2014 г., до сих пор продолжает ежемесячное реинвестирование средств, поступающих от погашения ценных бумаг на своем балансе, тем самым не допуская резкого сокращения объема активов. В ближайшее время ФРС, как ожидается, начнет прямое сокращение баланса.

Как отмечал портал "Вести.Экономика", за последние годы уже озвучивались скептические оценки реальной эффективности печатания денег и накачивания ими финансовой системы со стороны ФРС. В частности, по ряду оценок и докладов действия ФРС лишь усилили социальное неравенство в США.

В новом докладе, опубликованном экономистом Федерального резервного банка Сент-Луиса Стивеном Уильямсоном, эффективность программ QE, возможно, впервые оценивается как "спорная" и "не имеющая реальных подтверждений".

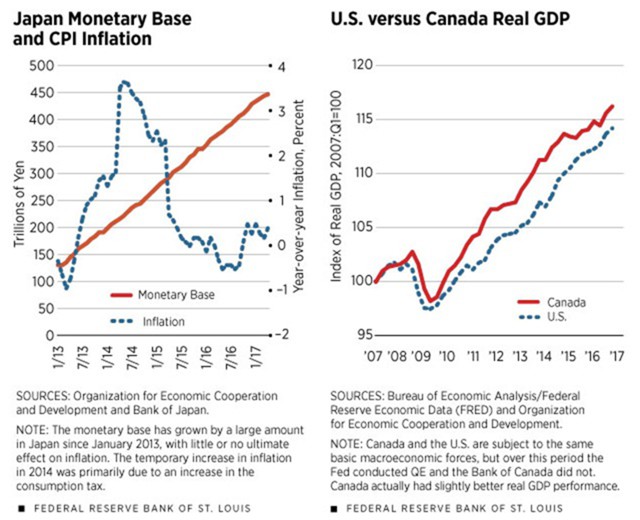

Экономист одного из региональных банков ФРС напоминает, какие программы проводил американский центробанк в посткризисный период, и отмечает, что данные по инфляции в Японии, а также по ВВП США за этот же период практически не демонстрируют никакой корреляции с программами печатания денег со стороны Банка Японии и ФРС США.

"Все программы QE, проводившиеся в мире в течение финансового кризиса и после него, представляли для центральных банков основной интерес с точки зрения того, как покупка различных типов и объемов активов повлияет на условия финансовых рынков и в конечном счете на инфляцию и совокупные показатели экономической активности.

Например, 25 ноября 2008 г. ФРС объявила о запуске своей первой программы количественного смягчения, иногда называемой QE1. В пресс-релизе по данной программе были предоставлены детали по типам активом, которые ФРС будет покупать: долговые обязательства ипотечных компаний и ценные бумаги, обеспеченные ипотечными обязательствами, а также объемы активов, которые планировалось приобрести. В заявлении также четко отмечалось, что целью программы является влияние на общие финансовые условия, а также, более конкретно, на рынок недвижимости и ипотечный сектор. После этого последовали другие программы, и в них также детально отражались скупаемые активы:

1. QE1, декабрь 2008 – март 2010: покупки ценных бумаг ипотечных компаний в размере $175 млрд и ценных бумаг, обеспеченных ипотечными обязательствами, в размере $1,25 трлн.

2. Программа реинвестирования, август 2010 – настоящее время: замена погашаемых ценных бумаг на новые активы для поддержания размера баланса на постоянном уровне при отстутствии программы QE.

3. QE2, ноябрь 2010 – июнь 2011: покупка долгосрочных гособлигаций США в объеме $600 млрд.

4. "Операция Твист", сентябрь 2011 – декабрь 2012: замена активов в объеме более $600 млрд, включающая в себя покупки гособлигаций США со сроком погашения от 6 до 30 лет и продажу гособлигаций США со сроками погашения в 3 года и менее.

5. QE3, сентябрь 2012 – октябрь 2014: покупка ценных бумаг, обеспеченных ипотечными обязательствами, и долгосрочных гособлигаций США, первоначально установленная на уровне $40 млрд в месяц для ипотечных ценных бумаг и $45 млрд для долгосрочных гособлигаций США.

Следствием всех этих программ стало увеличение объема активов на балансе ФРС. С декабря 2007 г. по май 2017 г. общий объем активов на балансе ФРС увеличился в 5 раз с $882 млрд до $4,473 трлн. Чтобы оценить масштаб проведенной серии программ QE, нужно понимать, что общий объем активов на балансе ФРС увеличился с 6% от ВВП США в IV квартале 2007 г. до 23,5% от ВВП США в I квартале 2017 г.

"Нас интересует, как программы QE повлияли на конечные цели центральных банков, в частности в плане влияния на инфляцию и реальную экономическую активность. Одним из примеров эмпирических доказательств, к которым мы можем обратиться, – это так называемые естественные эксперименты: примеры, когда монетарная политика была использована и ее последствия были более или менее очевидными. Мы рассмотрим два примера: (1) QE в Японии в период после 2013 г. и (2) сравнение показателей Канады и Соединенных Штатов после финансового кризиса.

В январе 2013 г. Банк Японии объявил о том, что будет добиваться достижения цели по инфляции в 2%. В апреле 2013 г. Банк Японии объявил о программе количественного и качественного смягчения, предназначавшейся для достижения цели по инфляции в 2% в течение 2 лет.

С 2013 до начала 2016 гг. номинальные процентные ставки в Японии находились на уровне, близком к 0%. С начала 2016 г. ставки остаются отрицательными. С начала 2013 до мая 2017 гг. общий объем монетарной базы в Японии (мера общего объем обязательств Банка Японии) увеличился примерно в 3 раза.

Если QE действительно является эффективной мерой по увеличению инфляции – основной цели Банка Японии, тогда темпы инфляции должны были увеличиться, отреагировав на проведение подобной масштабной программы QE. Но, как показывает статистика, этого не произошло.

Если мы посмотрим на индекс потребительских цен в Японии, то в 2014 г. действительно произошло увеличение данного показателя, однако в основном из-за увеличения на 3% потребительского налога в Японии в апреле 2014 г. При этом в период с середины 2015 по март 2017 гг. темпы инфляции в Японии в среднем оставались на нуле, что, очевидно, намного ниже целевого уровня 2%.

С начала финансового кризиса монетарная политика Канады и США в плане уровеня процентных ставок мало чем отличалась. Однако в течение этого периода Банк Канады не осуществлял каких-либо программ QE, в то время как ФРС активно проводила их.

По состоянию на конец декабря 2016 г. объем активов на балансе Банка Канады составлял 5,1% от ВВП страны по сравнению с уровнем 23,6% от ВВП для ФРС США.

Канада и Соединенные Штаты обычно подвержены схожим экономическим шокам с учетом близости их географического расположения и схожего уровня экономического развития.

С учетом этого, если бы программы QE были бы действительно эффективны в плане стимулирования экономической активности, мы могли бы увидеть существенные отличия в экономических показателях США по сравнению с Канадой с момента финансового кризиса.

Однако, при сравнении изменений реальных значений ВВП Канады и США, установленных на отметке 100 пунктов для обеих стран в I квартале 2007 г., мы видим, что между ними практически нет заметной разницы в динамике реального ВВП в период с 2007 по IV квартал 2016 гг.

Более того, по сравнению с I кварталом 2007 г. реальный ВВП Канады в IV квартале 2016 г. был на 2% выше реального ВВП США, что отражает более высокий кумулятивный рост, несмотря на предположительно менее стимулирующую монетарную политику.

Таким образом, в двух данных естественных экспериментах не содержится доказательств того, что QE оказывает какой-либо реальный эффект в плане увеличения инфляции, если мы посмотрим на пример Японии, или в плане увеличения реального ВВП, если мы сравним данные по Канаде и США".