Этот день в истории запомнился официальным открытием первого банка Федеральной резервной системы, так называемого Федерального резервного банка. Произошло это 16 ноября 1914 г.

Сама Федеральная резервная система появилась чуть раньше - 23 декабря 1913 г. Она была создана как объединяющий орган национальных банков, так как до ФРС национальные банки были независимыми. К слову, создана она была намного позднее, чем центральные банки других стран Запада. Дебаты о создании системы централизованного управления финансовой деятельностью начались после того, как в США прогремели четыре крупных финансовые кризиса - в период с 1873 по 1907 гг.

Американцы тогда крайне негативно относились к самой идее создания центрального банка. Аналогичные структуры в Европе действовали неэффективно и даже деструктивно. Кроме того, европейские центральные банки позволяли правительствам практически бесконтрольно тратить бюджетные средства.

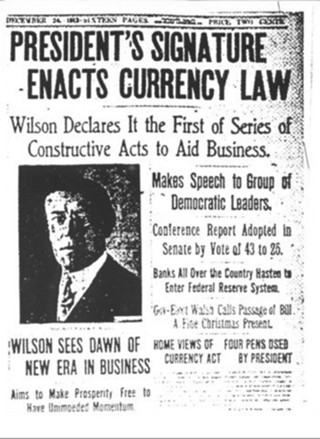

Впрочем, кризис 1907 г. все же не мог оставить вопрос создания центрального банка в стороне, однако обсуждения затянулись еще на несколько лет, и лишь в декабре 1913 г. новый президент Вудро Вильсон подписал со скрипом прошедший через обе палаты конгресса закон о создании Федеральной резервной системы.

Стоит отметить, что от единого центрального банка отказались, и была создана система, состоящая из 12 региональных резервных банков. Сейчас, конечно, ФРС стала более централизованной, а независимость ФРБ уменьшилась, тем не менее изначально задумка была такова.

С одной стороны, ФРС получила независимость от правительства, с другой - государство стало гарантом выпускаемых ФРС банкнот, оно также назначает членов правления. Председателя правления назначает президент с согласия сената. Сейчас, напомним, Дональд Трамп выдвинул кандидатуру Пуэлла, а Джанет Йеллен покинет свой пост.

Поскольку основной задачей Федрезерва являлась стабильность банковской системы, то был создан механизм, согласно которому банки должны были отчислять регулятору так называемые обязательные резервы, они должны были храниться только в резервных банках.

Сейчас ФРС использует три главных инструмента воздействия на банки, а через них на экономику в целом. Первая и самая традиционная форма воздействия – процентные ставки по кредитам коммерческим банкам.

Предполагается, что, получая дешевые деньги от ФРС, банки будут активно кредитовать экономику, помогая ей предотвратить спад. Однако, как мы знаем, в последние годы банки с больше охотой направляют деньги на финансовые рынки, раздувая там небывалые по своим масштабам пузыри.

Также Федрезерв активно использует инструмент - нормы обязательного резервирования. Чем меньше норма резервирования, тем больше денег у банков. После кризиса 2008 г. ФРС несколько раз прибегала к изменению этого показателя.

Ну и, конечно, различные программы скупки активов. Опять же, после кризиса 2008 г., когда ФРС возглавлял Бен Бернанке, было принято включить печатный станок и начать выкупать у банков активы, предоставляя им таким образом ликвидность.

Эта программа получила название программы количественного смягчения, или QE. ФРС проводила три раунда QE, а затем начала так называемый tapering - постепенное сокращение объемов выкупа активов. Затем ФРС перешла к постепенному повышению ставок, однако на балансе регулятора до сих пор находятся активы на сумму порядка $4,5 млрд.

Доходы, получаемые от этих активов, реинвестируются, однако буквально недавно было принято историческое решение о начале сокращения баланса, и активы эти будут постепенно продаваться.

Особенности ФРС

В техническом смысле каждый из 12 федеральных резервных банков является не государственной организаций, а корпорацией (ФРБ расположены в Бостоне, Нью-Йорке, Филадельфии, Кливленде, Ричмонде, Атланте, Чикаго, Сент-Луисе, Миннеаполисе, Канзас-Сити, Далласе и Сан-Франциско).Их акционерами являются обычные коммерческие банки. Данная система существует с момента образования ФРС и, как указано в соответствующем законе (Federal Reserve Act), призвана обеспечить "гибкость и мощь национальной финансовой системы". Всем банкам, ведущим операции на всей территории США, было предписано присоединиться к ФРС, локальные банки могли сделать то же самое по своей инициативе. Это было сделано, для того чтобы центральный банк не стал "башней из слоновой кости", в котором работают исключительно чиновники, решающие свои личные задачи, не обращая внимания на реальную ситуацию в стране.

В свою очередь это постоянно порождает слухи о том, что центральный банк США находится в руках и под фактическим управлением частных лиц, имеющих свои личные материальные интересы. К слову, аудит ФРС никогда не проводился, однако многие очень хотят, чтобы это было сделано. Источник: Masterok