Когда крупнейший держатель казначейских облигаций США начнет сокращать свои вложения, это может стать одним из лучших моментов для инвесторов, чтобы покупать больше этих бумаг, заявил стратег CLSA Ltd. в Гонконге Крис Вуд.

Недавняя распродажа бондов вызвала спекуляции о том, что доходность может продолжить расти, если Федеральная резервная система (ФРС) США, как и планируется, начнет сокращать свой баланс в этом году путем неполного реинвестирования поступлений от погашения долговых бумаг.

Однако, поскольку такое сокращение будет представлять собой ужесточение денежно-кредитной политики, оно приведет к сглаживанию кривой доходности и снижению доходности 10-летних облигаций, считает Вуд. Он указал на аналогичную динамику во время трех раундов количественного смягчения ФРС за последнее десятилетие.

"Кривая доходности сглаживалась в ответ на два повышения ставки ФРС в этом году, и такая же реакция должна произойти в случае сокращения баланса, - написал Вуд в обзоре от 13 июля, который цитирует Bloomberg. - Следует помнить, что в тех случаях, когда ФРС прекращала или замедляла количественное смягчение после 2008 г., рынок облигаций рос, хотя ФРС покупала меньше облигаций".

Мнение Вуда противоречит позиции ряда других экспертов, в том числе главы JPMorgan Chase & Co. Джейми Даймона. Как сообщали "Вести.Экономика", ранее на этой неделе Даймон заявил, что сворачивание программы скупки облигации - это беспрецедентный вызов для центробанка и его последствия могут быть более разрушительными, чем ожидается.

Цены на казначейские облигации восстановились после максимального двухнедельного снижения с марта. Распродажу усугубили сигналы главы Европейского центрального банка (ЕЦБ) Марио Драги о том, что он не исключает возможности сокращения покупок активов.

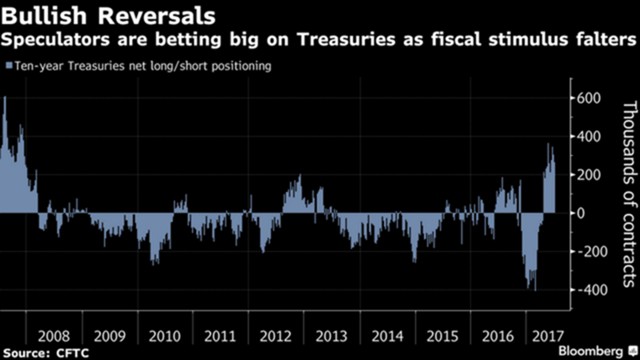

Однако, по мнению Вуда, ключевой риск для рынка облигаций имеет мало общего с центральными банками. Его больше интересует судьба планов президента США Дональда Трампа по сокращению налогов и увеличению расходов на инфраструктуру. Потеря импульса для реализации политики, которую некоторые назвали Trumponomics, во многом объясняет "бычий" настрой крупных спекулянтов по отношению к 10-летним Treasuries, сказал стратег CLSA.

Однако, по мнению Вуда, ключевой риск для рынка облигаций имеет мало общего с центральными банками. Его больше интересует судьба планов президента США Дональда Трампа по сокращению налогов и увеличению расходов на инфраструктуру. Потеря импульса для реализации политики, которую некоторые назвали Trumponomics, во многом объясняет "бычий" настрой крупных спекулянтов по отношению к 10-летним Treasuries, сказал стратег CLSA.