В Банке России заявили о необходимости перехода к использованию других межбанковских процентных ставок вместо британской ставки LIBOR, которая в ближайшие годы будет выведена из обращения на фоне многочисленных махинаций.

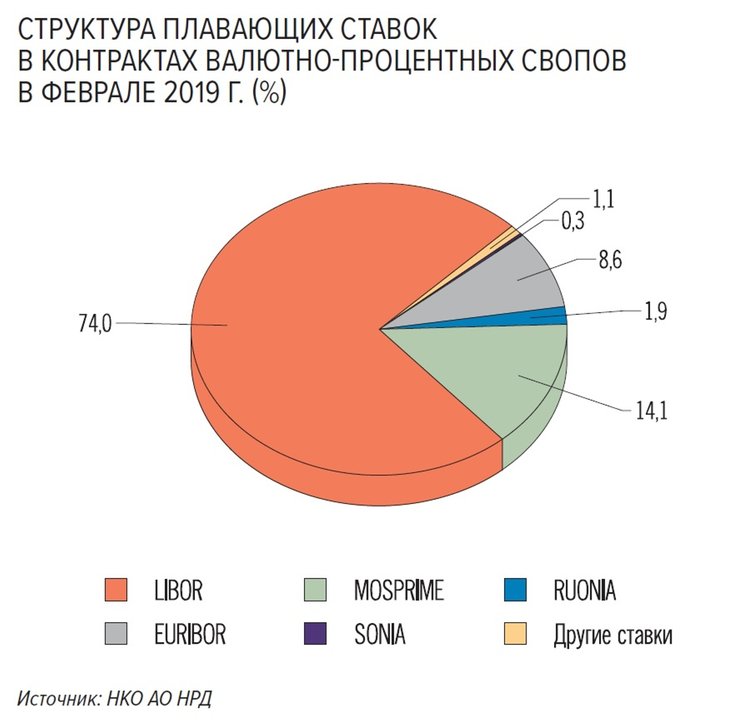

В ЦБ отметили, что на российском финансовом рынке LIBOR по-прежнему играет существенную роль, в частности в сегменте процентных свопов с плавающей процентной ставкой. По оценкам Банк России, доля контрактов, привязанных к ставке LIBOR по состоянию на конец февраля 2019 г., составляет около 74%. Доля сделок по объему открытой позиции по валютно-процентным свопам с плавающей процентной ставкой, привязанной к ставке LIBOR с датой погашения после 2021 г. составляет 16%.

Об этом говорится в февральском обзоре рисков финансовых рынков, опубликованном ЦБ в понедельник, 11 марта.

В Банке России отметили, что регулятор участвует в работе по разработке мер по минимизации рисков, связанных с переходам на использование других ставок. При этом в ЦБ также призвали участников рынка оценить, "какие индикативные ставки они будут использовать вместо LIBOR после 2021 г., и внести соответствующие изменения в действующие контракты".

"Участники мировых финансовых рынков и международные организации (СФС, ISDA, Базельский комитет по банковскому надзору) ведут активную дискуссию и проводят аналитические исследования по выбору новых альтернативных ставок, которые, обладая прозрачным и защищенным от возможности манипулирования механизмом образования, адекватно учитывали бы потенциальные риски и отражали рыночную стоимость заимствований на денежном рынке.

В связи с ожидаемым прекращением к концу 2021 г. публикации информации о величине ставки LIBOR большинство стран планирует к этому сроку отказаться от ее использования. Среди альтернативных ставок рассматриваются в том числе уже существующие ставки: SONIA в Великобритании, SOFR в США, ESTER в Европе, а также некоторые другие. При этом уже с апреля 2018 г. ФРС США и Банк Англии начали публиковать расчетные значения ставок SOFR и SONIA соответственно.

Переход на новые финансовые индикаторы содержит риски, которые могут возникать как в переходный период внедрения реформы, так и после его завершения. Наиболее важным из них является риск установленияи пересмотра корректной цены действующих финансовых контрактов, привязанных, например, к ставке LIBOR, после полного отказа от LIBOR в 2021 году.

Разработка мер по минимизации этого и других рисков ведется в рамках рабочих групп СФС, ISDA, Базельского комитета, регуляторами рынков крупнейших стран, в том числе Банком России".

На российском рынке в сегменте валютно-процентных свопов с плавающей процентной ставкой открытая позиция по контрактам (по стоимостному объему), привязанным к ставке LIBOR, по итогам февраля 2019 г. составила $35 млрд.

Открытая позиция по LIBOR, как отмечают в ЦБ РФ, в конце февраля 2019 г. составляла $73 млрд США (70%). Открытая позиция по контрактам с датой по гашения после 2021 г. составляет $34 млрд (47% от сделок (по открытой позиции), ставка по которым привязана к LIBOR). Самый длинный контракт со ставкой LIBOR истекает только в 2034 г.