Организациям следует более эффективно применять цифровые технологии в персонализированном взаимодействии с клиентами для повышения качества обслуживания, прибыльности и конкурентоспособности, отмечается в новом отчете компании The Boston Consulting Group.

Несмотря на общие усилия, направленные на стабилизацию в посткризисный период, розничные банки продолжают испытывать сложности по многим причинам: это медленные процессы, несоответствие онлайн- и офлайн-возможностей, а также заурядность предложения клиентам. В новом отчете The Boston Consulting Group (BCG) "Глобальные рынки капитала, 2017 г.: Ускоряя бионическую трансформацию" утверждается, что для того, чтобы изменить ситуацию, требуются решительные действия. Этот ежегодный отчет компании BCG, подготовленный на основе данных исследования, которое включает в себя результаты сравнительного анализа качества банковских услуг для физических лиц Retail Banking Excellence (REBEX), а также опроса клиентов розничных банков (42 тыс. респондентов из 16 стран, декабрь 2016 - январь 2017), дает представление о современном состоянии отрасли. В отчете также описаны меры, которые следует предпринять розничным банкам, для того чтобы ускорить бионическую трансформацию и обеспечить для себя более успешное будущее. Согласно отчету бионическая трансформация способна увеличить чистую операционную прибыль розничных банков на 30% к 2020 г.

"По сути, бионическая трансформация состоит из трех взаимосвязанных элементов, - сказал Ян Волш (Ian Walsh), старший партнер компании BCG, руководитель глобального розничного банковского сегмента компании и соавтор отчета. - Первый - это слияние цифрового и личного взаимодействия для создания более эффективной и экономичной модели дистрибуции; второй - это формирование ценностного предложения, сочетающего в себе вынесенное человеком суждение и эффективность данных; и третий - философия, учитывающая впечатления клиентов от взаимодействия с услугами и сквозные процессы, в которых используются роботы и компьютерное обучение. Чтобы проложить для себя путь к успешному будущему, банки должны сочетать все эти три компонента".

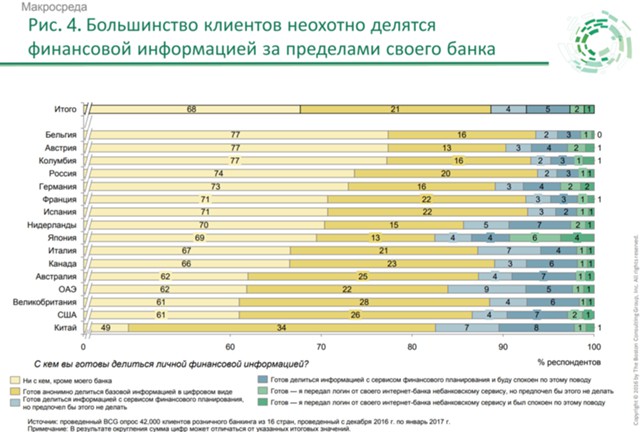

"Выводы отчета позитивны для российских банков, - комментирует Макс Хаузер, партнер и управляющий директор, руководитель практики финансовых институтов BCG в России и СНГ. – Клиенты розничных банков в России одни из самых скептически настроенных по отношению к передаче персональной информации кому-либо еще за пределами собственного банка, и лишь 27% из них готовы предоставлять ее организациям, не являющимися банками (один из самых низких показателей среди других стран в отчете). Следовательно, финтех-компании вряд ли смогут добиться прорыва на российском рынке.

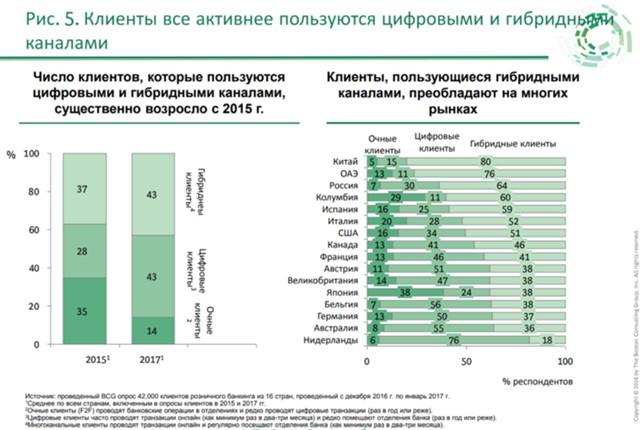

В то же время российские клиенты одни из самых продвинутых в мире в плане использования современных цифровых технологий. Лишь 7% клиентов предпочитают личное общение с банком, по этому показателю Россия опережает многие развитые страны. Подавляющее большинство клиентов в России (64%), так называемые "гибридные", взаимодействуют с банком как офлайн (лично), так и онлайн.

В то же время российские клиенты одни из самых продвинутых в мире в плане использования современных цифровых технологий. Лишь 7% клиентов предпочитают личное общение с банком, по этому показателю Россия опережает многие развитые страны. Подавляющее большинство клиентов в России (64%), так называемые "гибридные", взаимодействуют с банком как офлайн (лично), так и онлайн.

Для того чтобы соответствовать ожиданиям клиентов и добиться успеха на рынке, российским розничным банкам необходимо фокусироваться на оптимизации и цифровизации клиентского опыта. Нужно внедрять фундаментально новые подходы, радикально переосмысливая элементы клиентского пути на основе использования искусственного интеллекта, роботизации и других инструментов, позволяющих улучшить качество сервиса. Новые процессы должны быть внедрены в масштабе всей организации.

Те игроки рынка финансовых услуг, которые первыми решат эту задачу, получат устойчивое конкурентное преимущество".

Общие выводы по ситуации в секторе розничных банковских услуг

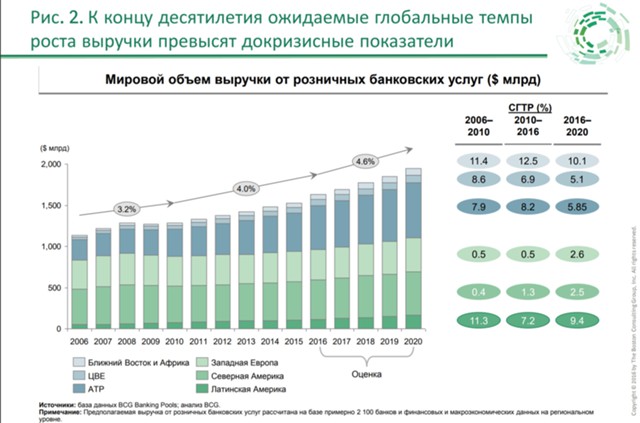

Сектор розничных банковских услуг остается важной частью индустрии финансовых услуг, и на него приходится 45% выручки от банковский деятельности. Более того, стабилизация макроэкономической ситуации вернула к позитивным значениям уровень глобальной выручки от розничной банковской деятельности, и совокупный среднегодовой темп ее роста (CAGR) в период с 2016 по 2020 гг. составлял 4,6%, что почти на 2% больше, чем до кризиса.Но если рассмотреть ситуацию в регионах более подробно, обнаруживается, что рост неравномерен. По оценкам BCG, на Ближнем Востоке, в Африке и Латинской Америке розничные банки достигнут совокупного среднегодового темпа роста за пять лет в период с 2016 по 2020 гг. от 9% до 10%, банки Азиатско-Тихоокеанского региона - около 6%, Центральной и Восточной Европы - 5%. Однако этот показатель для банков США и Западной Европы составит лишь около 2,5% за тот же период.

Что касается продуктов, ожидается, что доля сбережений в глобальном росте выручки составит 30% (в период с 2010 по 2015 гг. - 20%).

Что касается продуктов, ожидается, что доля сбережений в глобальном росте выручки составит 30% (в период с 2010 по 2015 гг. - 20%).

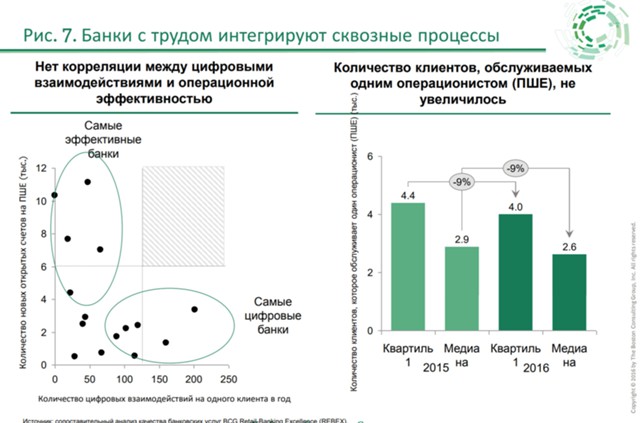

В отчете также указывается, что разрыв между наиболее прибыльными банками и остальными банками увеличивается. Сравнительный анализ BCG REBEX выявил, что показатель "отношение доходов к расходам" банков верхнего квартиля на 38% ниже, чем аналогичный показатель банков нижнего квартиля, а операционная прибыль на клиента превышает 136%. При этом в основном такая разница вызвана традиционными мерами по снижению расходов, такими как сокращение персонала и закрытие отделений.

Слияние цифрового и персонализированного взаимодействия для преобразования дистрибуции

В отчете отмечается, что одной из важнейших задач в переходе на бионическую дистрибуцию является реформирование филиальной сети, на которую приходится приблизительно 30% общих операционных расходов. Вместо унифицированной модели филиалам банкам следует разработать разнообразные форматы и встроить их в сбалансированную мультиканальную систему дистрибуции. Банки могут также использовать модели, основанные на использовании локальных данных, для прогнозирования ожидаемых изменений в поведении клиентов, ассортименте услуг и рентабельности для оптимизации своей географии присутствия, увеличения количества обслуживаемых клиентов на отделение и получения большей прибыли. Компания BCG сообщает, что банки, которые осуществят переход на такую бионическую сеть, смогут добиться увеличения выручки на 5-15%, снижения расходов на сеть на 15-35% и повышения удовлетворенности клиентов на 10-15%.

Банки могут также использовать модели, основанные на использовании локальных данных, для прогнозирования ожидаемых изменений в поведении клиентов, ассортименте услуг и рентабельности для оптимизации своей географии присутствия, увеличения количества обслуживаемых клиентов на отделение и получения большей прибыли. Компания BCG сообщает, что банки, которые осуществят переход на такую бионическую сеть, смогут добиться увеличения выручки на 5-15%, снижения расходов на сеть на 15-35% и повышения удовлетворенности клиентов на 10-15%.

Ценностное предложение как сочетание персонализации и эффективности данных

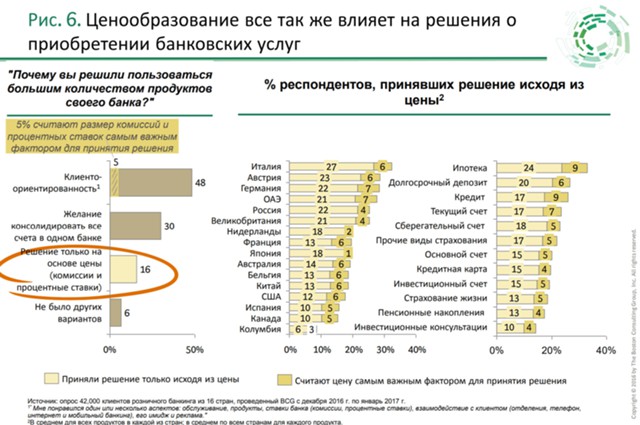

В отчете сообщается, что клиенты розничного банковского бизнеса ожидают, что будут получать от банка, который их знает и понимает, высококачественные, простые для понимания продукты.Но поскольку они привыкли к цифровым каналам, простым в использовании и мгновенно реагирующим на их запросы, они также ожидают получать от своих поставщиков розничных банковских услуг высокую степень персонализации, дифференциации и локализации при использовании онлайновых и офлайновых каналов.

Чтобы удовлетворить этот спрос, банкам необходимо внедрять дополнительные инновации в области продуктов и услуг и повышать качество взаимодействия с клиентами при осуществлении банковского обслуживания. В краткосрочной перспективе более эффективные, ориентированные на ценность подходы к ценообразованию могут позволить банкам повысить выручку на 15% через 6-12 месяцев, и эти средства и могут помочь финансировать остальные стратегические задачи банка.

Чтобы удовлетворить этот спрос, банкам необходимо внедрять дополнительные инновации в области продуктов и услуг и повышать качество взаимодействия с клиентами при осуществлении банковского обслуживания. В краткосрочной перспективе более эффективные, ориентированные на ценность подходы к ценообразованию могут позволить банкам повысить выручку на 15% через 6-12 месяцев, и эти средства и могут помочь финансировать остальные стратегические задачи банка.