Недавнее резкое падение (flash crash) фондового индекса Dow Jones Industrial Average (он рухнул почти на 1600 пунктов) наглядно показало огромную степень зависимости финансовых рынков и участников экономики от мягкой монетарной политики.

Продолжительный период низких процентных ставок и политики количественного смягчения стимулировал инвесторов брать на себя неадекватно оцениваемые риски. И чем дольше такая политика будет продолжаться, тем выше будет угроза мировой финансовой стабильности.

Как пишет бывший главный экономист ЕЦБ Юрген Старк в своей статье в Project Syndicate, необходимость в сверхмягкой монетарной политике уже давно отпала – это факт.

"В мировой экономике, а особенно в странах развитого мира, наблюдается все более уверенный рост. Согласно последней версии "Перспектив мировой экономики" Международного валютного фонда экономический рост продолжится еще несколько кварталов, особенно в США и еврозоне.

Тем не менее международные институты, в том числе МВФ, опасаются внезапных коррекций на рынке, естественной причиной которых станут изменения ожиданий по поводу инфляции и процентных ставок. Именно поэтому они продолжают утверждать, что монетарную политику следует ужесточать очень медленно. В результате центральные банки продолжают откладывать нормализацию монетарной политики. Следствием этого становится рост цен на финансовые активы, создающий огромные рыночные искажения, что делает те самые коррекции неизбежными.

Да, Федеральный резерв США стал сворачивать меры монетарной экспансии еще в конце 2013 г., когда он начал постепенно снижать объемы, а в конечном итоге вообще прекратил покупки облигаций, сокращая тем самым свой баланс. Ключевая федеральная учетная ставка была постепенно начиная с конца 2015 г. повышена до 1,5%.

Тем не менее политика ФРС до сих пор далека от нормальной. Если принять во внимание нынешнюю продвинутую стадию экономического цикла, а также прогнозы номинального роста ВВП в размере более 4% и низкую безработицу, не говоря уже о риске перегрева, становится очевидно, что ФРС отстает от жизни.

Центральные банки других развитых стран тем временем по-прежнему пребывают в экстремальном кризисном режиме и ведут себя даже хуже. Ни Банк Японии, ни Европейский центральный банк не демонстрируют никаких признаков намерений ужесточить монетарную политику, несмотря на то что сегодня экономические условия совершенно отличны о тех, что превалировали во время кризиса и последовавшего за ним второго витка рецессии в еврозоне.

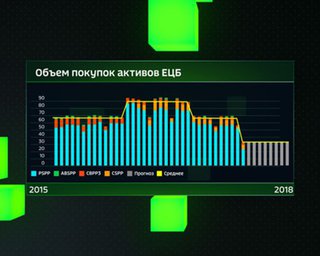

Объем покупок активов Европейским центральным банком

ЕЦБ, в частности, защищает политику низких процентных ставок, ссылаясь на якобы существующие риски дефляции или уровень инфляции ниже целевого. Истина же в том, что риска "плохой" дефляции (то есть спирального, усиливающего самого себя снижения цен, зарплат и показателей экономики) в еврозоне, рассматриваемой в целом, никогда не было. С 2014 г. было совершенно очевидно, что резкое снижение инфляции связано со спадом цен на энергоносители и сырьевые товары.Иными словам, ЕЦБ не следовало считать низкую инфляцию постоянным или даже долгосрочным явлением, которое требует агрессивной монетарной реакции. Проблема в том, что руководство ЕЦБ излишне сильно сосредоточилось на задаче обеспечения ценовой стабильности путем достижения краткосрочного целевого уровня инфляции. Этот уровень широко определяется как "ниже, но близко к 2%", а конкретная цель равна 1,9%.

Все это не соответствует планам совета управляющих ЕЦБ, провозглашенным в 2003 г. после проведения оценки предыдущих четырех лет монетарной политики. ЕЦБ подтвердил тогда определение ценовой стабильности, утвержденное в 1998 г., но сделал пояснение, что он намерен поддерживать среднесрочный целевой уровень инфляции, одновременно признав, что центробанк не способен контролировать инфляцию с достаточной точностью, чтобы устанавливать какой-либо конкретный уровень.

Политика ЕЦБ не соответствует и экономическим реалиям: в еврозоне, как и почти во всей остальной мировой экономике, наблюдается уверенный рост. Впрочем, надо полагать, что ЕЦБ воспримет недавние скачки на фондовом рынке как подтверждение необходимости сохранять нынешнюю политику.

Хотя совет управляющих, похоже, убежден в том, что мягкие меры по-прежнему жизненно важны для поддержания роста ВВП и занятости, а также предотвращения дефляции, все это выглядит маловероятным. И более того, в той мере, в какой можно убедительно измерить влияние монетарной политики на восстановление экономики, оно, по всей видимости, является весьма умеренным и уж точно не стоит тех 2,3 трлн евро ($2,8 трлн), которые были потрачены на покупку активов с апреля 2015 г., не говоря уже о других последствиях поддержания процентной ставки на нулевом или отрицательном уровнях.

Одно из этих последствий в том, что учетные ставки ЕЦБ потеряли свои сигнальные, направляющие функции. Другое – в том, что риски перестали оцениваться адекватным образом, а это приводит к ошибкам в распределении ресурсов и зомбификации банков и компаний, откладывающих расчистку задолженности. Еще одно последствие: рынки гособлигаций полностью деформировались, а страны с высоким уровнем госдолга отложили бюджетную консолидацию.

Итак, выгоды политики ЕЦБ весьма спорны, а ее издержки неоспоримы. Тем самым нынешняя политика ЕЦБ просто безответственна, равно как и полное отсутствие каких-либо планов изменить ее.

В этом смысле совет управляющих ЕЦБ – сознательно или бессознательно – следует совету лауреата Нобелевской премии по экономике Пола Кругмана, который в 1998 г. порекомендовал Банку Японии "убедительно пообещать быть безответственным", в случае когда номинальные процентные ставки уже находятся на нуле и эффективность монетарной политики оказывается под угрозой. Центральный банк, заявлял Кругман, должен разжигать инфляцию путем непрерывного монетарного расширения с целью снизить реальные процентные ставки.

Кругман повторил эту рекомендацию несколько лет назад, когда – вместе с бывшим министром финансов США Лоуренсом Саммерсом – он возродил теорию "вековой стагнации". Но дискуссии по поводу этой теории уже завершились – и по веским причинам. Настало время покончить и с безответственной экспансионистской политикой ЕЦБ.

Сегодня монетарная политика оказалась в подчинении у бюджетной политики: центробанки испытывают растущее политическое давление, заставляющее их удерживать процентные ставки на искусственно низком уровне. Как показывает недавнее смятение на фондовом рынке, все это резко повышает риск финансовой нестабильности. Но когда начнутся новые – и более серьезные – коррекции на фондовом рынке, которые, возможно, повлияют и на реальную экономику, какие инструменты останутся в арсенале у центробанков?